|

|

Курсовая: Проблемы формирования и функционирования фондовых бирж в России

Курсовая: Проблемы формирования и функционирования фондовых бирж в России

СОДЕРЖАНИЕ

Введение.............................3

1. Фондовая биржа как хозяйствующий субъект современной рыночной

экономики.............................4

1.1 Фондовая биржа как экономическая категория...........4

1.2 Механизм функционирования фондовой биржи.........6

1.3 Регулирование деятельности фондовых бирж..........9

1.4 Развитие биржевого фондового рынка наряду с внебиржевым: современные

общемировые тенденции...............10

2. Проблемы развития фондовых бирж в России и направления их совер-

шенствования ..............................12

2.1 Проблемы государственного регулирования деятельности фондовых бирж и их

саморегулирования..................15

2.2 Взаимодействие биржевого и внебиржевого рынков ценных бумаг в

российской экономике.....................20

2.3 Проблемы мошенничества на российском рынке ценных бумаг..26

Заключение............................28

Список используемых источников.................31

ВВЕДЕНИЕ

В 90 гг. 20 века переход к рыночным отношениям вызвал повышенный интерес к

фондовым биржам как важной составляющей рынка ценных бумаг. Этот период в

России отличается выходом в свет многочисленной учебной литературы,

свидетельствующей о возросшем внимании общества к проблемам фондового рынка,

фондовым биржам и углубленном осмыслении их роли и значимости в экономических

процессах.

В совместной беседе совладелец российской инвестиционной компании «Резерв -

Инвест» В. Порошин и управляющий структурой МДМ - Банка по управлению

активами С. Рабинович пришли к выводу о том, что фондовый рынок- это нервные

окончания экономики и всей сферы жизнедеятельности общества и государства.

Эти нервные окончания реагируют на глубину процессов, происходящих в

организме, гораздо раньше, чем сам организм, поэтому фондовый рынок всегда

является лидирующим индикатором того, что будет происходить в экономике.

Поскольку биржи имеют большое значение для народного хозяйства как

перевалочные базы заемного капитала на пути от частных лиц к предприятиям,

ввиду того, что с ними тесно связано представлении об эффективном

перераспределении капитала, к биржам по праву приковано внимание

общественности, политиков и контрольных органов.

Несовершенство российского законодательства, отсутствие культуры

корпоративного управления, недостатки системы раскрытия информации, требующая

доработки техническая база являются основными особенностями фондового рынка

России.

Цель данной работы - выявить проблемы современных российских фондовых бирж,

выяснить причины их возникновения.

В этой работе будут рассмотрены такие проблемы фондовых бирж, как их

государственное регулирование и саморегулирование, взаимодействие

внебиржевого и биржевого рынков ценных бумаг, информационная закрытость

(непрозрачность), мошенничество на фондовых биржах.

1. Фондовая биржа как хозяйствующий субъект современной рыночной экономики

1.1 Фондовая биржа как экономическая категория

Согласно действующему российскому законодательству фондовая биржа относится к

участникам рынка ценных бумаг, организующим их куплю-продажу. По закону

фондовая биржа не может совмещать деятельность по организации торговли

ценными бумагами с другими видами профессиональной деятельности на рынке

ценных бумаг, кроме депозитарной и клиринговой (депозитарии оказывают услуги

по хранению сертификатов ценных бумаг и/или учету прав собственности на

ценные бумаги, а клиринговые организации осуществляют расчетное обслуживание

участников рынка ценных бумаг).

Признаки классической фондовой биржи:

1) это централизованный рынок, с фиксированным местом торговли, т.е.

наличием торговой площадки;

2) на данном рынке существует процедура отбора наилучших товаров (ценных

бумаг), отвечающих определенным требованиям (финансовая устойчивость и

крупные размеры эмитента массовость ценной бумаги как

однородного и стандартного товара, массовость спроса, четко выраженная

колеблемость цен и т.д.);

3) существование процедуры отбора лучших операторов рынка в качестве членов

биржи;

4) наличие временного регламента торговли ценными бумагами и стандартных

торговых процедур;

5) централизация регистрации сделок и расчетов по ним;

6) установление официальных (биржевых) котировок;

7) надзор за членами биржи (с позиций их финансовой устойчивости,

безопасного ведения бизнеса, соблюдения этики фондового рынка).

Фондовая биржа - это организованный, регулярно функционирующий рынок

ценных бумаг и других финансовых инструментов.

Она представляет собой механизм чрезвычайно важный для организации

предпринимательской деятельности, и для функционирования современной рыночной

экономики в целом.

Фондовая биржа создается в форме некоммерческого партнерства. Основная цель

ее деятельности в создании благоприятных условий для широкомасштабной и

эффективной торговли ценными бумагами. Фондовая биржа организует торговлю

только между членами биржи. Другие участники рынка ценных бумаг могут

совершать операции на бирже исключительно через посредничество членов биржи.

Членами фондовой биржи могут быть любые профессиональные участники рынка

ценных бумаг, которые осуществляют деятельность, указанную в главе 2

Федерального закона «О рынке ценных бумаг». Порядок вступления в члены

фондовой биржи, выхода и исключения из членов фондовой биржи определяется

фондовой биржей самостоятельно на основании ее внутренних документов.

Фондовая биржа вправе устанавливать количественные ограничения числа ее

членов. Неравноправное положение членов фондовой биржи, временное членство, а

также сдача мест в аренду и их передача в залог лицам, не являющимся членами

данной фондовой биржи, не допускаются. Фондовая биржа обязана обеспечить

гласность и публичность проводимых торгов путем оповещения ее членов о месте

и времени проведения торгов, о списке и котировке ценных бумаг, допущенных к

обращению на бирже, о результатах торговых сессий, а также предоставить

другую информацию, указанную в статье 9 Федерального закона.

Фондовая биржа самостоятельно устанавливает процедуру включения в список

ценных бумаг, допущенных к обращению на бирже, процедуру листинга и

делистинга. Фондовая биржа не вправе устанавливать размеры вознаграждения,

взимаемого ее членами за совершение биржевых сделок.

Операторами фондовой биржи выступают банки, инвестиционные и финансовые

компании и фонды, брокерские конторы.

Для того чтобы лучше вникнуть в сущность фондовой биржи, разберем ее основные

функции и задачи. Являясь организатором рынка ценных бумаг, фондовая биржа

первоначально занималась исключительно созданием необходимых условий для

ведения эффективной торговли, но по мере развития рынка все большее значение

стало приобретать не столько организация торговли, сколько ее обслуживание.

Задачи фондовой биржи:

1. Создание постоянно действующего рынка, т. е. фондовая биржа

централизует место, где может проходить как продажа ценных бумаг их первым

владельцам, так и вторичная их перепродажа;

2. Выявление равновесной биржевой цены. Выполнение этой задачи возможно в

силу того, что биржа собирает большое количество как продавцов, так и

покупателей, что позволяет выявить приемлемую стоимость (цену) конкретных

ценных бумаг;

3. Аккумуляция временно свободных денежных средств и содействие в

передаче прав собственности;

4. Обеспечение гласности, открытости биржевых торгов. Биржа отвечает за

централизованное распространение биржевой информации;

5. Обеспечение гарантий исполнения сделок, заключенных в биржевом зале.

Выполнение этой задачи достигается тем, что биржа гарантирует надежность

ценных бумаг, которые котируются на ней;

6. Разработка этических стандартов, кодекса поведения участников биржевой

торговли. Биржа должна контролировать разработанные ею стандарты и кодекс

поведения, применять штрафные санкции вплоть до приостановки деятельности или

лишения лицензии в случае их необходимости;

1.2 Механизм функционирования фондовой биржи

Биржевые сделки довольно многочисленны. Под биржевой операцией понимается

сделка купли-продажи с допущенными на биржу бумагами, заключенная между

участниками торговли в биржевом помещении в установленное время.

Прежде чем фондовые ценности смогут участвовать в сделке, они должны пройти

специальную проверку. Процедура допуска ценных бумаг к торговле на бирже

называется листингом. Он обеспечивает надежность обращающихся на бирже бумаг.

Допуск фондовых ценностей после того, как они прошли проверку листинга,

осуществляет специальная комиссия.

Чтобы фондовая биржа могла выполнять поставленные перед ней задачи, она

должна иметь эффективную организационную структуру, обеспечивающую доверие к

ней со стороны ее членов, т. е. она должна иметь демократически избранные

органы управления. Они делятся на общественную и стационарную структуры.

Общественная структура может быть представлена в виде следующей схемы.

Рис.1 Общественная структура фондовой биржи.

Общее собрание членов биржи является ее высшим законодательным органом

управления.

Так как собрание членов биржи собирается один раз в год, то для оперативного

управления биржей выбирается биржевой совет, который является контрольно-

распорядительным органом текущего управления биржей и решает все вопросы ее

деятельности, кроме тех, которые решаются только на общем собрании членов

биржи.

Из состава формируется правление, которое осуществляет оперативное

руководство биржей. Порядок действия биржевого совета и правления

определяется уставом.

Контроль за финансово-хозяйственной деятельностью биржи осуществляет

ревизионная комиссия, которая избирается общим собранием членов одновременно

с биржевым советом. Ревизии проводятся не реже одного раза в год.

Стационарная структура фондовой биржи может быть представлена следующей схемой.

Рис.2 Стационарная структура фондовой биржи.

Стационарная структура биржи необходима для ведения хозяйственной биржевой

деятельности. Она делится на исполнительную (функциональные) подразделения и

специализированные.

Исполнительные – это аппарат биржи, который готовит и проводит биржевой торг.

Они весьма разнообразны, однако обязательны такие подразделения, как

информационный отдел, отдел листинга, регистрационное бюро, бюро по

программному обеспечению, отдел по организации торгов.

Специализированные делятся на коммерческие организации, такие, как расчетная

палата, депозитарий и комиссии, наиболее важными из которых являются:

арбитражная, котировальная, по приему в члены биржи, по правилам биржевой

торговли и биржевой этике.

1.3 Регулирование деятельности фондовых бирж

Регулирование рынка ценных бумаг - это упорядочение деятельности на нем всех

его участников.

Регулирование участников рынка может быть внешним и внутренним. Внутреннее

регулирование - это подчиненность деятельности данной организации ее

собственным нормативным документам: уставу, правилам и прочим документам.

Внешнее регулирование - это подчиненность деятельности данной организации

нормативным актам государства, других организаций, международным соглашениям.

Государственное регулирование рынка ценных бумаг осуществляется путем:

установления обязательных требований к деятельности эмитентов,

профессиональных участников рынка ценных бумаг и ее стандартов;

регистрации выпусков эмиссионных ценных бумаг и проспектов эмиссии и контроля

за соблюдением эмитентами условий и обязательств, предусмотренных в них;

лицензирования деятельности профессиональных участников рынка ценных бумаг;

создания системы защиты прав владельцев и контроля за соблюдением их прав

эмитентами и профессиональными участниками рынка ценных бумаг;

запрещения и пресечения деятельности лиц, осуществляющих предпринимательскую

деятельность на рынке ценных бумаг без соответствующей лицензии.

Представительные органы государственной власти и органы местного

самоуправления устанавливают предельные объемы эмиссии ценных бумаг,

эмитируемых органами власти соответствующего уровня.

Саморегулируемые организации (СРО) – это некоммерческие, негосударственные

организации, создаваемые профучастниками рынка ценных бумаг на добровольной

основе, с целью регулирования определенных аспектов рынка на основе

государственных гарантий поддержки, выражающихся в присвоении им

государственного статуса саморегулируемой организации.

СРО обычно являются организаторы рынка ценных бумаг (биржи) и общественные

объединения различных групп профучастников.

1.4 Развитие биржевого фондового рынка наряду с внебиржевым: современные

общемировые тенденции

Торговля ценными бумагами может быть организована самым различным образом, а

встречи продавцов и покупателей для заключения сделок купли-продажи может

происходить на различных площадках.

Организация фондового рынка прошла путь от так называемого «уличного»

(дикого) рынка ценных бумаг до фондовой биржи и современных систем торговли

ценными бумагами.

Фондовая биржа является одной из наиболее развитых форм организации торговли

ценными бумагами. Биржевой рынок представляет собой институционально

организованный рынок, на котором обращаются ценными бумагами высокого

качества и на котором операции совершают профессиональные участники рынка

ценными бумагами.

Внебиржевой и «уличный» рынок ценными бумагами - не тождественные понятия,

поскольку внебиржевой рынок подразделяется на организованный и

неорганизованный. «Уличный» может быть охарактеризован как внебиржевой

неорганизованный рынок. Предметом рассмотрения данной главы является

организованный внебиржевой рынок ценных бумаг.

Значение биржевых и внебиржевых рынков в организации торговли ценными

бумагами, их соотношение в различных странах неодинаково. В одних

государствах торговля вне бирж не играет существенной роли, а в других - даже

запрещена. В то же время в ряде стран во внебиржевом обороте находится

значительная масса ценных бумаг.

Хотя в странах с развитой рыночной экономикой фондовые биржи все еще играют

большую роль в организации обращения ценных бумаг, тем не менее, значение

биржи постоянно снижается. Все более решительно заявляют о себе новые формы

организации внебиржевого оборота с использованием компьютерной техники и

каналов связи.

Наибольшее развитие внебиржевой рынок получил в США, где преобладающее

большинство торговых сделок с государственными ценными бумагами производится

через компьютерные экраны или с помощью телефонов, телексов и без биржевых

посредников.

Еще одной альтернативой биржевому рынку в США является Система автоматической

котировки Национальной ассоциации дилеров по ценным бумагам-НАСДАК, которая

образовалась как междилерский рынок зарегистрированных, но не котирующихся на

бирже ценных бумаг. Под эгидой этой ассоциации в США с 1971 г. функционирует

своеобразная электронная биржа. Аналогичные процессы протекают и в других

высокоразвитых странах Запада. Конкуренцию бирже составляют новые

организационные формы (механизмы и технологии) торговли ценными бумагами.

Такой рынок имеет в сравнении с биржевым более низкие требования к качеству

ценных бумаг, включает в себя акции малых и средних компаний, но при этом

поддерживает регулярность торговли, котировки, единство правил.

Из внебиржевого оборота возникают системы торговли ценными бумагами,

основывающиеся на современных средствах коммуникации и компьютерных

технологиях. Эти системы представляют собой подобие территориально

распределенной электронной биржи. Они имеют свои правила организации

торговли, допуска ценных бумаг на рынок (листинг), отбора участников.

Характерными чертами компьютеризированного рынка являются:

- отсутствие физического места, где встречаются продавцы и покупатели,

и, следовательно, отсутствие прямого контакта между ними;

- полная автоматизация процесса торговли и его обслуживания; роль

участников рынка сводится в основном только к вводу своих заявок на куплю-

продажу ценных бумаг в систему торгов.

В качестве примера организованных компьютерных рынков внебиржевой торговли

служат: Система автоматической котировки национальной ассоциации

инвестиционных дилеров (НАСДАК); Канадская система внебиржевой автоматической

торговли (СОАТС); Система автоматической котировки и дилинга при Сингапурской

фондовой бирже (SESDAQ).

2. Проблемы развития фондовых бирж в России и направления их совершенствования.

История фондового рынка в Западной Европе и США насчитывает более чем три

столетия. Организованный рынок ценных бумаг в России существует всего 10 лет.

Организационно возрождение бирж было частично подготовлено системой

аукционной торговли производственными ресурсами (1988-1989гг). Кризис

Госснаба СССР; появление бартерного обмена; проекты создания бирж

ориентировались на организацию бартерных обменов; к развитию биржевой

торговли подталкивало и наличие сверхнормативных и неиспользованных запасов,

которые скопились на складах предприятий; предприятия заинтересовались в

биржах, как возможность реализовать товары по рыночным ценам. Советская

экономика в течение долгового времени была экономикой дефицитной, т.е.

денежный спрос превышал товарное предложение в форме средств производства и

предметов потребления.

Появление биржевых структур явилось одним из направлений вложения избыточных

денежных средств. Отличительной чертой крупнейших РФ бирж всегда была их

универсальность, т.е. на одной и той же бирже совершаются операции товарные и

фондовые. Формирование бирж в РФ осуществлялось в условиях отсутствия

нормативно-правовой базы, а также в условиях нестабильной экономики и спада

производства. Было связано с большим риском для инвесторов. Ситуация на бирже

характеризовалась взлетом и падением заработков. Сейчас в РФ биржи уже прошли

ряд этапов:

1.возрождение;

2.быстрый рост;

3.спад биржевой активности;

4.реорганизация бирж (этот этап предполагает выживание в рыночных условиях).

Этапы развития

1991-1992

Формирование первичной нормативно-законодательной базы. Появление первых

открытых АО, создание бирж, начало функционирования первых инвестиционных

компаний. Появление государственных облигаций на биржевых торгах.

1992-1995

Ваучерная приватизация. Создание и развитие организованного рынка

государственных ценных бумаг.

В 1994 г. рынок ценных бумаг в России начинает оказывать значительное влияние

на экономическое и политическое развитие страны: способствует снижению темпов

инфляции и разрешению кризиса неплатежей. Первые крупные вложения иностранных

инвесторов в акции приватизированных российских предприятий.

Дальнейшее развитие инфраструктуры рынка: создание в середине 1996 г.

Российской торговой системы (РТС), возникновение саморегулируемых организаций

участников рынка.

Эпоха пирамид

В 1993-1994 гг. в России функционировали ряд организаций - т.н. "финансовых

пирамид": "Хопер-инвест", "Олби-дипломат", "Властелина", "Гермес", "Русский

Дом Селенга" и др. Наибольшую известность получило АО "МММ", которое на пике

активности зарабатывало на продаже своих акций 20 млрд. неденоминированных

рублей в неделю, обещая своим вкладчикам от 1000% до 3000% годовых. Число

вкладчиков по самым скромным оценкам превысило 10 млн. человек.

К моменту прекращения деятельности МММ имела обязательства перед вкладчиками

на 3 трлн. руб. и 50 млрд. руб. неуплаченных налогов. Именно неуплата налогов

стала причиной, по которой 22 июля 1994 года милиция опечатала офисы АО

"МММ". Только после краха аферы МММ и ей подобных государство обратило

пристальное внимание на необходимость защиты прав инвесторов.

Теперь процедура эмиссии ценных бумаг регулируется "Законом о рынке ценных

бумаг"

1996 - октябрь 1997

Вступление в силу в 1996 г. законов РФ "Об акционерных обществах" и "О рынке

ценных бумаг". Рост ликвидности и капитализации рынка.

В октябре 1997 г. начался обвал российского фондового рынка, вызванный

мировым финансовым кризисом, который продолжался год - до октября 1998 г. За

это время капитализация рынка акций снизилась в 15 раз. 17 августа 1998 г.

Правительство РФ объявило дефолт - рухнул рынок ГКО. Ряд субъектов Российской

Федерации отказались обслуживать свои облигационные займы.

Октябрь 1998-2000

Рост рынка акций, увеличение объема торгов. В 1999 г. в России появляется

интернет-трейдинг. В 1999 г темпы роста российского фондового рынка - вторые

в мире после турецкого. Принят "Закон о защите прав и законных интересов

инвесторов на рынке ценных бумаг".

В 2000 году внутренний рынок государственных бумаг федерального уровня по

объему операций практически вернулся на докризисные позиции. Министерство

финансов РФ изменило политику заимствований, значительно уменьшив их объем.

Кроме того, была резко сокращена доля нерезидентов (на конец года иностранные

инвесторы владели менее чем 10% облигаций от общего объема ГКО-ОФЗ в

обращении), что способствовало уменьшению зависимости рынка от мировой

конъюнктуры. Обязательства государства перед владельцами ГКО были

реструктурированы.

2001 год

Индекс РТС на закрытие торговой сессии в последний рабочий день 2001 года -

29 декабря - зафиксирован на отметке 260,05 пункта, что является максимальным

значением с 14 мая 1998 г. По итогам 2001 г. индекс РТС вырос на 98.48%

(значение на 3 января 2001 г. - 131.02 пункта). Стальные фондовые рынки стран

с развивающейся рыночной экономикой имеют гораздо худшие результаты.

Государственная Дума принимает ряд важнейших для российской экономики и

фондового рынка законопроектов снижен налог на прибыль и отменены все льготы

по этому налогу; принят новый проект Уголовно-процессуального кодекса,

ужесточающий наказания за злоупотребления при выпуске ценных бумаг; принят

Земельный кодекс, закрепляющий за компаниями право на землю, принят в новой

редакции "Закон об акционерных обществах", расширяющий компетенцию Совета

директоров и общего собрания акционеров. Также начато обсуждение банковской

реформы (14 января 2002 года опубликовано заявление Правительства РФ и Банка

России "О стратегии развития банковского сектора Российской Федерации"),

реформы жилищно-коммунального хозяйства и Министерства путей сообщения.

Все ведущие международные рейтинговые агентства - Standard&Poors, Moodys,

Fitch IBCA - повысили кредитные рейтинги Российской Федерации и субъектов РФ.

2.1 Проблемы государственного регулирования деятельности фондовых бирж и их

саморегулирования.

В настоящее время система государственного регулирования рынка ценных бумаг,

как и в 90-е годы, должна предусматривать два уровня органов регулирования и

три уровня нормативных актов (законы, акты государственного регулятора и

правила и стандарты саморегулирования).

В основе регулирования должен лежать принцип активного использования

саморегулирования, поэтому двумя уровнями органов регулирования должны быть:

1. Государственные органы регулирования, включая Федеральную

комиссию по рынку ценных бумаг;

2. Саморегулируемые организации.

Структура органов государственного регулирования российского рынка ценных

бумаг в настоящее время еще не сложилась. На начало 1996 г. ее составляли:

Высшие органы государственной власти:

Государственная Дума издает законы, регулирующие рынок ценных бумаг;

Президент издает указы, поскольку законы принимаются довольно медленно и

развитие рынка ценных бумаг в России осуществляется в соответствии с этими

указами; главная их цель – осуществление и ускорение процесса приватизации и

экономической реформы;

Правительство – выпускает постановления, обычно в развитие указов президента.

Государственные органы регулирования рынка ценных бумаг министерского уровня:

Федеральная комиссия по рынку ценных бумаг (ФКЦБ);

Министерство финансов РФ;

Центральный банк РФ;

Государственный комитет по антимонопольной политике;

Госстрахнадзор.

ФКЦБ имеет много полномочий в области координации, разработки стандартов,

лицензирования, установления квалификационных требований и т. д. Реально пока

занимается только лицензированием деятельности реестродержателей и

регулированием их деятельности. По мере создания организационной структуры

может взять на себя основную нормотворческую и контрольную работу по

регулирования рынка ценных бумаг.

Министерство финансов РФ регистрирует выпуски ценных бумаг корпораций,

субъектов федерации и органов местного самоуправления, лицензирует фондовые

биржи, инвестиционные компании, инвестиционные фонды, устанавливает правила

бухгалтерского учета операций с ценными бумагами, осуществляет выпуск

государственных ценных бумаг и регулирует их обращение.

Центральный банк РФ – федеральный орган, действующий на основании закона,

регистрирует выпуски ценных бумаг кредитных организаций, регулирует

деятельность клиринговых организаций и организаций, производящих безналичные

расчеты по сделкам с ценными бумагами, контролирует экспорт и импорт

капитала.

Государственный комитет по антимонопольной политике устанавливает

антимонопольные правила и осуществляет контроль за их исполнением.

Госстрахнадзор регулирует особенности деятельности на рынке ценных бумаг

страховых компаний.

В отношении государственных регуляторов должны быть в значительной мере

усилены функция стратегического управления, подотчетность и координация

усилий регуляторов, полностью преодолен конфликт интересов между ними. Должно

быть завершено разграничение полномочий между регуляторами на рынке ценных

бумаг.

Необходимо осуществление следующих организационных изменений:

§ Введение стратегического планирования;

§ Создание Национального совета по финансовому рынку при Председателе

Правительства РФ, постоянно действующих рабочих групп ФКЦБ, Банка России и

других регуляторов;

§ Заключение соглашения между Банком России и ФКЦБ о разграничении

полномочий и координации действий на фондовом рынке;

§ Создание региональных отделений ФКЦБ в областях и республиках.

Соответственно необходимо отказаться от попыток внедрить концепцию мега

регулятора как не соответствующую российским условиям (отсутствие финансовых

конгломератов, ослабление совокупных ресурсов регулятора). Важно также

отказаться от попыток ввести исключительно функциональное регулирование рынка

ценных бумаг. Необходимо обеспечить сочетание институционального и

функционального регулирования, как это происходит повсеместно в международной

практике.

Должна быть сформирована ресурсная база финансового регулятора (ФКЦБ),

адекватная его задачам строительства рынка (отчисление части налогов и

сборов, формируемых на фондовом рынке, в адрес регулятора на нужды его

развития).

В существенной мере должна быть усилена надзорная и контрольная функции

финансовых регуляторов, прежде всего в области надзора за финансовом

состоянием профессиональных участников рынка ценных бумаг, соблюдения ими

правил честного ведения бизнеса и законодательства в целом.

Кроме того, с учетом накопленной практики и интересов привлечения инвестиций

в реальный сектор должны быть:

§ Приняты законы, регулирующие обращение отдельных финансовых

инструментов или определяющие особенности деятельности отдельных институтов

рынка;

§ Решены на законодательном уровне отдельные вопросы технологии

финансовых рынков;

§ Усилены возможности санкций со стороны финансовых регуляторов за

нарушения на рынке ценных бумаг.

Необходимо также обеспечить расширение начал саморегулирования.

В последнее время ФКЦБ в сознание профучастников стала внедрять мысль о том,

что лучшие саморегулируемые организации (СРО) – это организаторы торговли.

Цель регулятора понятна и объяснима – биржи по своей природе являются гораздо

более зависимыми и объективно постоянно лояльными организациями по сравнению

с классическими СРО. Они, в отличие от СРО, привязаны к регулятору из-за

получения лицензии, необходимости согласовать все свои правила и т. д. На СРО

же у регулятора практически нет прямых рычагов воздействия, за исключением

действий в отношении его членов.

При этом биржи по своей природе вполне способны и даже должны выполнять

некоторые функции саморегулирования, например, устанавливать стандарты

торговли, контроль за раскрытием информации и соблюдением профессиональной

этики. Но биржа никогда не будет выполнять главную функцию СРО – быть

представителем и отстаивать интересы своих членов в органах регулирования. В

основе этого лежат следующие причины:

1. Принятые Государственной думой поправки к закону «О рынке ценных

бумаг» позволяют преобразовывать биржи из НП в АО. Трудно представить

эффективную и справедливую общественную организацию, созданную в форме АО.

2. Став АО, биржа направит свою деятельность на получение прибыли, и в

этих условиях не будет заинтересована в установлении качественных правил

рыночного поведения для участников рынка. Она согласится с любыми условиями

регулятора, не мешающими ей зарабатывать прибыль даже в ущерб интересам

участников торговли. В настоящее время это ярко проявляется в поведении бирж,

например, при установлении правил листинга.

3. Количество участников рынка пока что еще гораздо больше, чем

количество участников биржевых оргов. Понятно, что биржа не сможет выполнять

роль СРО для внебиржевых участников торгов. В то же время внебиржевой рынок

является довольно большим сегментом российского рынка ценных бумаг, и он

также требует определенных стандартов поведения и норм регулирования.

4. Разрабатываемые в настоящее время СРО стандарты профессиональной

деятельности охватывают более широкий спектр взаимоотношений участников

рынка, нежели взаимоотношения при биржевой торговле. Биржа как СРО может быть

не заинтересована в этих стандартах.

Если взглянуть на историю развития российского рынка ценных бумаг, то можно

вспомнить, что когда-то функции биржи и СРО были объединены. Но когда стало

понятно, что такое совмещение не всегда целесообразно, то участники рынка

приняли решение об институционализации функций саморегулирования в виде

отдельных ассоциаций. Так, например, произошло разделение НП ФБ РТС и СРО

НАУФОР. И это был шаг вперед для участников рынка, для формирования практики

цивилизованных рыночных взаимоотношений.

В будущем можно предложить четко разделить функции организаторов торговли и

СРО. Например, функции третейских судов передать СРО. Также СРО могут быть

переданы сбор отчетности профучастников и контроль за соблюдением требований,

предъявляемых биржами к участникам торговли. Биржи же обеспечивают

симметричное раскрытие информации и устанавливают оптимальные правила игры

при заключении сделок на организованном рынке.

Особое внимание СРО должно быть обращено на разработку правил, обеспечивающих

защиту инвесторов, прежде всего в области предупреждения нечестных торговых

практик и нарушений правил ведения честного бизнеса с клиентами, а также в

области управления финансовыми рисками профессиональных участников рынка

ценных бумаг.

2.2 Взаимодействие биржевого и внебиржевого рынков ценных бумаг в

российской экономике.

Изначальное преобладание в России внебиржевого рынка ценных бумаг над

биржевым связано с тем, что первичное размещение ценных бумаг осуществляется

преимущественно на внебиржевом рынке, что соответствует и мировой практике.

В 1995 г. российский внебиржевой рынок ценных бумаг представлен в виде

следующих организационных форм и образований:

§ система торговли государственными казначейскими обязательствами (НКО);

§ торговая сеть Сберегательного банка;

§ аукционная сеть, осуществляющая первичное размещение выпусков акций

приватизированных предприятий;

§ внебиржевой рынок ценных бумаг коммерческих банков;

§ телефонные дилерские рынки;

§ электронные внебиржевые рынки;

§ Российская торговая система (РТС), организованная ПАУФОР.

В качестве первоначального варианта Российской торговой системы - «Портал» -

была принята одна из подсистем американской внебиржевой системы торговли

NASDAQ. Технические средства «Портал» были усовершенствованы российскими

специалистами, и система получила свое нынешнее наименование. РТС была

создана при финансовом содействии правительства США.

Основным объектом торговых сделок в РТС являются акции крупнейших российских

предприятий, таких, как: РАО ЕЭС, РАО «Норильский никель», АО

«Юганскнефтегаз», НК «Лукойл». Всего в основном листинге РТС 13 крупных

компаний.

По состоянию на середину 2002 года к торговле в РТС допущено свыше 400 ценных

бумаг, в том числе более 50 облигаций. На срочном рынке обращается около 6

фьючерсных и 2 опционных контракта. В информационных системах представлена

информация об индикативных котировках порядка 600 акций и 500 векселей

российских компаний.

Индекс РТС, официальный индикатор Биржи, впервые был рассчитан 1 сентября

1995 года и на сегодняшний день является основным показателем развития

российского фондового рынка. Индекс рассчитывается каждые полчаса в течение

всей торговой сессии на основании данных о сделках, заключенных в РТС с

наиболее ликвидными акциями. Индекс РТС обновляется в режиме реального

времени и публикуется на WEB-сервере РТС, транслируется на рабочие станции и

распространяется информационными агентствами.

Торговля в РТС осуществляется следующим образом. Участники торгов через

удаленные терминалы вводят в центральный компьютер свои предложения на

покупку и продажу акций. Введенные предложения отображаются на терминалах

всех участников торгов. Если кто-нибудь из участников торгов пожелает

совершить сделку на предложенных условиях, то он связывается с трейдером,

выставившим заявку по телефону, и договаривается с ним о сделке.

Оплата акций и перерегистрация прав собственности совершаются контрагентами

сделки самостоятельно. Таким образом, РТС в современном виде – это

своеобразная доска объявлений, доступ к которой регламентируется

определенными правилами.

Информация о торгах в РТС – важнейший источник данных о состоянии российского

рынка ценных бумаг, поскольку именно эта площадка обслуживает значительную

долю иностранных и российских портфельных инвестиций в акции российских

компаний. РТС – общепризнанный центр ценообразования акций и облигаций

широкого круга эмитентов. Информация о котировках и сделках в РТС

транслируется по всему миру через крупнейшие системы финансовой информации

REUTERS, Bloomberg и другие.

Членами ПАУФОР разработан пакет нормативных документов, регулирующих торговлю

через РТС. Созданы органы, контролирующие и регулирующие деятельность

участников РТС – торговый комитет, дисциплинарный комитет, третейский суд.

Основными недостатками РТС являются информационная закрытость системы,

дискриминация участников торговли и преимущественно справочно-информационный,

а не торговый характер системы.

Что касается организованного рынка, то в настоящее время в России

функционирует 11 фондовых бирж. Только 5 бирж фигурируют в качестве основных

торговых площадок, на которых брокеры предлагают свои посреднические услуги -

3 московских и 2 петербургских биржи: Московская межбанковская валютная биржа

(ММВБ), Российская Торговая Система (РТС), Московская фондовая биржа (МФБ),

Санкт-Петербургская валютная биржа (СПВБ), Фондовая биржа "Санкт-Петербург"

(ФБ СПб).

Московская межбанковская валютная биржа (ММВБ)

Крупнейшая биржа России, организующая торги как валютой, валютными

фьючерсами, так и ценными бумагами. Единственная биржа в России, на которой

обращаются государственные облигации РФ (ГКО-ОФЗ). Является крупнейшей биржей

по объему торговли акциями, в том числе посредством интернет-трейдинга (торги

акциями начались в марте 1997г., в 1999г. - первые торги через интернет).

Первая из бирж начала размещать корпоративные облигации (в середине 1999

года). В 2002 году на бирже начали обращаться российские еврооблигации.

Фондовая биржа РТС (Российская Торговая Система)

До 1999г. РТС была основной биржей, организующей торги акциями российских

эмитентов. Торги акциями происходят на Классическом рынке РТС (не биржевом),

в том числе за валюту, и на Биржевом рынке РТС.

В 2002 году на бирже также начали обращаться российские еврооблигации.

Московская фондовая биржа (МФБ)

Отличительной особенностью МФБ является то, что на ней, в отличие от ММВБ и

РТС, обращаются акции ОАО "Газпром". Организует также торги некоторыми

наиболее ликвидными российскими акциями.

Санкт-Петербургская валютная биржа (СПВБ)

На СПВБ происходят основные торги субфедеральными облигациями г. Санкт-

Петербурга, которые являются наиболее ликвидными из облигаций, выпущенных

субъектами Российской Федерации. Организует торги несколькими относительно

ликвидными российскими акциями и облигациями.

Фондовая биржа Санкт-Петербург (ФБ СПб)

Отличительной особенностью ФБ СПб, как и МФБ, является то, что на ней

обращаются акции ОАО "Газпром". Как и СПВБ, организует торги облигациями г.

Санкт-Петербурга. Организует также торги некоторыми относительно ликвидными

российскими акциями.

Екатеринбургская фондовая биржа (ЕФБ)

На бирже обращаются акции Газпрома, РАО ЕЭС, Лукойла, Сургутнефтегаза и

несколько ценных бумаг региональных эмитентов.

Сибирская межбанковская валютная биржа (СМВБ)

Только предоставляет доступ к торгам в секциях государственных ценных бумаг и

корпоративных ценных бумаг ММВБ. Является разработчиком популярной системы

интернет-трейдинга QUIK.

Нижегородская валютно-фондовая биржа (НВФБ)

Предоставляет доступ к торгам государственными и корпоративными ценными

бумагами на ММВБ. Является разработчиком популярной системы интернет-

трейдинга ИТС-Брокер.

Можно назвать еще ряд московских и региональных фондовых бирж, но торги на

них либо не ведутся, либо находятся в зачаточном состоянии по сравнению с

вышеперечисленными.

Портрет ММВБ

Московская межбанковская валютная биржа (Moscow Interbank Currency Exchange —

MICEX) — ведущая российская биржа, на основе которой создана общенациональная

система торгов на всех основных сегментах финансового рынка — валютном,

фондовом и срочном — как в Москве, так и в крупнейших финансово-промышленных

центрах России. Совместно со своими партнерами (Расчетная палата ММВБ,

Национальный депозитарный центр, региональные биржи и др.) биржа осуществляет

также расчетно-клиринговое и депозитарное обслуживание около 1500

организаций-участников биржевого рынка. За 10 лет работы ММВБ стала по

совокупному торговому обороту (в 2001 г. — 107 млрд. долл.) крупнейшей биржей

в России, странах СНГ и Восточной Европы.

ММВБ является общенациональной системой торговли государственными ценными

бумагами, объединяющей восемь основных региональных финансовых центров

России. В системе ММВБ осуществляется весь комплекс операций с ГЦБ (ГКО, ОФЗ,

ОБР): от первичного размещения и вторичных торгов до погашения выпусков и

выплат купонных доходов по облигациям. В настоящее время на рынке ГЦБ

осуществляют операции около 300 дилеров, обслуживающих свыше 10 тыс.

инвесторов. Общий объем сделок в 2001 г. составил 209 млрд. рублей. В 2002

году начались биржевые торги по облигациям внешних облигационных займов РФ

(еврооблигациям), что является важным шагом в направлении интеграции

российского и международного финансовых рынков.

ММВБ — ведущая фондовая площадка, на которой ежедневно идут торги по акциям

около 150 российских эмитентов, включая «голубые фишки» — «ЕЭС России», «НК

Лукойл», «Сургутнефтегаз», «Ростелеком», «Мосэнерго», ЮКОС и др. В торгах

участвуют около 500 банков и финансовых компаний — членов секции фондового

рынка. В 2001 году объем сделок на ММВБ с акциями вырос до 705 млрд. руб.,

что составляет более 80% совокупного оборота ведущих биржевых площадок на

российском рынке. С 1997 года на ММВБ рассчитывается Фондовый индекс ММВБ —

ведущий российский биржевой индекс. Предоставление максимально возможных

гарантий исполнения сделок — главный принцип работы биржи. Расчеты по

биржевым сделкам осуществляются по принципу «поставка против платежа» через

специализированные организации — Расчетную палату ММВБ и Национальный

депозитарный центр (НДЦ).

Ценные бумаги, включенные в котировальные листы ММВБ, проходят официальную

процедуру листинга ММВБ. Это — высоколиквидные финансовые инструменты

первоклассных эмитентов.

На ММВБ действует двухуровневая система листинга: ценные бумаги, прошедшие

процедуру листинга включаются в котировальные листы первого уровня или

котировальные листы второго уровня. К ценным бумагам, включаемым в

котировальные листы разных уровней, применяются различные требования, причем

отдельно сформулированы требования, применяемые к акциям и облигациям.

Одним из важнейших факторов, определяющих качество торгуемых ценных бумаг, а,

следовательно, и интерес инвесторов к этим активам, является уровень

корпоративного управления компаний-эмитентов. Биржа через процедуру листинга

определяет и контролирует такие важнейшие аспекты корпоративного управления

компаний-эмитентов, как информационная прозрачность их деятельности и

инсайдерская торговля.

ММВБ обладает одной из самых передовых электронных торгово-депозитарных

систем в мире. С помощью оптико-волоконных линий, спутниковых и других

каналов связи к бирже подключено более 1400 удаленных рабочих мест в офисах

банков и других финансовых институтов, находящихся в Москве, Новосибирске,

Санкт-Петербурге, Ростове-на-Дону, Екатеринбурге, Владивостоке, Нижнем

Новгороде и Самаре. Началась установка удаленных терминалов за рубежом — в

Париже, Лондоне, Люксембурге. В 2000-2001 годах к торговому комплексу ММВБ

было подключено более 150 брокерских систем, позволяющих обслуживать

инвесторов через удаленные терминалы с помощью интернет-технологий. В

результате около 70% биржевых сделок с ценными бумагами совершается через

Интернет-шлюзы.

Информационная прозрачность является важным принципом организации биржевой

деятельности на ММВБ. Участники торгов и инвесторы имеют возможность

наблюдать за ходом торговых сессий через интернет, а также ведущие российские

и иностранные информационные агентства. По итогам опроса средств массовой

информации, проведенного Финансовым пресс-клубом, ММВБ признана самой

открытой биржей на финансовом рынке России.

2.3 Проблемы мошенничества на российском рынке ценных бумаг

В настоящее время рынок ценных бумаг является одним из интенсивно

развивающихся секторов экономики России. Сюда направлены крупные финансовые

потоки, что неизбежно влечет за собой активизацию деятельности криминальных

структур в данной отрасли.

Одним из видов мошенничества на рынке ценных бумаг являются рыночные

манипуляции, схема которых заключается в извлечении прибыли за счет продажи

ценных бумаг, спрос на которые был искусственно сформирован. Манипулятор,

называясь осведомленным лицом и распространяя ложную информацию об эмитенте,

создает повышенный спрос на определенные ценные бумаги, способствует

повышению их цены. Затем осуществляет их продажу по завышенным ценам. После

таких манипуляций цена на рынке возвращается к своему исходному уровню, а

рядовые инвесторы оказываются в убытке. Данная схема может применяться и в

обратном варианте с целью понижения котировок акций того или иного эмитента.

Российский рынок ценных бумаг остается незащищенным от подобного рода

преступных посягательств в силу ряда причин: несовершенство российского

законодательства; отсутствия у российских правоохранительных органов опыта и

методик борьбы с такими преступлениями; отсутствие системы информирования

общественности о совершенных преступлениях.

Наиболее ярким примером мошенничества может служить «эпоха пирамид». В

середине 90-х годов около 1800 «пирамид» выманили у вкладчиков более 13 трлн.

руб. Помощь государства — это все, на что могут рассчитывать обманутые люди.

После того как руководители «пирамид» одурачили полстраны, Б. Ельцин издал

известный указ, по которому обязал себя и государство выплатить компенсацию

обманутым вкладчикам. Для этого был создан специальный фонд, который и

выплатил 150 млн. рублей из государственного кармана.

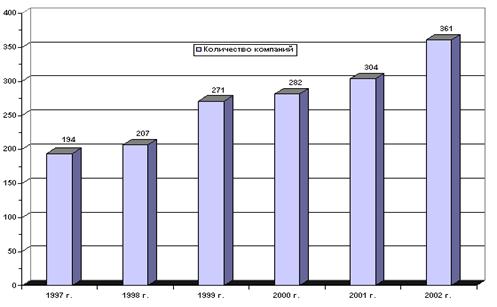

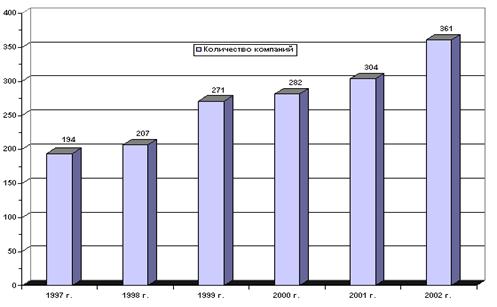

Рис.3 Количество финансовых компаний, вкладчикам которых

выплачивается компенсация

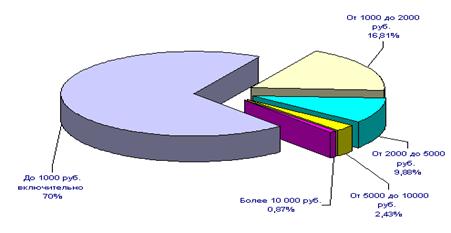

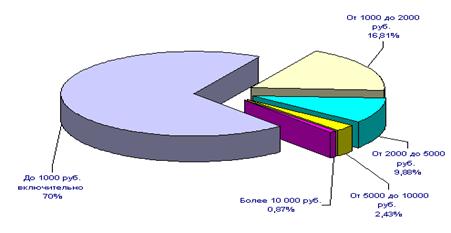

Рис.4 Соотношение сумм вкладов в финансовые компании по вкладчикам,

получившим компенсацию

Рис.4 Соотношение сумм вкладов в финансовые компании по вкладчикам,

получившим компенсацию

Сложившийся в России рынок ценных бумаг в настоящее время в целом не

соответствует потребностям развития экономики. Он имеет ярко выраженную

спекулятивную направленность, незначительные объемы и лишь в отдельных

случаях служит механизмом привлечения финансовых ресурсов. Физические лица -

российские граждане почти полностью отстранены от рынка корпоративных бумаг.

В последние 5-7 лет рынок ценных бумаг в значительной мере обслуживает

интересы ограниченных групп, выкачивая деньги из реального сектора. Фондовый

рынок практически не выполняет свою основную функцию по аккумуляции

сбережений и превращению их в инвестиции.

Успех деятельности на фондовом рынке во многом зависит от оперативности

получения финансовой информации. А в настоящее время на биржах России

информация об эмитентах и их ценных бумагах раскрывается недостаточно полно.

Эффективный фондовый рынок - это рынок перспективный в переработке

информации. Информационная эффективность российского рынка ценных бумаг на

три порядка ниже американского, и даже на порядок ниже украинского рынка.

В связи с этим остро стоит вопрос об инсайдерской информации. Разные степени

доступа к той или иной информации у разных участников рынка нарушают баланс

естественного спроса и предложения. Что приводит к разрушению всего рынка.

Это отбивает охоту у неинформированных людей выходить на рынок, их отпугивает

молва, что на рынке – одни жулики, которые что-то знают, кое-что разведали,

но никому не рассказывают, а им, неинформированным, в конечном итоге придется

оплатить все доходы мошенников.

Федеральная комиссия по рынку ценных бумаг (ФКЦБ) старается перекрывать

лазейки для манипулирования рынком. Подготовленный с участием экспертов

комиссии проект закона об инсайдерской информации позволяет начинать

уголовное преследование эмитентов или брокеров, заподозренных в утечке или

использовании закрытой информации.

В настоящее время стоит вопрос об укрупнении российских бирж, создании такой

системы, в которой все операций, происходящие через биржу, были бы

безрисковые для клиентов. Ведь дальнейшие перспективы российского рынка

ценных бумаг во многом зависят от степени развития фондовых бирж в нашей

стране.

ЗАКЛЮЧЕНИЕ

Фондовая биржа в системе экономических отношений представляет собой

хозяйствующий субъект в форме некоммерческого партнерства, оказывающий услуги

профессиональным участникам рынка ценных бумаг в качестве организатора

торговли ценными бумагами.

Фондовая биржа выступает одной из регуляторов финансового рынка. Основная

роль биржи заключается в обслуживании движения денежных капиталов.

Фондовая биржа позволяет обеспечить концентрацию спроса и предложения ценных

бумаг, их сбалансированность на основе биржевого ценообразования, реально

отражающего уровень эффективности функционирования акционерного капитала.

Внебиржевой оборот возникает как альтернатива бирже. Многие компании не могли

выходить на биржу, так как их показатели не соответствовали требованиям,

предъявляемым для их регистрации на бирже. В современных условиях во

внебиржевом обороте обращается преобладающая часть всех ценных бумаг.

Фондовые биржи, возникшие в России за 1991-1992 гг., не заняли лидирующие

позиции на отечественном рынке ценных бумаг. Большинство из этих бирж «тихо

скончалось» уже в 1994-1995 гг. Фондовая биржа образца 90-х годов не

превратилась в торговое, профессиональное и техническое ядро российского

рынка ценных бумаг. Суждено ли занять этому институту финансового рынка в

России подобающее ему место, покажет время.

Государство может выполнять активную роль на начальных и последующих этапах

становления рынка ценных бумаг в стране. Этот рынок является настолько

масштабным и рискованным для финансовой безопасности страны, предъявляет

настолько высокие требования к инфраструктуре и ресурсам на его создание, что

только усилия государства «сверху» могут запустить этот рынок в его

цивилизованной и безопасной форме. По сути, здесь может быть разработана

масштабная национальная программа создания рынка ценных бумаг в стране,

адекватная национальным программам приватизации, структурных изменений в

отраслях хозяйства.

Процессы государственного регулирования и саморегулирования должны работать

параллельно: чтобы государственное регулирование поощряло саморегулирование,

чтобы саморегулирование являлось механизмом повышения ценности компании.

Фондовая биржа не только торговый, но также исследовательский и

информационный центр рынка ценных бумаг. Законодательства всех стран

обязывают фондовые биржи заниматься исследованием процессов, происходящих на

рынке ценных бумаг и информировать общественность, прежде всего эмитентов и

инвесторов об их динамике и содержании. Поэтому во всех крупных фондовых

биржах имеются специальные научно-информационные отделы, занимающиеся

подобными исследованиями и публикующие в различных периодических изданиях их

результаты.

Однако здесь остро стоит вопрос об инсайдарской информации, доступ к которой

имеют лишь ограниченный круг лиц, за плату продающих ее. Защита интересов

инвесторов и эмитентов требует дальнейшего совершенствования нормативно-

правовой базы российского рынка ценных бумаг.

Ослабление роли биржи, особенно в последние годы, не меняет ее значения в

торговле ценными бумагами, поскольку сохраняется концентрация и централизация

капитала на самой бирже, возрастает уровень компьютеризации ее операций,

совершенствуются формы и методы сбора, доставки и обработки информации,

осуществляется прямое государственное регулирование биржевых операций,

нарастают тенденции интернационализации биржевых сделок.

В будущем необходимо повысить уровень организации фондовых бирж, создать

прекрасно действующую систему защиты инвесторов от мошенничества,

усовершенствовать государственное регулирование фондовой биржи, расширить

связи с фондовыми биржами развитых стран.

Только при решении этих проблем российский фондовый рынок может стать тем,

чем он является во всем цивилизованном мире, - инструментом для перелива

капитала из финансовой сферы в промышленную.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Рынок ценных бумаг: Учебник. / Под редакцией В.А. Галанова, А.И.

Басова. - М.: Финансы и статистика, 1999-352 с.

2. Рынок ценных бумаг: Учебное пособие / Под редакцией К.А. Колесникова.

- М.: Финансы и статистика, 1995- 127 с.

3. Н.Т. Клещев, А.А. Федулов Рынок ценных бумаг: Шаг России в

информационное общество: Учебник.-2-е издание.- М.: Финансы и статистика,

2001.-476с.

4. Биржевая деятельность: Учебное пособие / Под редакцией А.Г. Грязновой.

- М.: Финансы и статистика, 1994-187с.

5. О рынке ценных бумаг: Федеральный закон РФ от 22.04.1996. №39-

ФЗ//Финансовая газета.- 1996.-22 мая.-№21

6. А. Саватюгин Два замечания о саморегулировании // Рынок ценных бумаг.-

2002.-№22.-с.37

7. В. Горегляд, Л. Войтенко Каким быть фондовому рынку России //

Финансовый бизнес.-2001.-№2.-с.13-20

8. В. Порошин, С. Рабинович Рынок добьется, чего захочет. // Рынок ценных

бумаг.-2002.-№22.-с.43-47

9. С.С. Карабаналов Компьютерное мошенничество при торговле ценными

бумагами // Финансовый бизнес.-2002.-№6.-с.61-64

10. Р. Хойзингер Электронные торговые платформы и биржи // Финансовый

бизнес.-2001.-№12.-с.50-54

11. Л. Чалдаева К вопросу об определении понятия «фондовой биржи» //

Финансовый бизнес.-2002.-№1.-с.16-20

12. Я. Миркин фондовые биржи в России: стать коммерческими, чтобы выжить //

Рынок ценных бумаг.- 2000.-№10.-с.36-39

13. История развития фондового рынка в России // www.stock portal.ru

14. Портрет ММВБ // www.misex.ru

15. Деятельность РТС // www.rts.ru

Сложившийся в России рынок ценных бумаг в настоящее время в целом не

соответствует потребностям развития экономики. Он имеет ярко выраженную

спекулятивную направленность, незначительные объемы и лишь в отдельных

случаях служит механизмом привлечения финансовых ресурсов. Физические лица -

российские граждане почти полностью отстранены от рынка корпоративных бумаг.

В последние 5-7 лет рынок ценных бумаг в значительной мере обслуживает

интересы ограниченных групп, выкачивая деньги из реального сектора. Фондовый

рынок практически не выполняет свою основную функцию по аккумуляции

сбережений и превращению их в инвестиции.

Успех деятельности на фондовом рынке во многом зависит от оперативности

получения финансовой информации. А в настоящее время на биржах России

информация об эмитентах и их ценных бумагах раскрывается недостаточно полно.

Эффективный фондовый рынок - это рынок перспективный в переработке

информации. Информационная эффективность российского рынка ценных бумаг на

три порядка ниже американского, и даже на порядок ниже украинского рынка.

В связи с этим остро стоит вопрос об инсайдерской информации. Разные степени

доступа к той или иной информации у разных участников рынка нарушают баланс

естественного спроса и предложения. Что приводит к разрушению всего рынка.

Это отбивает охоту у неинформированных людей выходить на рынок, их отпугивает

молва, что на рынке – одни жулики, которые что-то знают, кое-что разведали,

но никому не рассказывают, а им, неинформированным, в конечном итоге придется

оплатить все доходы мошенников.

Федеральная комиссия по рынку ценных бумаг (ФКЦБ) старается перекрывать

лазейки для манипулирования рынком. Подготовленный с участием экспертов

комиссии проект закона об инсайдерской информации позволяет начинать

уголовное преследование эмитентов или брокеров, заподозренных в утечке или

использовании закрытой информации.

В настоящее время стоит вопрос об укрупнении российских бирж, создании такой

системы, в которой все операций, происходящие через биржу, были бы

безрисковые для клиентов. Ведь дальнейшие перспективы российского рынка

ценных бумаг во многом зависят от степени развития фондовых бирж в нашей

стране.

ЗАКЛЮЧЕНИЕ

Фондовая биржа в системе экономических отношений представляет собой

хозяйствующий субъект в форме некоммерческого партнерства, оказывающий услуги

профессиональным участникам рынка ценных бумаг в качестве организатора

торговли ценными бумагами.

Фондовая биржа выступает одной из регуляторов финансового рынка. Основная

роль биржи заключается в обслуживании движения денежных капиталов.

Фондовая биржа позволяет обеспечить концентрацию спроса и предложения ценных

бумаг, их сбалансированность на основе биржевого ценообразования, реально

отражающего уровень эффективности функционирования акционерного капитала.

Внебиржевой оборот возникает как альтернатива бирже. Многие компании не могли

выходить на биржу, так как их показатели не соответствовали требованиям,

предъявляемым для их регистрации на бирже. В современных условиях во

внебиржевом обороте обращается преобладающая часть всех ценных бумаг.

Фондовые биржи, возникшие в России за 1991-1992 гг., не заняли лидирующие

позиции на отечественном рынке ценных бумаг. Большинство из этих бирж «тихо

скончалось» уже в 1994-1995 гг. Фондовая биржа образца 90-х годов не

превратилась в торговое, профессиональное и техническое ядро российского

рынка ценных бумаг. Суждено ли занять этому институту финансового рынка в

России подобающее ему место, покажет время.

Государство может выполнять активную роль на начальных и последующих этапах

становления рынка ценных бумаг в стране. Этот рынок является настолько

масштабным и рискованным для финансовой безопасности страны, предъявляет

настолько высокие требования к инфраструктуре и ресурсам на его создание, что

только усилия государства «сверху» могут запустить этот рынок в его

цивилизованной и безопасной форме. По сути, здесь может быть разработана

масштабная национальная программа создания рынка ценных бумаг в стране,

адекватная национальным программам приватизации, структурных изменений в

отраслях хозяйства.

Процессы государственного регулирования и саморегулирования должны работать

параллельно: чтобы государственное регулирование поощряло саморегулирование,

чтобы саморегулирование являлось механизмом повышения ценности компании.

Фондовая биржа не только торговый, но также исследовательский и

информационный центр рынка ценных бумаг. Законодательства всех стран

обязывают фондовые биржи заниматься исследованием процессов, происходящих на

рынке ценных бумаг и информировать общественность, прежде всего эмитентов и

инвесторов об их динамике и содержании. Поэтому во всех крупных фондовых

биржах имеются специальные научно-информационные отделы, занимающиеся

подобными исследованиями и публикующие в различных периодических изданиях их

результаты.

Однако здесь остро стоит вопрос об инсайдарской информации, доступ к которой

имеют лишь ограниченный круг лиц, за плату продающих ее. Защита интересов

инвесторов и эмитентов требует дальнейшего совершенствования нормативно-

правовой базы российского рынка ценных бумаг.

Ослабление роли биржи, особенно в последние годы, не меняет ее значения в

торговле ценными бумагами, поскольку сохраняется концентрация и централизация

капитала на самой бирже, возрастает уровень компьютеризации ее операций,

совершенствуются формы и методы сбора, доставки и обработки информации,

осуществляется прямое государственное регулирование биржевых операций,

нарастают тенденции интернационализации биржевых сделок.

В будущем необходимо повысить уровень организации фондовых бирж, создать

прекрасно действующую систему защиты инвесторов от мошенничества,

усовершенствовать государственное регулирование фондовой биржи, расширить

связи с фондовыми биржами развитых стран.

Только при решении этих проблем российский фондовый рынок может стать тем,

чем он является во всем цивилизованном мире, - инструментом для перелива

капитала из финансовой сферы в промышленную.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Рынок ценных бумаг: Учебник. / Под редакцией В.А. Галанова, А.И.

Басова. - М.: Финансы и статистика, 1999-352 с.

2. Рынок ценных бумаг: Учебное пособие / Под редакцией К.А. Колесникова.

- М.: Финансы и статистика, 1995- 127 с.

3. Н.Т. Клещев, А.А. Федулов Рынок ценных бумаг: Шаг России в

информационное общество: Учебник.-2-е издание.- М.: Финансы и статистика,

2001.-476с.

4. Биржевая деятельность: Учебное пособие / Под редакцией А.Г. Грязновой.

- М.: Финансы и статистика, 1994-187с.

5. О рынке ценных бумаг: Федеральный закон РФ от 22.04.1996. №39-

ФЗ//Финансовая газета.- 1996.-22 мая.-№21

6. А. Саватюгин Два замечания о саморегулировании // Рынок ценных бумаг.-

2002.-№22.-с.37

7. В. Горегляд, Л. Войтенко Каким быть фондовому рынку России //

Финансовый бизнес.-2001.-№2.-с.13-20

8. В. Порошин, С. Рабинович Рынок добьется, чего захочет. // Рынок ценных

бумаг.-2002.-№22.-с.43-47

9. С.С. Карабаналов Компьютерное мошенничество при торговле ценными

бумагами // Финансовый бизнес.-2002.-№6.-с.61-64

10. Р. Хойзингер Электронные торговые платформы и биржи // Финансовый

бизнес.-2001.-№12.-с.50-54

11. Л. Чалдаева К вопросу об определении понятия «фондовой биржи» //

Финансовый бизнес.-2002.-№1.-с.16-20

12. Я. Миркин фондовые биржи в России: стать коммерческими, чтобы выжить //

Рынок ценных бумаг.- 2000.-№10.-с.36-39

13. История развития фондового рынка в России // www.stock portal.ru

14. Портрет ММВБ // www.misex.ru

15. Деятельность РТС // www.rts.ru

|

|

Рис.4 Соотношение сумм вкладов в финансовые компании по вкладчикам,

получившим компенсацию

Рис.4 Соотношение сумм вкладов в финансовые компании по вкладчикам,

получившим компенсацию

Сложившийся в России рынок ценных бумаг в настоящее время в целом не

соответствует потребностям развития экономики. Он имеет ярко выраженную

спекулятивную направленность, незначительные объемы и лишь в отдельных

случаях служит механизмом привлечения финансовых ресурсов. Физические лица -

российские граждане почти полностью отстранены от рынка корпоративных бумаг.

В последние 5-7 лет рынок ценных бумаг в значительной мере обслуживает

интересы ограниченных групп, выкачивая деньги из реального сектора. Фондовый

рынок практически не выполняет свою основную функцию по аккумуляции

сбережений и превращению их в инвестиции.

Успех деятельности на фондовом рынке во многом зависит от оперативности

получения финансовой информации. А в настоящее время на биржах России

информация об эмитентах и их ценных бумагах раскрывается недостаточно полно.

Эффективный фондовый рынок - это рынок перспективный в переработке

информации. Информационная эффективность российского рынка ценных бумаг на

три порядка ниже американского, и даже на порядок ниже украинского рынка.

В связи с этим остро стоит вопрос об инсайдерской информации. Разные степени

доступа к той или иной информации у разных участников рынка нарушают баланс

естественного спроса и предложения. Что приводит к разрушению всего рынка.

Это отбивает охоту у неинформированных людей выходить на рынок, их отпугивает

молва, что на рынке – одни жулики, которые что-то знают, кое-что разведали,

но никому не рассказывают, а им, неинформированным, в конечном итоге придется

оплатить все доходы мошенников.

Федеральная комиссия по рынку ценных бумаг (ФКЦБ) старается перекрывать

лазейки для манипулирования рынком. Подготовленный с участием экспертов

комиссии проект закона об инсайдерской информации позволяет начинать

уголовное преследование эмитентов или брокеров, заподозренных в утечке или

использовании закрытой информации.

В настоящее время стоит вопрос об укрупнении российских бирж, создании такой

системы, в которой все операций, происходящие через биржу, были бы

безрисковые для клиентов. Ведь дальнейшие перспективы российского рынка

ценных бумаг во многом зависят от степени развития фондовых бирж в нашей

стране.

ЗАКЛЮЧЕНИЕ

Фондовая биржа в системе экономических отношений представляет собой

хозяйствующий субъект в форме некоммерческого партнерства, оказывающий услуги

профессиональным участникам рынка ценных бумаг в качестве организатора

торговли ценными бумагами.

Фондовая биржа выступает одной из регуляторов финансового рынка. Основная

роль биржи заключается в обслуживании движения денежных капиталов.

Фондовая биржа позволяет обеспечить концентрацию спроса и предложения ценных

бумаг, их сбалансированность на основе биржевого ценообразования, реально

отражающего уровень эффективности функционирования акционерного капитала.

Внебиржевой оборот возникает как альтернатива бирже. Многие компании не могли

выходить на биржу, так как их показатели не соответствовали требованиям,

предъявляемым для их регистрации на бирже. В современных условиях во

внебиржевом обороте обращается преобладающая часть всех ценных бумаг.

Фондовые биржи, возникшие в России за 1991-1992 гг., не заняли лидирующие

позиции на отечественном рынке ценных бумаг. Большинство из этих бирж «тихо

скончалось» уже в 1994-1995 гг. Фондовая биржа образца 90-х годов не

превратилась в торговое, профессиональное и техническое ядро российского

рынка ценных бумаг. Суждено ли занять этому институту финансового рынка в

России подобающее ему место, покажет время.

Государство может выполнять активную роль на начальных и последующих этапах

становления рынка ценных бумаг в стране. Этот рынок является настолько

масштабным и рискованным для финансовой безопасности страны, предъявляет

настолько высокие требования к инфраструктуре и ресурсам на его создание, что

только усилия государства «сверху» могут запустить этот рынок в его

цивилизованной и безопасной форме. По сути, здесь может быть разработана

масштабная национальная программа создания рынка ценных бумаг в стране,

адекватная национальным программам приватизации, структурных изменений в

отраслях хозяйства.

Процессы государственного регулирования и саморегулирования должны работать

параллельно: чтобы государственное регулирование поощряло саморегулирование,

чтобы саморегулирование являлось механизмом повышения ценности компании.

Фондовая биржа не только торговый, но также исследовательский и

информационный центр рынка ценных бумаг. Законодательства всех стран

обязывают фондовые биржи заниматься исследованием процессов, происходящих на

рынке ценных бумаг и информировать общественность, прежде всего эмитентов и

инвесторов об их динамике и содержании. Поэтому во всех крупных фондовых

биржах имеются специальные научно-информационные отделы, занимающиеся

подобными исследованиями и публикующие в различных периодических изданиях их

результаты.

Однако здесь остро стоит вопрос об инсайдарской информации, доступ к которой

имеют лишь ограниченный круг лиц, за плату продающих ее. Защита интересов

инвесторов и эмитентов требует дальнейшего совершенствования нормативно-

правовой базы российского рынка ценных бумаг.

Ослабление роли биржи, особенно в последние годы, не меняет ее значения в

торговле ценными бумагами, поскольку сохраняется концентрация и централизация

капитала на самой бирже, возрастает уровень компьютеризации ее операций,

совершенствуются формы и методы сбора, доставки и обработки информации,

осуществляется прямое государственное регулирование биржевых операций,

нарастают тенденции интернационализации биржевых сделок.

В будущем необходимо повысить уровень организации фондовых бирж, создать

прекрасно действующую систему защиты инвесторов от мошенничества,

усовершенствовать государственное регулирование фондовой биржи, расширить

связи с фондовыми биржами развитых стран.

Только при решении этих проблем российский фондовый рынок может стать тем,

чем он является во всем цивилизованном мире, - инструментом для перелива

капитала из финансовой сферы в промышленную.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Рынок ценных бумаг: Учебник. / Под редакцией В.А. Галанова, А.И.

Басова. - М.: Финансы и статистика, 1999-352 с.

2. Рынок ценных бумаг: Учебное пособие / Под редакцией К.А. Колесникова.

- М.: Финансы и статистика, 1995- 127 с.

3. Н.Т. Клещев, А.А. Федулов Рынок ценных бумаг: Шаг России в

информационное общество: Учебник.-2-е издание.- М.: Финансы и статистика,

2001.-476с.

4. Биржевая деятельность: Учебное пособие / Под редакцией А.Г. Грязновой.

- М.: Финансы и статистика, 1994-187с.

5. О рынке ценных бумаг: Федеральный закон РФ от 22.04.1996. №39-

ФЗ//Финансовая газета.- 1996.-22 мая.-№21

6. А. Саватюгин Два замечания о саморегулировании // Рынок ценных бумаг.-

2002.-№22.-с.37

7. В. Горегляд, Л. Войтенко Каким быть фондовому рынку России //

Финансовый бизнес.-2001.-№2.-с.13-20

8. В. Порошин, С. Рабинович Рынок добьется, чего захочет. // Рынок ценных

бумаг.-2002.-№22.-с.43-47

9. С.С. Карабаналов Компьютерное мошенничество при торговле ценными

бумагами // Финансовый бизнес.-2002.-№6.-с.61-64

10. Р. Хойзингер Электронные торговые платформы и биржи // Финансовый

бизнес.-2001.-№12.-с.50-54

11. Л. Чалдаева К вопросу об определении понятия «фондовой биржи» //

Финансовый бизнес.-2002.-№1.-с.16-20

12. Я. Миркин фондовые биржи в России: стать коммерческими, чтобы выжить //

Рынок ценных бумаг.- 2000.-№10.-с.36-39

13. История развития фондового рынка в России // www.stock portal.ru

14. Портрет ММВБ // www.misex.ru

15. Деятельность РТС // www.rts.ru

Сложившийся в России рынок ценных бумаг в настоящее время в целом не

соответствует потребностям развития экономики. Он имеет ярко выраженную

спекулятивную направленность, незначительные объемы и лишь в отдельных

случаях служит механизмом привлечения финансовых ресурсов. Физические лица -

российские граждане почти полностью отстранены от рынка корпоративных бумаг.

В последние 5-7 лет рынок ценных бумаг в значительной мере обслуживает

интересы ограниченных групп, выкачивая деньги из реального сектора. Фондовый

рынок практически не выполняет свою основную функцию по аккумуляции

сбережений и превращению их в инвестиции.

Успех деятельности на фондовом рынке во многом зависит от оперативности

получения финансовой информации. А в настоящее время на биржах России

информация об эмитентах и их ценных бумагах раскрывается недостаточно полно.

Эффективный фондовый рынок - это рынок перспективный в переработке

информации. Информационная эффективность российского рынка ценных бумаг на

три порядка ниже американского, и даже на порядок ниже украинского рынка.

В связи с этим остро стоит вопрос об инсайдерской информации. Разные степени

доступа к той или иной информации у разных участников рынка нарушают баланс

естественного спроса и предложения. Что приводит к разрушению всего рынка.

Это отбивает охоту у неинформированных людей выходить на рынок, их отпугивает

молва, что на рынке – одни жулики, которые что-то знают, кое-что разведали,

но никому не рассказывают, а им, неинформированным, в конечном итоге придется

оплатить все доходы мошенников.

Федеральная комиссия по рынку ценных бумаг (ФКЦБ) старается перекрывать

лазейки для манипулирования рынком. Подготовленный с участием экспертов

комиссии проект закона об инсайдерской информации позволяет начинать

уголовное преследование эмитентов или брокеров, заподозренных в утечке или

использовании закрытой информации.

В настоящее время стоит вопрос об укрупнении российских бирж, создании такой

системы, в которой все операций, происходящие через биржу, были бы

безрисковые для клиентов. Ведь дальнейшие перспективы российского рынка

ценных бумаг во многом зависят от степени развития фондовых бирж в нашей

стране.

ЗАКЛЮЧЕНИЕ

Фондовая биржа в системе экономических отношений представляет собой

хозяйствующий субъект в форме некоммерческого партнерства, оказывающий услуги

профессиональным участникам рынка ценных бумаг в качестве организатора

торговли ценными бумагами.

Фондовая биржа выступает одной из регуляторов финансового рынка. Основная

роль биржи заключается в обслуживании движения денежных капиталов.

Фондовая биржа позволяет обеспечить концентрацию спроса и предложения ценных

бумаг, их сбалансированность на основе биржевого ценообразования, реально

отражающего уровень эффективности функционирования акционерного капитала.

Внебиржевой оборот возникает как альтернатива бирже. Многие компании не могли

выходить на биржу, так как их показатели не соответствовали требованиям,

предъявляемым для их регистрации на бирже. В современных условиях во

внебиржевом обороте обращается преобладающая часть всех ценных бумаг.

Фондовые биржи, возникшие в России за 1991-1992 гг., не заняли лидирующие

позиции на отечественном рынке ценных бумаг. Большинство из этих бирж «тихо

скончалось» уже в 1994-1995 гг. Фондовая биржа образца 90-х годов не

превратилась в торговое, профессиональное и техническое ядро российского

рынка ценных бумаг. Суждено ли занять этому институту финансового рынка в

России подобающее ему место, покажет время.

Государство может выполнять активную роль на начальных и последующих этапах

становления рынка ценных бумаг в стране. Этот рынок является настолько

масштабным и рискованным для финансовой безопасности страны, предъявляет

настолько высокие требования к инфраструктуре и ресурсам на его создание, что

только усилия государства «сверху» могут запустить этот рынок в его

цивилизованной и безопасной форме. По сути, здесь может быть разработана

масштабная национальная программа создания рынка ценных бумаг в стране,

адекватная национальным программам приватизации, структурных изменений в

отраслях хозяйства.

Процессы государственного регулирования и саморегулирования должны работать

параллельно: чтобы государственное регулирование поощряло саморегулирование,

чтобы саморегулирование являлось механизмом повышения ценности компании.

Фондовая биржа не только торговый, но также исследовательский и

информационный центр рынка ценных бумаг. Законодательства всех стран

обязывают фондовые биржи заниматься исследованием процессов, происходящих на

рынке ценных бумаг и информировать общественность, прежде всего эмитентов и

инвесторов об их динамике и содержании. Поэтому во всех крупных фондовых

биржах имеются специальные научно-информационные отделы, занимающиеся

подобными исследованиями и публикующие в различных периодических изданиях их

результаты.

Однако здесь остро стоит вопрос об инсайдарской информации, доступ к которой

имеют лишь ограниченный круг лиц, за плату продающих ее. Защита интересов

инвесторов и эмитентов требует дальнейшего совершенствования нормативно-

правовой базы российского рынка ценных бумаг.

Ослабление роли биржи, особенно в последние годы, не меняет ее значения в

торговле ценными бумагами, поскольку сохраняется концентрация и централизация

капитала на самой бирже, возрастает уровень компьютеризации ее операций,

совершенствуются формы и методы сбора, доставки и обработки информации,

осуществляется прямое государственное регулирование биржевых операций,

нарастают тенденции интернационализации биржевых сделок.

В будущем необходимо повысить уровень организации фондовых бирж, создать

прекрасно действующую систему защиты инвесторов от мошенничества,

усовершенствовать государственное регулирование фондовой биржи, расширить

связи с фондовыми биржами развитых стран.

Только при решении этих проблем российский фондовый рынок может стать тем,

чем он является во всем цивилизованном мире, - инструментом для перелива

капитала из финансовой сферы в промышленную.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Рынок ценных бумаг: Учебник. / Под редакцией В.А. Галанова, А.И.

Басова. - М.: Финансы и статистика, 1999-352 с.

2. Рынок ценных бумаг: Учебное пособие / Под редакцией К.А. Колесникова.

- М.: Финансы и статистика, 1995- 127 с.

3. Н.Т. Клещев, А.А. Федулов Рынок ценных бумаг: Шаг России в

информационное общество: Учебник.-2-е издание.- М.: Финансы и статистика,

2001.-476с.

4. Биржевая деятельность: Учебное пособие / Под редакцией А.Г. Грязновой.

- М.: Финансы и статистика, 1994-187с.

5. О рынке ценных бумаг: Федеральный закон РФ от 22.04.1996. №39-

ФЗ//Финансовая газета.- 1996.-22 мая.-№21

6. А. Саватюгин Два замечания о саморегулировании // Рынок ценных бумаг.-

2002.-№22.-с.37

7. В. Горегляд, Л. Войтенко Каким быть фондовому рынку России //

Финансовый бизнес.-2001.-№2.-с.13-20

8. В. Порошин, С. Рабинович Рынок добьется, чего захочет. // Рынок ценных

бумаг.-2002.-№22.-с.43-47

9. С.С. Карабаналов Компьютерное мошенничество при торговле ценными

бумагами // Финансовый бизнес.-2002.-№6.-с.61-64