8.1. Понятие и виды источников налогового права

Под источниками права понимают формы выражения норм действующего права.

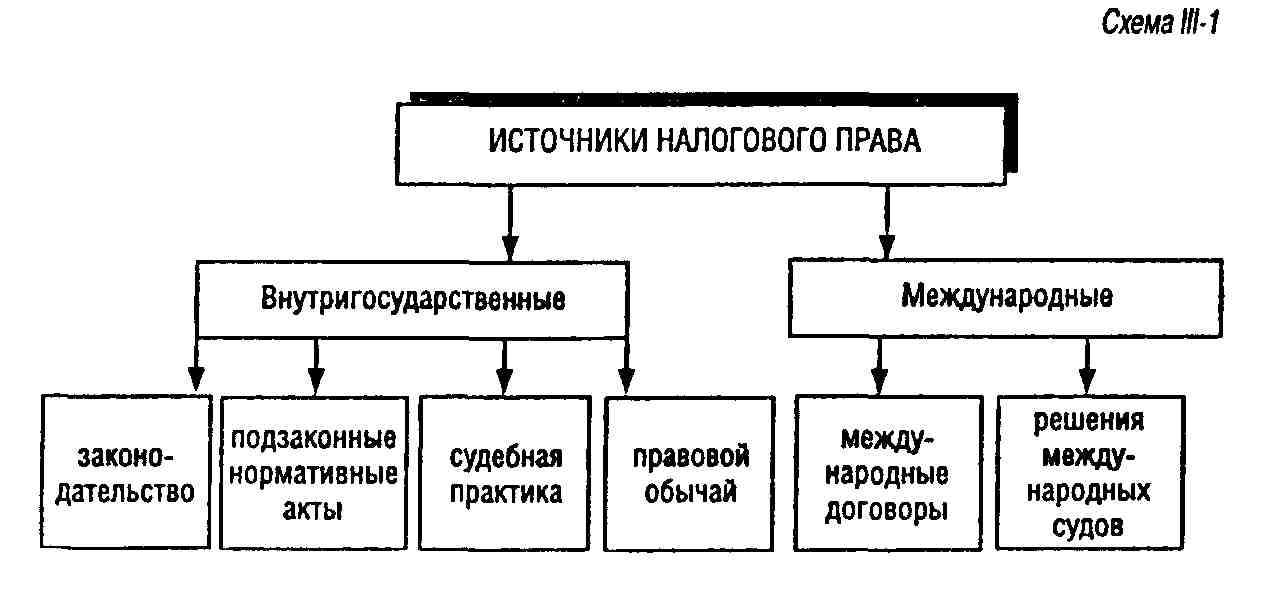

Система источников налогового права в структурном отношении делится на две части: источники, имеющие внутригосударственную природу, и международно-правовые источники.

В налоговом праве определяющую роль играют внутригосударственные (национальные) источники. К ним относят законы, подзаконные правовые акты, судебную практику (решения органов конституционной юстиции и акты иных судебных органов), правовой обычай.

Роль и значение этих источников налогового права в разных странах неодинаковы. Основным источником налогового права являются законы, среди которых доминирующее значение имеет Основной закон — Конституция.

В регулировании налоговых отношений высока роль подзаконных нормативных актов. В различных странах объем подзаконного регулирования налоговых отношений разный. Однако эти акты издаются на основе и во исполнение законов, имеют «подчиненный» характер.

Судебная практика официально признается источником права, в том числе налогового, в англосаксонских странах. В странах континентальной правовой системы признано, что суд не творит, а применяет право. Однако и здесь судебные акты имеют большое значение в регулировании налоговых отношений.

Правовой обычай — сложившееся в практике обыкновение, ставшее юридически обязательным, в налоговом праве применяется чрезвычайно редко, в основном в сферах, не имеющих прямого отношения к исчислению и уплате налогов (порядок прохождения налоговых законопроектов в парламенте и т.п.).

Определенное влияние на налоговые отношения оказывает и юридическая доктрина — научные труды и теории в области налогового права. Однако необходимо рассматривать ее не как самостоятельный источник права, а как одну из основ развития иных источников налогового права.

Международно-правовые источники налогового права представлены двух- и многосторонними договорами, соглашениями, затрагивающими различные аспекты налогообложения.

Системе источников налогового права свойственно единство, основой которого служат отношения субординации ее элементов.

Субординация исключает конкуренцию различных источников в регулировании одного и того же аспекта налогообложения. Она основана на принципе законности: соответствии всех норм налогового права основным принципам налогообложения, закрепленным или вытекающим из Конституции; соответствия подзаконных нормативных актов законам.

Международные интеграционные процессы приводят к унификации источников налогового права. Она затрагивает как содержание правовых норм, так и форму их выражения. В странах с разными системами национального права все большее значение приобретают законы и международные договоры (схема III-1)1.

8.2. Понятие налогового законодательства

Традиционно в советской теории государства и права понятием «законодательство» охватывались акты различных государственных органов, в том числе органов исполнительной власти, имевшие нормативный характер. Однако принципиальная концепция, лежащая в основе формирования налогового законодательства Российской Федерации,— создание системы законов о налогах прямого действия, исключающей издание конкретизирующих и развивающих их подзаконных актов. Именно законодательная основа налогов, исключающая возможность неоднозначного толкования тех или иных положений, создает необходимые условия для подлинной защиты прав налогоплательщиков.

Статья 57 Конституции РФ определяет, что «каждый обязан платить законно установленные налоги и сборы». Конституционный Суд Российской Федерации отметил, что «установить налог или сбор можно только законом. Налоги, взимаемые не на основе закона, не могут считаться «законно установленными»1. Конституция РФ не допускает взимания налога или сбора на основе указа, постановления, распоряжения или другого акта органа исполнительной власти.

Федеральный закон от 25 сентября 1997

г. № 126-ФЗ «О финансовых основах местного самоуправления в Российской

Федерации» определяет, что право устанавливать местные налоги и сборы и

предоставлять льготы по их уплате — компетенция представительных органов

местного самоуправления. Свои полномочия в налоговой сфере представительные

органы местного самоуправления реализуют только в соответствии с федеральными

законами. Конституционный Суд Российской Федерации подчеркнул, что «конституционное

требование об установлении налогов и сборов только и исключительно в законодательном

порядке представляет собой один из принципов правового демократического

государства и имеет своей целью гарантировать, в частности, права и законные

интересы налогоплательщиков от произвола и несанкционированного вмешательства

исполнительной власти»2.

2 Пункт 3 Постановления КС РФ от 11 ноября 1997 г. № 16-П.

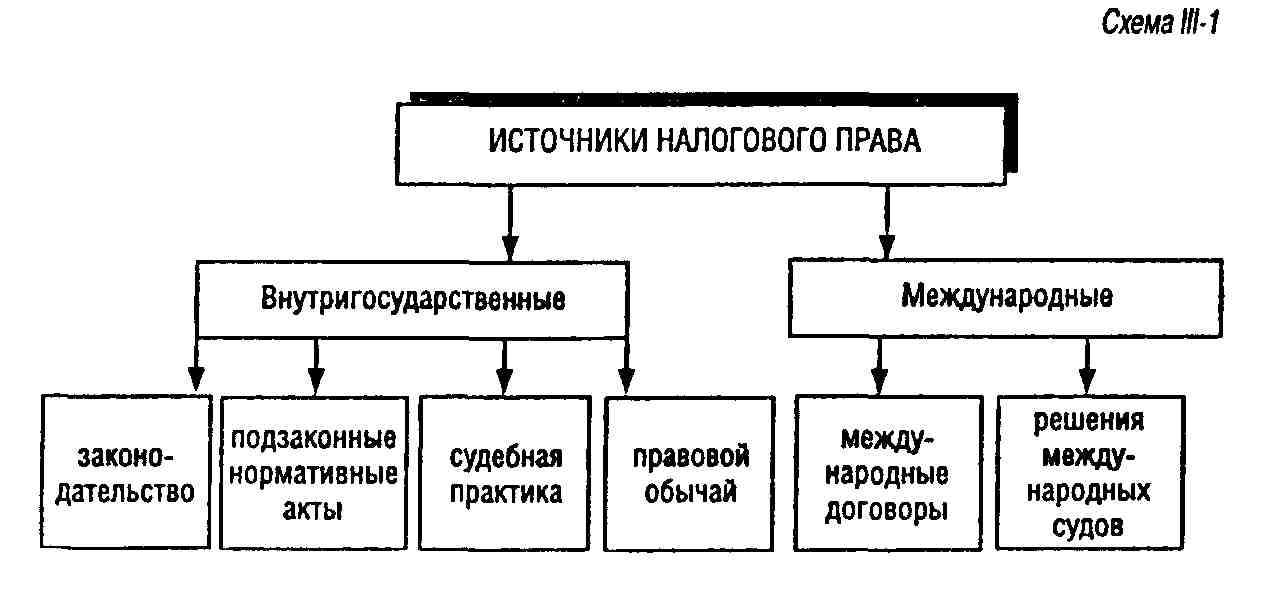

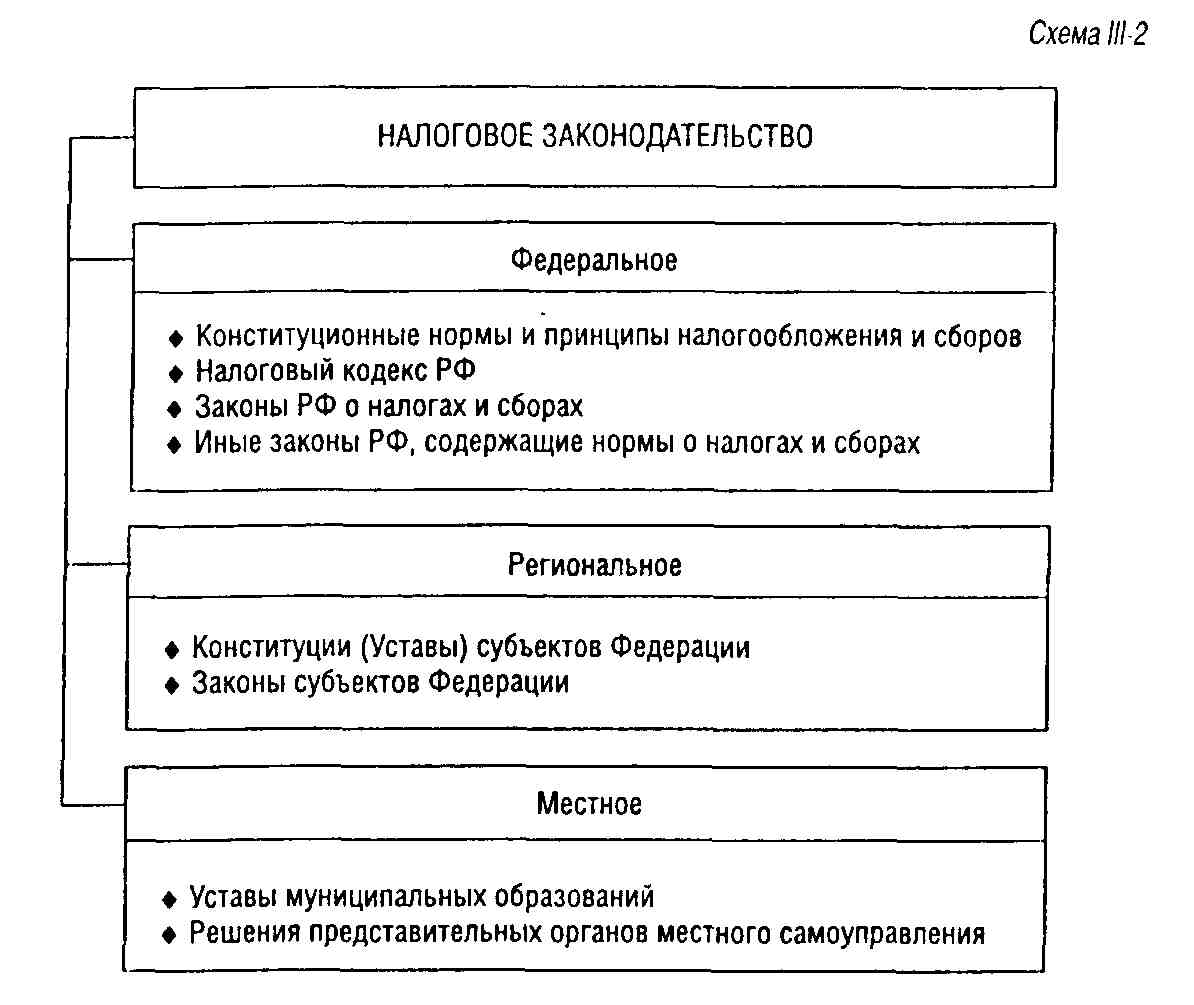

На этих конституционных положениях базируется и Налоговый кодекс Российской Федерации. Согласно п. 1, 4 и 5 ст. 1 части первой НК РФ понятие «законодательство о налогах и сборах» охватывает, во-первых, законодательство РФ о налогах и сборах, которое состоит из НК РФ и принятых в соответствии с ним федеральных законов; во-вторых — законодательство субъектов РФ о налогах и сборах, которое состоит из законов и иных нормативных правовых актов о налогах и сборах, принятых законодательными (представительными) органами власти субъектов РФ. Наконец, это понятие охватывает нормативные правовые акты о налогах и сборах, принятые представительными органами местного самоуправления.

Таким образом, акты органов исполнительной власти не составляют законодательства о налогах и сборах.

В действительности налоговые отношения регулируются не только законами, но и подзаконными актами. Однако необходимо учитывать, что только закон налагает на налогоплательщика соответствующие обязанности. Поэтому федеральные органы исполнительной власти, органы исполнительной власти субъектов Федерации, исполнительные органы местного самоуправления, а также органы государственных внебюджетных фондов издают нормативные правовые акты по вопросам, связанным с налогообложением и сборами, только в случаях, предусмотренных законодательством о налогах и сборах. Эти акты не могут изменять или дополнять законодательство о налогах и сборах (ст. 4 части первой НК РФ).

Однако насколько свободен законодатель в установлении таких случаев? Как широко он может делегировать свои полномочия органам исполнительной власти? От ответа на этот вопрос может зависеть судьба всего законодательства о налогах, поскольку «выветривание» законов сводит их значение на нет.

Законодательная ветвь власти формируется в рамках системы разграничения компетенции государственных органов. Эта система перестанет функционировать, если законодательный орган по какой-либо причине не будет выполнять свои функции. Этим будут подорваны гарантии реализации гражданских прав и свобод.

Гарантией реализации прав налогоплательщика является реальное разделение права облагать налогом и взимать его. Поэтому законодатель не вправе отказаться от выполнения своих функций, в том числе путем широкого делегирования полномочий. С позиции Конституции РФ наделение законодательного органа правом устанавливать налоги означает также и установление обязанности законодательного органа самостоятельно реализовать это право.

Конституционный Суд Российской Федерации подтвердил эту точку зрения и указал в Постановлении от 11 ноября 1997 г. № 16-П, что «наделение законодательного органа Российской Федерации конституционными полномочиями устанавливать налоги означает также обязанность самостоятельно реализовать эти полномочия».

В силу указанных причин право представительного органа делегировать свои полномочия по установлению и определению существенных элементов налоговых обязательств не является безграничным. Представительный орган не может делегировать органу исполнительной власти право на установление налога или сбора в целом. Только отдельные элементы юридического состава налога могут быть установлены органами исполнительной власти на основе прямого указания об этом в законе о конкретном налоге. При этом закон должен указать основные характеристики, которые будут лежать в основе решения органа исполнительной власти.

Утверждение налогов законом является не только средством ограничения полномочий исполнительной власти, но и необходимым инструментом установления безусловной обязанности налогоплательщиков уплачивать налоги. Только законодательная форма введения денежной повинности в максимальной степени исключает взаимосвязь уплаты налога с решением налогоплательщика о целесообразности такого шага.

«Облекая решения по вопросам налогообложения в форму закона, государственная власть пресекает попытки обсуждения налоговых операций на предмет их целесообразности, поскольку режим законности предполагает безусловное исполнение законов. Для граждан, настаивающих на нецелесообразности тех или иных налоговых норм, остается единственная возможность для конструктивных политических действий — добиваться внесения через парламент изменений, дополнений в текст налогового закона, либо требовать его отмены. При этом до тех пор, пока норма не будет изменена или отменена, налогоплательщик обязан неукоснительно ее выполнять»1.

Конституционный Суд Российской Федерации

отметил, что «налог — необходимое условие существования государства, поэтому

обязанность платить налоги, закрепленная в статье 57 Конституции Российской

Федерации, распространяется на всех налогоплательщиков в качестве безусловного

требования государства... С публично-правовым

характером налога и государственной казны и с фискальным суверенитетом государства связаны законодательная форма учреждения налога, обязательность и принудительность его изъятия, односторонний характер налоговых обязательств»1.

Таким образом, законодательную форму установления налоговых обязательств можно рассматривать как своего рода компромисс публичной цели взимания налогов и частного характера источников налога. Нарушение равновесия одинаково пагубно и для налогоплательщиков и для бюджета. Для налогоплательщиков потому, что ведет к произвольному лишению их части собственности, для бюджета потому, что чревато нестабильностью бюджетных поступлений, пагубно сказывается на выполнении государством его социальных функций. Так, в Постановлении от 1 апреля 1997 г. № 6-П Конституционный Суд Российской Федерации указал, что средства, полученные в результате взимания сбора, введенного правительством с превышением полномочий, не предусмотрены доходной частью бюджета, что ставит под сомнение правомерность их расходования правительством (абз. 8 п. 2). Незаконно собранные средства по общему правилу должны быть возвращены плательщикам. В результате этого остаются нереализованными какие-то запланированные программы. Законодательная форма установления налога в этом смысле выступает гарантией формирования доходной части бюджета в соответствии с намеченными показателями.

Вопрос о налоговом законодательстве

— это не только вопрос о видах нормативных правовых актов, но и об отношениях,

подлежащих урегулированию именно актами конкретного вида. По форме налоговое

законодательство является совокупностью актов законодательных (представительных)

органов. По содержанию налоговое законодательство является совокупностью

норм, регулирующих вопросы налогообложения и сборов, отнесенные Конституцией

РФ к ведению законодательных (представительных) органов власти.

Можно предложить следующее определение. Налоговое законодательство — совокупность норм, содержащихся в законах РФ и принятых на их основе законах субъектов РФ, актов представительных органов местного самоуправления, устанавливающих систему налогов и сборов, общие принципы налогообложения и сборов, основания возникновения, изменения и прекращения отношений собственников и государства по уплате налогов и сборов, формы и методы налогового контроля, ответственность за нарушения налоговых обязательств (схема 111-2).

8.2.1. Особенности законодательного установления налогов и сборов

Необходимо выделить ряд требований, вытекающих из Конституции РФ, которым должна соответствовать процедура установления налогов и сборов. Налоги и сборы следует считать «законно установленными» при наличии как минимум следующих условий.

Во-первых, как уже отмечено, федеральные налоги и сборы должны быть установлены федеральным законодательным органом, а региональные и местные налоги и сборы — соответствующими представительными органами субъектов Федерации и органами местного самоуправления.

Во-вторых, они должны быть установлены в надлежащей форме — федеральным законом, законом субъекта Федерации, актом представительного органа местного самоуправления.

Помимо законов представительные органы власти полномочны принимать и другие акты: постановления, декларации, заявления. Однако нормативные акты о налогах и сборах на федеральном и региональном уровнях могут иметь только форму законов. На местном уровне, где принятие законов не предусмотрено, акты о налогообложении облекаются, как правило, в форму решений.

Федеральные налоги и сборы устанавливаются, изменяются или отменяются Налоговым кодексом Российской Федерации. Кодекс также определяет, что налоги и сборы субъектов РФ, местные налоги и сборы устанавливаются, изменяются или отменяются соответственно законами субъектов РФ о налогах и сборах и нормативными правовыми актами представительных органов местного самоуправления о налогах и сборах в соответствии с Кодексом (п. 5 ст. 3).

В-третьих, закон (акт) о налоге должен быть принят с соблюдением установленного Конституцией РФ и законодательством порядка принятия таких актов.

К законам о налогах и сборах применяются общие процедуры принятия законов. Однако имеется ряд специфических требований, закрепленных Конституцией РФ. Федеральные законы принимаются Государственной Думой, одной из двух палат Федерального Собрания — представительного и законодательного органа РФ. Законопроекты о введении и отмене налогов, освобождении от их уплаты могут быть внесены в Государственную Думу только при наличии заключения Правительства РФ (ч. 3 ст. 104 Конституции РФ). Это и понятно, поскольку на Правительство РФ возложено исполнение государственного бюджета (ст. 114 Конституции РФ), а реальность его исполнения зависит и от наличия необходимых средств. Однако Конституция РФ не устанавливает, что заключение Правительства РФ обязательно должно быть положительным. Фактически эта норма означает, что Правительство РФ должно быть проинформировано о внесенном законопроекте и имеет возможность высказать свои замечания и предложения. На практике заключение Правительства РФ в виде отдельного документа часто не составляется, а представители Правительства РФ высказывают официальное мнение непосредственно в ходе обсуждения законопроекта в комитетах Государственной Думы.

Круг субъектов, способных выступить с законодательной инициативой о налогах и сборах, в РФ не отличается от общеустановленного. Однако в некоторых государствах в целях исключения популистских влияний на бюджет страны существуют ограничения. Например, Конституция Португальской Республики устанавливает, что «депутаты, парламентские группы и областные законодательные ассамблеи не могут вносить законопроекты, законопредложения и предложения о поправках, которые предусматривают в текущем финансовом году увеличение расходов или уменьшение доходов государства, предписанных бюджетом»1.

В Великобритании право законодательной инициативы по финансовым вопросам традиционно принадлежит правительству. Исторически парламент созывался для того, чтобы давать разрешение королю взимать тот или иной налог. Парламент не мог быть более «алчным», чем монарх, поэтому не мог и самостоятельно предлагать введение каких-либо финансовых обременении. Это ограничение права законодательной инициативы по финансовым вопросам унаследовали и некоторые страны Британского Содружества, например Канада.

В противоположность этому в США с законодательной инициативой о налогах может выступить только Палата представителей (разд. 7 ст. 1 Конституции США).

Во многих странах, как и в России, в отношении законопроектов о налогах и сборах допускается смешанная инициатива (правительственная и парламентская).

Смешанная инициатива объясняет и то, что Конституция РФ не предусматривает никаких ограничений права депутатов, парламентских комиссий и парламента в целом на внесение поправок в законопроекты о налогах и сборах.

Принятие Думой закона по вопросам федеральных

налогов и сборов подлежит обязательному рассмотрению в Совете Федерации—другой

палате Федерального Собрания (ст. 106 Конституции РФ). По общему правилу,

закрепленному в ст. 105 Конституции РФ, Совет Федерации вправе определять,

будет ли он или не будет рассматривать по существу закон, принятый Государственной

Думой. В отношении законов о федеральных налогах и сборах это правило не

действует. Совет Федерации обязан их рассматривать. Рассмотрение законов

о налогах и сборах в Совете Федерации — обязательная стадия законотворческого

процесса.

Взимание налога согласовывается с парламентом как представительным органом всего народа, но не согласовывается с каждым конкретным членом общества. Во многих странах установлены конституционные запреты на решение вопросов о налогообложении референдумом. Так, ст. 75 Конституции Итальянской Республики установила, что референдум не допускается в отношении законов о налогах и бюджете1. Согласно ч. 3 ст. 118 Конституции Португальской Республики исключаются из числа вопросов, выносимых на референдум, вопросы и акты бюджетного, налогового и финансового содержания2.

В тех случаях, когда отсутствует конституционное ограничение, запрет может быть установлен законом о референдуме. Например, федеральный конституционный закон от 10 октября 1995 г. № 2-ФКЗ «О референдуме Российской Федерации» предусматривает, что на референдум Российской Федерации не могут выноситься вопросы введения, изменения и отмены федеральных налогов и сборов, а также освобождения от их уплаты (ст. З)3.

Вопросы референдума субъекта Российской

Федерации регулируются Федеральным законом от 19 сентября 1997 г. № 124-ФЗ

«Об основных гарантиях избирательных прав и права на участие в референдуме

граждан Российской Федерации»4. Этот Закон прямо не запрещает вынесение

на референдум субъекта Федерации вопросов о налогах и сборах, однако предусматривает,

что на референдум не могут быть вынесены вопросы, находящиеся^ совместном

ведении Российской Федерации и субъекта Российской Федерации, за некоторым

исключением (п. 4 ст. 13), что эти вопросы не должны противоречить законодательству

РФ (п. 7 ст. 13). К совместному ведению относится установление общих принципов

налогообложения и сборов (ст. 72 Конституции РФ). Налоговый кодекс Российской

Федерации установил, что к основным началам законодательства о налогах

и сборах относится установление налогов и сборов всех уровней актами соответствующих

представительных органов (п. 5 ст. 3). Таким образом, запрет проводить

референдумы по вопросам регионального и местного налогообложения вытекает

из положений Налогового кодекса Российской Федерации. Конституционный Суд

Российской Федерации обосновал запрет референдума субъекта Федерации по

вопросам налогообложения по-другому.

2 Там же—С. 552.

3 Собрание законодательства Российской Федерации.— 1995.— № 42.— Ст. 3921. * Собрание законодательства Российской Федерации.— 1997.— № 38.— Ст. 4339.

Следует отметить, что Федеральный закон от 25 сентября 1997 г. № 126-ФЗ «О финансовых основах местного самоуправления в Российской Федерации» (п. 3 ст. 7) предусматривает, что население муници-пального образования может непосредственно принимать решения о разовых добровольных сборах средств граждан (самообложение)1.

Такие добровольные сборы не являются сборами в значении, определенном ст. 8 НК РФ, поскольку их уплата не является условием совершения в отношении их плательщиков юридически значимых действий. Их нельзя отнести и к категории налогов. Поэтому проведение местного референдума по вопросам самообложения не нарушает норм федерального законодательства2.

В-четвертых, закон о налоге должен быть введен в действие в соответствии с нормами, закрепленными в Конституции РФ и законодательстве. Этот вопрос имеет два аспекта. Первый — ограничение практики придания законам о налогах и сборах обратной силы, второй — проблема стабильности налогового законодательства.

8.2.2. Действие актов налогового законодательства во времени

Статья 57 Конституции РФ предусматривает, что законы, устанавливающие новые налоги или ухудшающие положение налогоплательщиков, обратной силы не имеют.

Правило о непридании законам обратной силы не является специфичным для законодательства о налогообложении. Оно свойственно многим отраслям права. Смысл этого требования состоит в том, что изменения, вносимые в законодательство (в том числе налоговое), не должны пагубно влиять на устойчивость отношений между субъектами права, не должны подрывать уверенность граждан в стабильности их правового и экономического положения, в прочности правопорядка. Упоминание в ст. 57 Конституции РФ о непридании законам о налогах обратной силы является проявлением особой значимости затронутой проблемы именно в области налогообложения.

Применительно к налогам и сборам это

правило означает, что условия уплаты налогов (размеры, сроки, порядок и

др.) должны быть известны субъектам предпринимательской деятельности заранее,

т.е. до того, как они своими действиями приобрели обязанность по уплате

налога.

Придание законам о налогах обратной силы означает не только принятие соответствующего закона по истечении срока уплаты налога, но и до этой даты, однако после совершения событий или действий, в результате которых возникла обязанность уплатить налог. Так, Конституционный Суд Российской Федерации признал, что Закон о земельном налоге фактически имел обратную силу, так как устанавливал повышенные ставки не с начала календарного года, за который этот налог начислялся, а по прошествии значительного периода, хотя и до наступления срока уплаты. Землепользователи вели деятельность на земельных участках, ориентируясь на другие условия налогообложения. Условия и порядок налогообложения должны быть известны землепользователю в момент пользования, а не по прошествии времени1.

Конституционный Суд Российской Федерации подчеркнул, что недопустимо не только придание законам о налогах обратной силы путем прямого указания на это в законе, но и издание законов, по своему смыслу имеющих обратную силу, хотя бы и без особого указания на это в тексте закона. В равной степени недопустимо придание таким законам обратной силы в актах официального или иного толкования либо правопри-менительной практикой2.

Таким образом, конституционный запрет придавать закону обратную силу не может быть обойден при помощи каких-либо технических и иных уловок. Этот запрет не может быть нарушен ни при каких обстоятельствах. Конституция РФ не допускает отказа от этого правила, в том числе в условиях чрезвычайного положения.

Конституционное требование о недопустимости

придания обратной силы законам, устанавливающим новые налоги или ухудшающим

положение налогоплательщиков, распространяется как на федеральные законы,

так и на законы субъектов Федерации, на акты органов местного самоуправления.

2 Пункт 7 Постановления КС РФ от 8 октября 1997 г. Nв 13-П.

Закон может не только повышать обязательства налогоплательщиков, но и снижать их. Конституционный запрет придавать законам о налогах обратную силу распространяется только на случаи ухудшения положения налогоплательщиков. Одновременно Конституция РФ не препятствует приданию обратной силы законам, если они улучшают положение налогоплательщиков. При этом благоприятный для субъектов налогообложения характер такого закона должен быть понятен как налогоплательщику, так и государственным органам, взимающим налоги1.

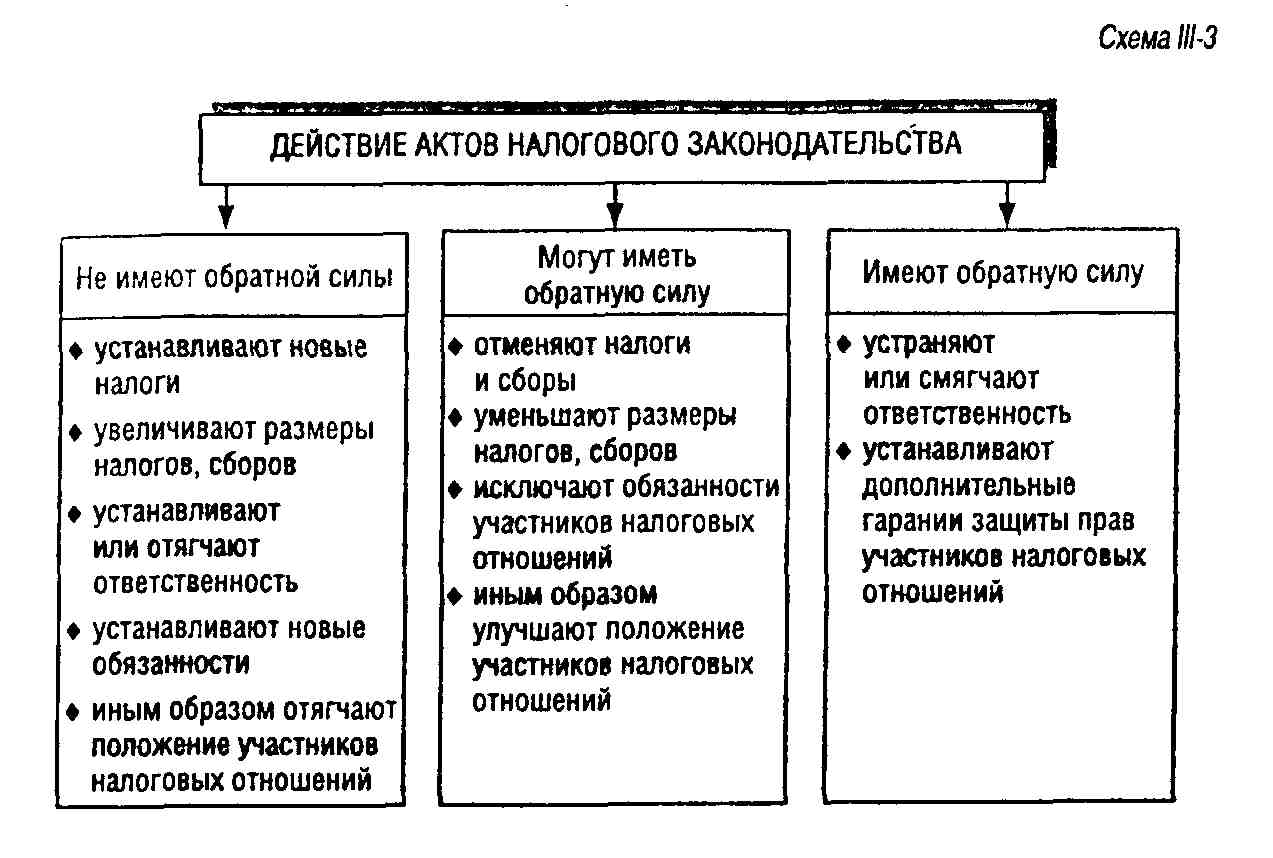

В соответствии с указанными конституционными положениями НК РФ определил, что акты законодательства о налогах и сборах, устанавливающие новые налоги и сборы, повышающие налоговые ставки, устанавливающие или отягчающие ответственность за налоговые правонарушения, устанавливающие новые обязанности или иным образом ухудшающие положение налогоплательщиков или плательщиков сборов, а также иных участников отношений, регулируемых законодательством о налогах и сборах, обратной силы не имеют (п. 2 ст. 5).

НК РФ развивает положения Конституции РФ. Если в ст. 57 Конституции РФ речь идет о непридании законам обратной силы только в отношении налогоплательщиков, то НК РФ распространяет гарантии и на остальных участников налоговых отношений.

НК РФ устанавливает два режима обратной силы актов, улучшающих положение налогоплательщиков. В первом случае улучшающие законы всегда имеют обратную силу, а во втором — только тогда, когда это прямо предусмотрено законом. Первый режим распространяется на акты законодательства о налогах и сборах, устраняющие или смягчающие ответственность за нарушение законодательства о налогах и сборах либо устанавливающие дополнительные гарантии защиты прав налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей (п. 3 ст. 5). Второй режим установлен в отношении актов, отменяющих налоги и сборы, снижающих размеры ставок налогов и сборов, устраняющих обязанности налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей, или иным образом улучшающих их положение (п. 4 ст. 5).

В обобщенном виде действие актов налогового

законодательства представлено на схеме III-3.

8.2.3. Порядок внесения изменений в законодательство о налогах и сборах

Вопрос о порядке внесения изменений в налоговое законодательство является вопросом его стабильности. Проблема стабильности налогового законодательства тесно связана с принципом определенности налоговых обязательств. Конституционный Суд Российской Федерации отметил, что «только закон в силу его определенности, стабильности, особого порядка принятия может предоставить налогоплательщику достоверные данные для исполнения им налоговой повинности»1.

Определенность налоговых обязательств включает в себя и определенность в вопросе о периоде, в течение которого эти обязательства будут оставаться неизменными. Частые изменения нормативной базы налогообложения противоречат принципу определенности налоговых обязательств,

Установление ограничений на изменение

правил налогообложения соответствует и принципу свободы предпринимательской

деятельности (ч. 1 ст. 34 Конституции РФ), так как этот принцип предполагает

наличие стабильных условий занятия предпринимательством.

Начиная с 1991 г., к сожалению, практикуется внесение изменений в законы о налогах по 3—4 раза в год. Например, в Закон РФ от 7 декабря 1991 г. № 1998-1 «О подоходном налоге с физических лиц» за 8 лет его применения (1992—1999) внесено 20 изменений и дополнений, в Закон РФ от 6 декабря 1991 г. № 1992-1 «О налоге на добавленную стоимость» : за тот же срок изменения вносились 22 раза; Закона РФ от 27 декабря 1991 г. №2116-1 «О налоге на прибыль предприятий и организаций» «переделки» коснулись 25 раз.

С целью придания налоговому законодательству большей стабильности Закон РСФСР от 10 октября 1991 г. № 1734-1 «Об основах бюджетного устройства и бюджетного процесса в РСФСР»1 устанавливал в ст. 23 «Порядок изменений в налоговом законодательстве РСФСР», что предложения по налоговой реформе подаются в высший представительный орган не позднее чем за 3,5 месяца до начала соответствующего финансового года и рассматриваются в ходе обсуждения проекта бюджета. Принятые изменения вводятся в действие только с начала следующего финансового года.

Однако все установленные ограничения систематически нарушались самим же парламентом, установившим их. Опыт российского налогового законотворчества показал, что его основные принципы, в том числе принцип стабильности, должны быть закреплены в акте высшей юридической силы — Конституции РФ. Только это сможет гарантирова ть столь необходимую всем стабильность налогового законодательства федерального уровня.

Стабильность налогового законодательства субъектов Федерации и нормативной базы органов местного самоуправления может обеспечиваться и путем установления соответствующих норм федеральным законом.

Налоговый кодекс Российской Федерации предусматривает, что акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1 -го числа очередного налогового периода по соответствующему налогу. Это правило установлено в отношении актов, изменяющих условия взимания установленных налогов. Что касается федеральных законов, устанавливающих новые налоги и сборы, то они могут вступать в силу не ранее 1 января года, следующего за годом их принятия, и не ранее одного месяца со дня их официального опубликования.

Эти же ограничения установлены в отношении

актов субъектов Федерации и органов местного самоуправления, вводящих налоги

и сборы (п. 1 ст. 5 части первой НК РФ). Речь, конечно, идет о тех налогах

и сборах, которые предусмотрены в ст. 14 «Региональные налоги и сборы»

и в ст. 15 «Местные налоги и сборы» НК РФ.

Таким образом, те налоги, налоговый период по которым равняется календарному году (налог на прибыль организаций, подоходный налог с физических лиц, налог на имущество и др.), могут быть изменены в течение года многократно, однако все изменения будут вступать в силу не ранее 1 января следующего года при условии, что такие изменения официально опубликованы до 1 декабря текущего года. Если же публикация состоялась только в декабре, то срок вступления изменений в силу сдвигается на год. Например, закон, опубликованный в декабре 1999 года, вступит в силу не ранее 1 января 2001 года.

Условия взимания налогов с коротким налоговым периодом (например, для НДС и акцизов он равен, как правило, одному месяцу) могут меняться значительно чаще.

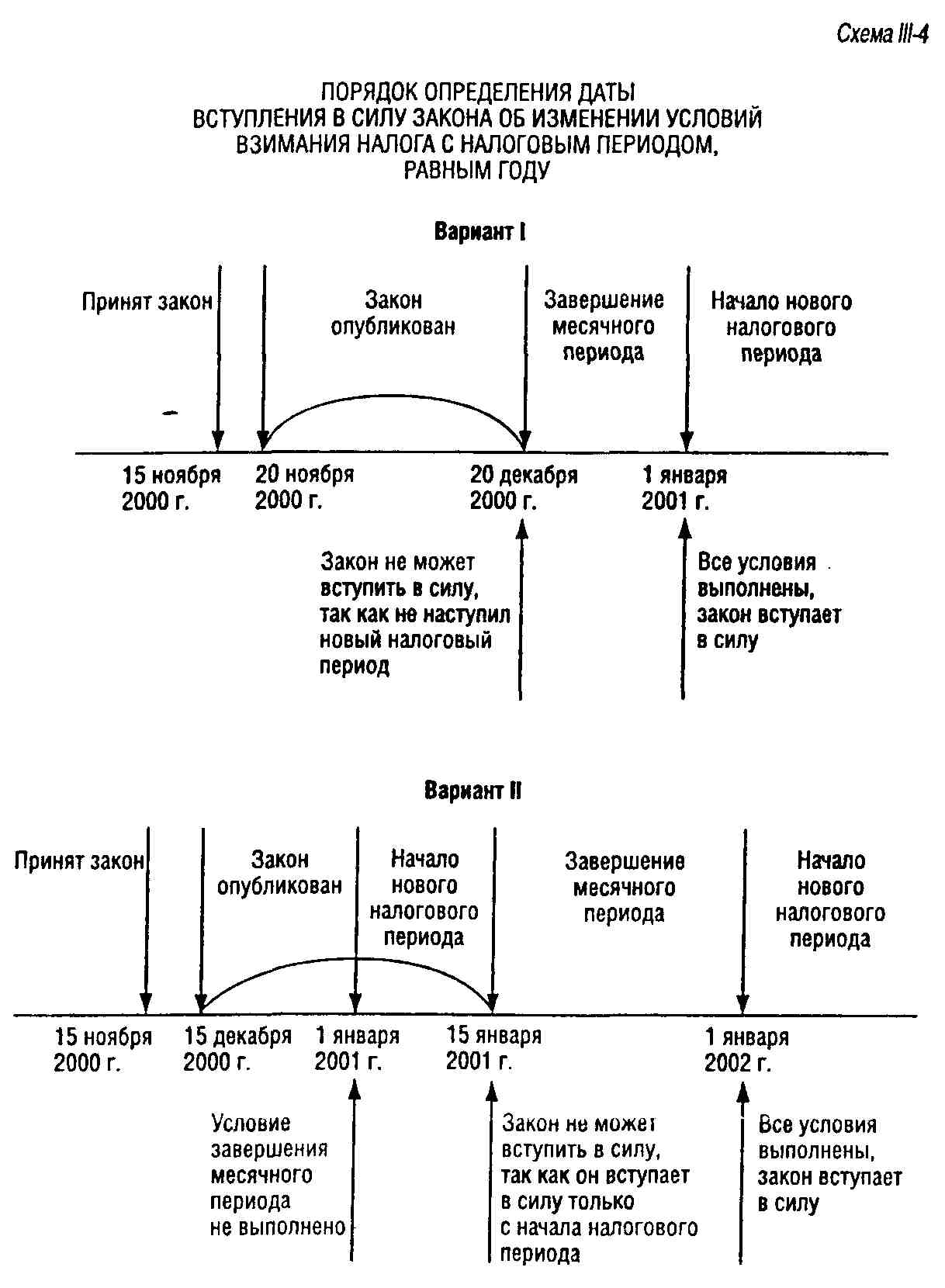

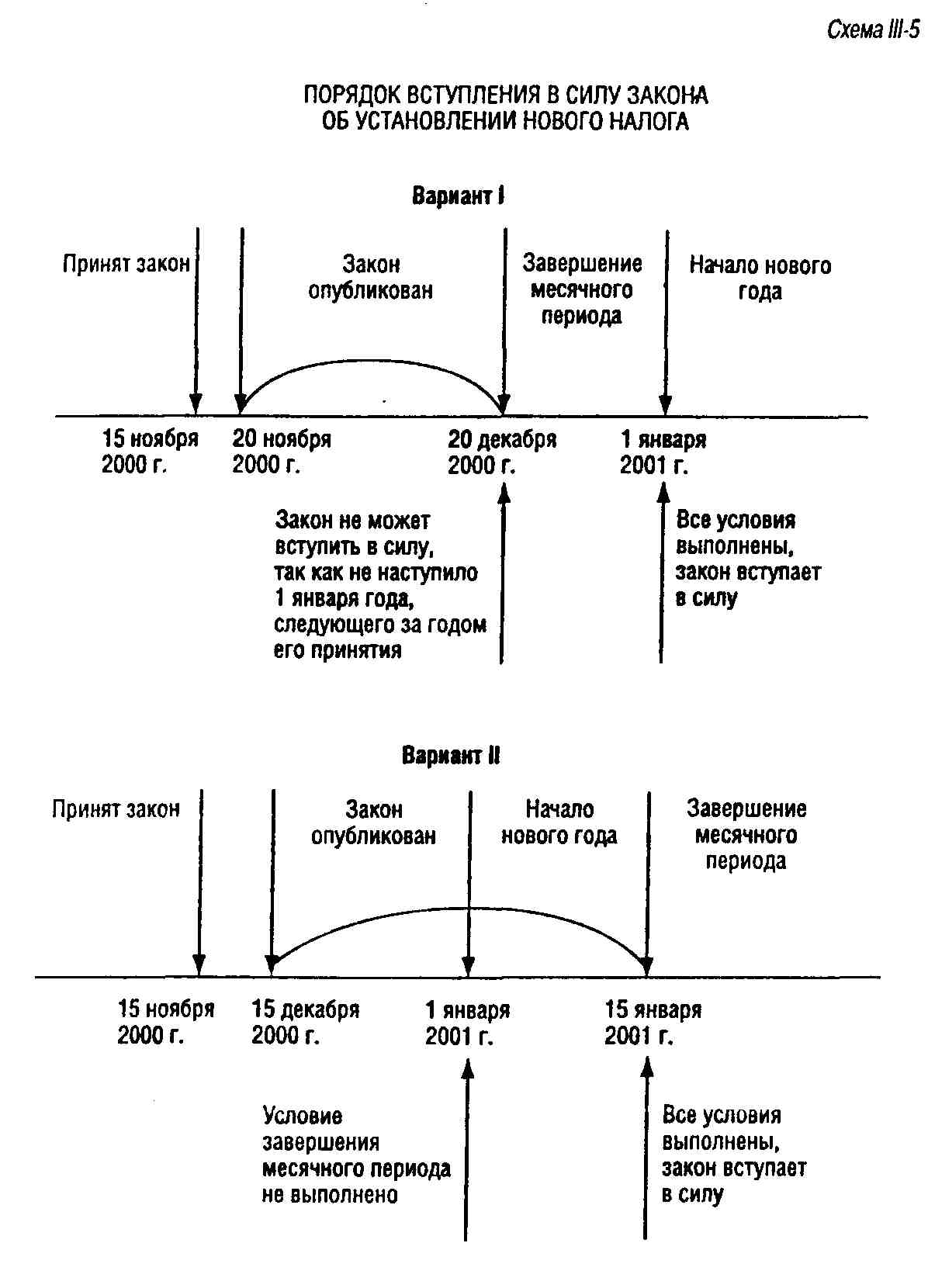

Нетрудно заметить, что при установлении двух и более условий определения момента вступления закона о налогообложении в силу, этот момент определяется датой события, наступившего после выполнения всех других условий. В графическом виде порядок определения даты вступления в силу закона об изменении условий взимания налога представлен на схеме III-4, а закона об установлении нового налога — на схеме III-5.

В отношении сборов — разовых платежей, применительно к которым налоговый период не устанавливается, изменения могут вступать в силу не ранее чем по истечении одного месяца со дня опубликования соответствующего акта законодательства (п. 1 ст. 5 части первой НК РФ).

Перечисленные ограничения, однако, не касаются актов законодательства, улучшающих положение налогоплательщиков. Поскольку такие акты имеют или могут иметь обратную силу, они вступают в действие по общеустановленным правилам: по истечении 10-дневного срока с момента официального опубликования, если иное не установлено в самом законодательном акте.

Установлению стабильных условий налогообложения способствует и включение в законодательство так называемых дедушкиных оговорок. Это нормы, устанавливающие, что в случае изменения законодателем условий налогообложения, ухудшающих положение налогоплательщика, прежние правила исчисления и взимания налога могут применяться налогоплательщиком в течение определенного периода. Установленная законодателем «дедушкина оговорка» не может быть произвольно отменена.

Это следует из Определения Конституционного

Суда Российской Федерации от 1 июля 1999 г. № 111-О1.

В абзаце 2 ч. 1 ст. 9 Федерального закона от 14 июня 1995 г. № 88-ФЗ «О

государственной поддержке малого предпринимательства в Российской Федерации"2

предусматривалось, что в случае, если в результате изменения налогового

законодательства будут созданы менее благоприятные условия для субъектов

малого предпринимательства по сравнению с ранее действовавшими условиями,

то в течение первых четырех лет их деятельность подлежит налогообложению

в том же порядке, который действовал в момент их государственной регистрации.

Конституционный Суд Российской Федерации установил, что в момент государственной регистрации заявителя жалобы действовал Федеральный закон от 29 декабря 1995 г. № 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства»3. Федеральный закон от 31 июля 1998 г. № 148-ФЗ «О едином налоге на вмененный доход для определенных видов деятельности»4 изменил условия налогообложения индивидуальных предпринимателей и определил, что со дня вступления его в силу не применяется указанная норма Федерального закона «О государственной поддержке малого предпринимательства в Российской Федерации».

Налоговая инспекция уведомила предпринимателя

о необходимости уплаты налога по новым правилам. Конституционный Суд Российской

Федерации указал, что норма об отмене абз. 2 ч. 1 ст. 9 Федерального закона

«О государственной поддержке малого предпринимательства в Российской Федерации»

не может иметь обратной силы и не применяется к длящимся правоотношениям,

возникшим до дня официального опубликования нового правила регулирования.

Подобное истолкование указанного положения обусловлено конституционно-правовым

режимом стабильных условий хозяйствования, выводимым из ст. 8 (ч. 1),

34 (ч. 1), 57 Конституции РФ.

2 Собрание законодательства Российской Федерации.— 1995.— № 25.— Ст. 2343.

3 Собрание законодательства Российской Федерации.—1996.— № 1.— Ст. 15.

4 Собрание законодательства Российской Федерации.— 1998.— № 31.— Ст. 3826.

Пример «дедушкиной оговорки» содержится и в ст. 9 Федерального закона от 9 июля 1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации»1.

8.2.4. Толкование законодательства о налогах и сборах

Законы о налогах и сборах должны не только формально содержать все существенные элементы налогового обязательства. Конституционный Суд Российской Федерации определил еще один критерий, которому должно соответствовать содержание законов о налогах и сборах:

«Законодательные органы в целях реализации конституционной обязанности граждан платить законно установленные налоги и сборы должны обеспечить, чтобы законы о налогах были конкретными и понятными. Неопределенность норм в законах о налогах может привести к не согласующемуся с принципом правового государства (статья, 1 часть 1 Конституции Российской Федерации) произволу государственных органов и должностных лиц в их отношениях с налогоплательщиками и к нарушению равенства прав граждан перед законом (статья 19, часть 1 Конституции Российской Федерации)»2.

Но как быть в том случае, если введенный в действие закон о налоге все же является неконкретным и непонятным? В связи с этим возникает ряд проблем, и прежде всего — проблема толкования такого закона и используемых при этом презумпций.

Законы о налогах должны быть понятны всем, так как обязанность платить налоги является всеобщей. Основа стабильности, ясности, конкретности закона — это его текст. Любое толкование, не основанное на тексте закона, есть произвол, независимо от оправдания необходимости такого толкования.

Толкование текста закона может быть подчинено строгим правилам, в противном случае открывается простор произволу толкователя, по-своему понимающего «объективные законы экономики, общественные интересы и человеческую мораль» или другие факторы, положенные в основу толкования.

При толковании норм законодательства

о налогах необходимо руководствоваться следующим.

В ряде постановлений Конституционный Суд Российской Федерации отметил, что налог или сбор может считаться законно установленным только в том случае, если законом зафиксированы существенные элементы налогового обязательства, т.е. установить налог можно только путем прямого перечисления в законе о налоге существенных элементов налогового обязательства1.

Другая правовая позиция Конституционного Суда Российской Федерации состоит в том, что установить налог или сбор можно только законом. Налоги, взимаемые не на основе закона, не могут считаться «законно установленными»2.

Отсюда следует, что толкование статьи закона о налоге, в отношении смысла которой имеется неопределенность, должно проводиться строго на основании и в пределах закона.

В Постановлении Конституционного Суда Российской Федерации от 4 апреля 1996 г. № 9-П отмечено, что налогообложение всегда ограничивает право собственности, закрепленное в ст. 35 Конституции РФ (п. 5). Право собственности первично по отношению к праву государства требовать отторжения части собственности в виде налога. На это ограничение, как и на любое другое ограничение основных прав и свобод, распространяет свое действие ч. 3 ст. 55 Конституции РФ, в соответствии с которой права и свободы человека и гражданина могут быть ограничены только федеральным законом.

Постановление Конституционного Суда

Российской Федерации позволяет сделать вывод, что в спорных случаях должна

действовать презумпция правоты собственника, поступающего наиболее выгодным

для себя способом в случаях, когда законодательство допускает толкования.

Собственность первична. Налогообложение как ограничение права собственности

законно ровно настолько, насколько это установлено законом. Любое исключение

должно быть осознано только в связи с правилом. Правило же в данном случае

— неприкосновенность собственности.

2 Пункт 4 Постановления КС РФ от 4 апреля 1996 г. № 9-П «По делу о проверке конституционности ряда нормативных актов города Москвы и Московской области, Ставропольского края, Воронежской области и города Воронежа, регламентирующих порядок регистрации граждан, прибывающих на постоянное жительство в названные регионы»; п. 3 Постановления КС РФ от 18 февраля 1997 г. № 3-П.

В практике российского законотворчества нередки случаи, когда тот или иной элемент налогового обязательства не установлен либо установлен, но не определен. Недостатки закона в таких случаях восполняются ведомственными нормативными актами, а порой — решениями судебных органов.

Как справедливо отметил немецкий государствовед К. Фогель, ясность содержания нормативного акта о налоге, границы полномочий административных органов могут быть установлены лишь в пределах разумного. Но «это не означает, однако, что любая неточность правового выражения ввиду спешки или расчета на политический эффект принимается и должна исправляться судебной практикой. Из предложенной конституционным правом строгой привязки налогового регулирования к закону следует, что осуществление налоговых законов не может быть целиком отдано на усмотрение государственных органов управления (следует добавить: и судебных органов.—Прим. С.П.}. В налоговом праве ради соблюдения конституции действует принцип законности...

И в толковании налоговых законов действуют особые нормы. Цель такого закона не может обусловить его понимание, так как толкование, связанное с целью получения дохода, вело бы к постоянному расширению налоговых обязанностей»'.

По смыслу Постановления Конституционного Суда Российской Федерации, в тех случаях, когда законодатель не установил и/или не определил хотя бы один из существенных элементов налогового обязательства, налогоплательщик имеет все законные основания уплачивать налог наиболее выгодным для себя способом.

Налоговый кодекс Российской Федерации

в целом воспринял этот подход. Он установил, что акты законодательства

о налогах и сборах должны быть сформулированы таким образом, чтобы каждый

точно знал, какие налоги (сборы), когда и в каком порядке он должен платить.

Все неустранимые сомнения, противоречия и неясности актов законодательства

о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов)

(п. 6,7 ст. 3 НК РФ).

В статье 6 НК РФ определено, что одним из проявлений несоответствия Кодексу нормативного правового акта о налогах и сборах являетсяпротиворечие общим началам и (или) буквальному смыслу конкретных положений настоящего Кодекса (подп. 9 п. 1). Таким образом, НК РФ не допускает толкований, выходящих за рамки буквального смысла положений Кодекса.

Налоговый кодекс Российской Федерации закладывает основы толкования законов о налогах. Как показала практика, одной из проблем является толкование понятий, присущих различным отраслям права (гражданскому, трудовому, семейному и др.) и используемых в налоговом законодательстве. Нередко высказывается суждение, что при толковании этих понятий необходимо исходить из целей, содержания и иных характеристик соответствующего налогового закона.

Однако необходимо учитывать, что ситуация, когда один термин имеет несколько значений (одно из которых — «в целях налогообложения»), приводит к созданию казуистичного законодательства. Оно становится непонятным для тех граждан, кому непосредственно адресовано. Поэтому по возможности термины других отраслей должны применяться в налоговом законодательстве в общеправовом значении.

Это правило закреплено в Налоговом кодексе Российской Федерации, ст. 11 которого определяет, что «институты, понятия и термины гражданского, семейного и других отраслей законодательства Российской Федерации, используемые в настоящем Кодексе, применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено настоящим Кодексом».

Необходимость придания тем или иным понятиям специфического «налогового» значения объясняется тем, что перераспределительным отношениям, регулируемым посредством налогового права, присущи свои принципы и задачи. Например, законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения (п. 1 ст. 3 части первой НК РФ). Этот принцип был бы нарушен, если бы налоги различно взимались с физических лиц, зарегистрированных в качестве предпринимателей, и лиц, не зарегистрированных в таком качестве, но фактически осуществляющих на свой риск самостоятельную деятельность, направленную на систематическое получение дохода. Поэтому НК РФ понятие «индивидуальные предприниматели» трактует расширительно (п. 2 ст. 11 части первой НК РФ).

То же можно сказать и в отношении термина «дивиденд». Если гражданское законодательство отождествляет дивиденд с выплатами по акциям, то в соответствии с п. 1 ст. 43 части первой НК РФ дивидендом признается любой доход, полученный акционером (участником) от организации при распределении прибыли, остающейся после налогообложения, по принадлежащим акционеру (участнику) акциям (долям) пропорционально долям акционеров (участников) в уставном (складочном) капитале этой организации. Таким образом, НК РФ охватывает понятием «дивиденд» и суммы, выплачиваемые обществами с ограниченной ответственностью при распределении прибыли. Кодекс устанавливает единый режим налогообложения распределенной предприятиями прибыли, поскольку не допускается дифференцированное налогообложение в зависимости от формы собственности и организационно-правовой формы предприятий.

8.2.5. Состав налогового законодательства

Правоприменительная практика высветила проблему взаимоотношения закона о налоге и закона, не посвященного в целом налогообложению, но устанавливающего отдельные нормы, которые имеют значение для налогообложения.

Традиционно при расхождении между актами, изданными одним и тем же законотворческим органом, применяется акт, изданный позже, а при расхождении между общим и специальным актом предпочтение отдается специальному.

Однако в данном случае акценты смещены: подлежат ли вообще применению положения, регулирующие налогообложение, если они содержатся в законах, не посвященных налогообложению как таковому?

Иначе говоря, следует ли к налоговому законодательству относить только те акты, которые регулируют исключительно налоговые отношения, или же это более широкая отрасль, включающая все законодательные установления о налогах?

Законом РСФСР «Об основах бюджетного

устройства и бюджетного процесса в РСФСР» было установлено, что не допускается

внесение изменений в налоговую систему, предоставление налоговых льгот,

не предусмотренных налоговым законодательством (ст. 23). Верховный Совет

Российской Федерации в Постановлении от 10 июля 1992 г. № 3255-1 «О некоторых

вопросах налогового законодательства Российской Федерации»1

еще раз подчеркнул, что в целях систематизации налогового законодательства

федеральные налоги (в том числе размеры их ставок и налоговые льготы) устанавливаются

только законодательными актами Российской Федерации, принимаемыми в форме

законов и постановлений по вопросам налогообложения. Изменение режима налогообложения

по указанным налогам допускается путем внесения изменений и дополнений

в действующий законодательный акт Российской Федерации по конкретному налогу.

Однако сам же Верховный Совет Российской Федерации, а затем и Федеральное Собрание Российской Федерации многократно допускали отступления от установленных правил. Первое такое отступление было допущено сразу же по принятии Постановления ВС РФ от 10 июля 1992 года. В тот же день был принят Закон РФ "Об образовании»1. В пункте 3 ст. 40 этого Закона предусмотрено, что образовательные учреждения независимо от их организационно-правовых форм в части непредпринимательской деятельности, предусмотренной уставом этих образовательных учреждений, освобождаются от уплаты всех видов налогов, в том числе и от платы за землю.

В дальнейшем было принято более двух десятков законов, включающих налоговые нормы, в частности: Законы РФ от 6 августа 1993 г. № 5605-1 «О селекционных достижениях» (ст. 24), от 22 января 1993 г. № 4338-1 «О статусе военнослужащих» (ст. 17); Федеральные законы от 21 декабря 1994 г. № 69-ФЗ «О пожарной безопасности» (ст. 28, 29), от 10 января 1996 г. № 6-ФЗ «О дополнительных гарантиях социальной защиты судей и работников аппаратов судов Российской Федерации» (ст. 2,6).

Налоговые нормы содержатся также в ежегодно принимаемых законах о бюджете. Этими актами устанавливаются нормативы распределения налоговых поступлений между бюджетами различных уровней, а также ставки некоторых налогов, льготы, размеры пеней за просрочку платежа налогов.

Проблема состава налогового законодательства

относится к разряду принципов налогообложения. Вопрос о включении норм

о налогообложении в «неналоговые» законы (как правило, речь идет о льготах)

важен в отношении не только доходов бюджета, но и равенства обязанностей

граждан. С позиции ст. 57 Конституции РФ вряд ли можно найти удовлетворительное

объяснение, почему, например, граждане, занимающие должности судей, налоговых

полицейских, таможенников, обладают привилегией не платить подоходный налог,

как это предусмотрено рядом «неналоговых» законов.

Практика показала, что должный контроль за представлением льгот можно обеспечить только в том случае, если этот вопрос будет регулироваться исключительно законами, посвященными налогообложению в целом. Достичь этого можно было бы закреплением соответствующего ограничения в Конституции РФ или же федеральным конституционным законом. В соответствии с ч. 3 ст. 76 Конституции РФ федеральные законы не могут противоречить федеральным конституционным законам.

Однако ч. 1 ст. 76 Конституции РФ предусмотрено, что федеральные законы имеют прямое действие на всей территории Российской Федерации. Поэтому налоговые нормы, содержащиеся в «неналоговых» законах, должны применяться в соответствии с общими правилами применения законов.

Это же подтвердил Конституционный Суд Российской Федерации в Постановлении от 11 ноября 1997 г. № 16-П. Суд признал положение части первой ст. 11' Закона РФ «О государственной границе Российской Федерации» о введении налогового платежа (сбора за пограничное оформление) не противоречащим Конституции РФ. Тем самым фактически подтверждено, что правило ч. 1 ст. 76 Конституции РФ, согласно которой федеральные законы имеют прямое действие на всей территории Российской Федерации, применяются безо всякого исключения. Нормы о налогах, содержащиеся в «неналоговых» законах, должны применяться непосредственно.

Таким образом, хотя в целом ограничительная позиция заслуживает поддержки, выход видится только во внесении соответствующей поправки в Конституцию РФ.

Данная проблема известна и за рубежом.

Существует практика ограничения форм налогового законотворчества. Так,

ч. 7 ст. 34 Конституции Испании предусматривает, что «налоги могут быть

изменены лишь соответствующим налоговым законом»1.

При этом, конечно, не исключено, что законодатели и сами смогут привести свою практику в соответствие конституционно значимым стандартам. Эта идея нашла закрепление в Налоговом кодексе Российской Федерации. В пункте 1 ст. 1 части первой НК РФ определено, что законодательство РФ о налогах и сборах состоит из настоящего Кодекса и принятых в соответствии с ним федеральных законов о налогах и сборах. А пункт 5 ст. 3 части первой НК РФ закрепляет, что федеральные налоги и сборы устанавливаются, изменяются или отменяются настоящим Кодексом. Эта же идея выражена в п. 2 ст. 12 части первой НК РФ, согласно которой федеральными признаются налоги и сборы, устанавливаемые настоящим Кодексом и обязательные к уплате на всей территории Российской Федерации.

В качестве гарантии выполнения данного правила НК РФ устанавливает, что ни на кого не может быть возложена обязанность уплачивать налоги и сборы, не предусмотренные настоящим Кодексом либо установленные в ином порядке, чем это определено настоящим Кодексом (п. 5 ст. 3).

Однако проблема до конца все-таки не решена. Налоговый кодекс Российской Федерации является федеральным законом, а не федеральным конституционным законом. Поэтому, в принципе, не исключена ситуация принятия «неналоговых» законов, содержащих налоговые нормы. Противоречия этих законов и НК РФ должны разрешаться в соответствии с общими правилами устранения правовых коллизий.

Принятые Налоговым кодексом Российской Федерации правила об ограничении форм налогового законотворчества нельзя рассматривать только как моральное обязательство законодателя, от которого он вправе отказаться в любой момент. В противном случае закон теряет свою ценность как обязательный для выполнения акт, вводится двойной стандарт: нормы закона обязательны для одних лиц и не обязательны для других.

Поэтому подобные нормы необходимо рассматривать как самообязывающие. Они обязательны для законодателя и подлежат правовой защите.

Эта защита основана на конституционно-правовом режиме стабильных условий хозяйствования. Он предполагает, что предпринимателям заранее известно, как и в каких формах устанавливаются условия хозяйствования, в том числе условия налогообложения.

Правовая защита должна состоять в признании не соответствующей Конституции РФ нормы, содержащейся в «неналоговом» законе. Несоответствие состоит в нарушении ст. 8 и 34 Конституции РФ, гарантирующих право на свободную предпринимательскую и иную не запрещенную законом экономическую деятельность. Свобода предпринимательства невозможна без свободы выбора, который зависит от уверенности относительно источников, устанавливающих права и обязанности.

Но, с другой стороны, если принят «неналоговый» закон, содержащий норму о налоге, тот же принцип свободы экономической деятельности может послужить основанием для того, чтобы планировать свою деятельность на основе этой нормы. Предприниматель не должен сам «ревизовать» законодателя и определять, что какую-то норму закона он не обязан или не вправе выполнять.

«Приятным удивлением» предпринимателя, узнавшего, что он пользовался льготой неправомерно, поскольку закон «незаконен», вряд ли можно оправдать необходимость соблюдения конституционно-правового режима стабильных условий хозяйствования.

Выход видится только в том, что норма о налогах, содержащаяся в «неналоговом» законе, не может не применяться автоматически. Такая норма должна быть обжалована в Конституционном Суде Российской Федерации, который может признать ее не соответствующей Конституции РФ и объявить недействительной с момента опубликования постановления КС РФ или с какого-либо момента после опубликования в будущем.

8.2.6. Кодификация налогового законодательства

Объединение норм налогового законодательства в едином законодательном акте объясняется рядом причин и условий.

Во-первых, налоговое законодательство нуждается в систематизации. Она возможна, поскольку существует внутреннее единство налоговой системы.

Источником уплаты любых налогов выступает доход лица (реальный или предполагаемый). Необходимо установить четкую последовательность уплаты различных налогов. Так, по общему правилу из поступившей выручки от реализации товаров (работ, услуг) в первую очередь уплачиваются косвенные налоги (НДС, акцизы). Затем рассчитываются и уплачиваются поимущественные налоги. Оставшаяся за вычетом указанных налогов сумма служит базой для расчета налогооблагаемой прибыли. Чистая прибыль, оставшаяся после уплаты налога на прибыль,— источник остальных налогов.

Налоги устанавливаются и взимаются на основании общих принципов налогообложения и сборов. Систематизация налогового законодательства способствует более полному и четкому воплощению этих принципов.

Многие понятия, термины, применяемые при установлении того или иного налога, являются «общеналоговыми». Важно, чтобы они применялись единообразно во избежание ненужного усложнения, казуистичности законодательства. Систематизирующий акт призван исключить неоднородность, внутренние противоречия механизма налогообложения.

Поскольку понятие налоговой системы не сводится только к системе налогов, то Налоговый кодекс Российской Федерации регулирует фискальный правопорядок в целом. При этом рассматриваются вопросы установления федеральных, региональных и местных налогов, проблемы возникновения и порядок выполнения обязанностей по уплате налогов, права и обязанности налогоплательщиков, формы и методы налогового контроля, ответственность за совершение налоговых нарушений и др. Это позволяет участникам налоговых отношений получить полную и достоверную информацию о своих правах и обязанностях.

Во-вторых, Налоговый кодекс Российской Федерации выступает основой стабильности налогового законодательства. В вопросе о реформировании налогового законодательства необходимо найти баланс между потребностью следовать изменениям экономических и социальных условий, с одной стороны, и необходимостью гарантировать субъектам предпринимательской деятельности действительность их инвестиционного планирования, долгосрочных расчетов и т.п.—сдругой.

В ряде стран ограниченная восприимчивость кодифицированных актов к изменениям реальной действительности рассматривается как аргумент в пользу отказа от принятия налогового кодекса. Нет налогового кодекса, например, в Великобритании. Однако в других странах это же обстоятельство оценивают в пользу кодификации налогового законодательства, поскольку постоянные поправки, дополнения законодательных актов о налогах приводят к хаосу, в котором теряются даже искушенные эксперты1.

Налоговый кодекс Российской Федерации

призван не только затруднить внесение изменений в налоговое законодательство,

но и сократить количество поводов для таких изменений. А это возможно только

путем тщательной проработки законопроекта, выверки всех его положений.

В-третьих, Конституция РФ крайне немногословна в отношении налогов. Если в Конституции ФРГ, например, содержится специальный раздел «Финансы», то в Конституции РФ отдельные положения, относящиеся к налогообложению, разрозненны и неполны. Это — одна из причин того, что практика налогообложения в нашей стране знает многочисленные примеры нарушения конституционных принципов, начал.

«Сложившаяся ситуация придает новому НК особое значение. Он призван компенсировать конституционные «слабости», а значит, максимально полно и последовательно раскрыть все основные принципы российского налогового права»1. В связи с этим Налоговый кодекс Российской Федерации является не просто отраслевым законом. Это — один из важнейших документов российского права, формирующий отношение граждан к государству и праву вообще. «Кодекс объективно несет на себе конституционную нагрузку. Через реальное налогообложение во многом воспринимаются декларации о демократизме государственного строя, о праве как выражении высшей справедливости, о ценностях федеративного устройства страны»2.

В зависимости от объекта регулирования выделяют общие и специальные налоговые кодексы.

Общие налоговые кодексы содержат материальные и процессуальные нормы, регламентирующие налогообложение в целом. Такими кодексами регулируются основы взимания налогов, права и обязанности налогоплательщиков, структура и правовой статус налоговых органов, процедуры исчисления и уплаты налогов, порядок контроля за правильностью исчисления, полнотой и своевременностью уплаты налогов, обжалование действий и решений налоговых органов и их должностных лиц, ответственность за нарушения налогового законодательства.

Примерами таких актов служат Кодекс внутренних доходов США, Налоговый кодекс Франции, Положение о порядке взимания налогов, сборов и пошлин, выполняющее роль налогового кодекса ФРГ3.

Специальные налоговые кодексы регулируют

отдельные виды фискальных платежей. Например, в Алжире действуют несколько

таких кодексов: Кодекс прямых налогов и приравненных к ним платежей. Кодекс

платежей на товарооборот, Кодекс регистрационных сборов и Кодекс гербовых

сборов. В Бельгии применяется Кодекс налогов с доходов населения4.

2 Там же.—С. 8.

3 Фомина О.А. Указ. соч.— С. 65—66.

4 Там же.—С. 81-82.

Налоговый кодекс Российской Федерации относится к общим налоговым кодексам. Часть первая Налогового кодекса Российской Федерации принята Федеральным законом от 31 июля 1998 г. № 146-ФЗ1. Она состоит из семи разделов, в которых регулируются отношения, составляющие основу всей налоговой системы. Разделы включают в себя главы (20 глав), главы — статьи (142 статьи).

В разделе I «Общие положения» закреплены основные начала (принципы) налогообложения, источники правовых норм о налогах и сборах, основные понятия, система налогов и сборов.

Раздел II посвящен правам и обязанностям участников налоговых отношений — налогоплательщиков и налоговых агентов, а также их представителей.

Основы правового статуса налоговых и таможенных органов, органов налоговой полиции рассматриваются в разделе III.

В шести главах раздела IV — самого большого в Кодексе — устанавливаются общие правила исполнения обязанности по уплате налогов и сборов.

Налоговой отчетности и налоговому контролю посвящен раздел V.

Виды налоговых нарушений и ответственность за их совершение установлены в разделе VI.

Раздел VII регулирует вопросы обжалования актов налоговых органов, действий их должностных лиц.

В соответствии с Федеральным законом от 31 июля 1998 г. № 147-ФЗ «О введении в действие части первой Налогового кодекса Российской Федерации»2 большинство положений части первой Налогового кодекса Российской Федерации вводится в действие с 1 января 1999 года.

Налоговый кодекс Российской Федерации — основа налогового законодательства РФ. Остальное законодательство принимается только в соответствии с Кодексом. Статья 1 части первой НК РФ устанавливает, что законодательство РФ о налогах и сборах состоит из настоящего Кодекса и принятых в соответствии с ним федеральных законов о налогах и сборах.

Соответствие Налоговому кодексу Российской Федерации — непременное требование к законодательству субъектов Федерации, нормативным правовым актам органов местного самоуправления (п. 4,5 ст. 1 части первой НК РФ).

Кодекс определяет, что ряд налоговых

отношений может быть урегулирован исключительно Налоговым кодексом Российской

Федерации.

Так, согласно п. 5 ст. 3 части первой НК РФ федеральные налоги и сборы устанавливаются, изменяются или отменяются настоящим Кодексом. Это означает, что не допускается установление, изменение или отмена конкретного налога законом, не вносящим изменений в сам Налоговый кодекс. С позиции этой статьи, в частности, не подлежат применению различные нормы о налогах (например, о предоставлении льгот), включенные в «неналоговое» законодательство.

В ряде случаев Налоговый кодекс Российской Федерации закладывает только основы правового регулирования тех или иных отношений, предусматривает необходимость принятия специального законодательства. Например, ст. 36 части первой НК РФ устанавливает, что федеральные органы налоговой полиции выполняют функции, определенные Кодексом, а также иные функции, возложенные на них Законом РФ «О федеральных органах налоговой полиции».

Особое значение имеет Налоговый кодекс Российской Федерации для таможенных платежей. Согласно ст. 13 части первой НК РФ таможенная пошлина и таможенные сборы отнесены к федеральным налогам и сборам. Однако законодатели исходили из того, что к моменту принятия Налогового кодекса Российской Федерации уже имелось довольно обширное законодательство, регулирующее отношения по исчислению и уплате таможенных платежей: Таможенный кодекс Российской Федерации, Закон РФ «О таможенном тарифе» и др. Поэтому ст. 2 части первой НК РФ определено, что к отношениям по установлению, введению и взиманию таможенных платежей, а также к отношениям, возникающим в процессе осуществления контроля за уплатой таможенных платежей и привлечения к ответственности виновных лиц, законодательство о налогах и сборах не применяется, если иное не предусмотрено настоящим Кодексом.

Таким образом, в отношении таможенных платежей НК РФ не закладывает основ их исчисления и взимания. Задача НК РФ — привести таможенное законодательство в соответствие с общими принципами исчисления налогов и сборов.