16.1. Принцип территориальности в международном налоговом праве

Одним из основополагающих принципов международного налогового права является принцип территориальности. В соответствии с этим принципом государство вправе взимать налог с нерезидента только в тех случаях, если у него возникает объект налогообложения на территории данного государства или за границей, но в связи с деятельностью на территории данного государства.

Принцип территориальности определяется

международно-правовым принципом территориального верховенства государства

над своей территорией. Территориальное верховенство — неотъемлемая часть

государственного суверенитета, его материальное воплощение, которое означает,

во-первых, что власть государства, в том числе в сфере налогообложения,

является высшей властью по отношению ко всем лицам, находящимся на его

территории, и, во-вторых, что на территории этого государства исключается

действие публичной власти иностранного государства. Исключения из принципа

территориального верховенства могут иметь место только с согласия государства,

которое может выражаться в заключаемых государством международных соглашениях

и иными способами1.

Необходимо отличать территориальное верховенство от юрисдикции государства. Территориальное верховенство выражает всю полноту налоговой власти государства во всех ее конституционных формах (законодательной, исполнительной и судебной), но только в пределах его территории. Юрисдикция же государства означает возможность устанавливать права и обязанности для лиц, определенным образом связанных сданным государством: гражданством (преимущественно в конституционных правоотношениях), экономическим взаимодействием (преимущественно в налоговых правоотношениях) и на основании иных критериев различных отраслей права.

В налоговом праве экономическая связь лица с территорией конкретного государства определяется посредством принципа постоянного местопребывания (резидентства). Налоговая юрисдикция государства в отношении нерезидентов действует только на его территории; по отношению к резидентам она может действовать и за его пределами. Например, физические лица — резиденты обязаны уплачивать подоходный налог с доходов, полученных как на территории России, так и за рубежом1.

Определение территории государства имеет двоякое значение:

во-первых, для квалификации лиц в качестве резидентов или нерезидентов, во-вторых, для квалификации объектов налогообложения, как возникающих или не возникающих на территории соответствующего государства.

В связи с этим наиболее важным представляется вопрос определения территории, которая используется для квалификации налогоплательщиков как резидентов и нерезидентов, и на которую распространяется налоговая юрисдикция государства в отношении нерезидентов.

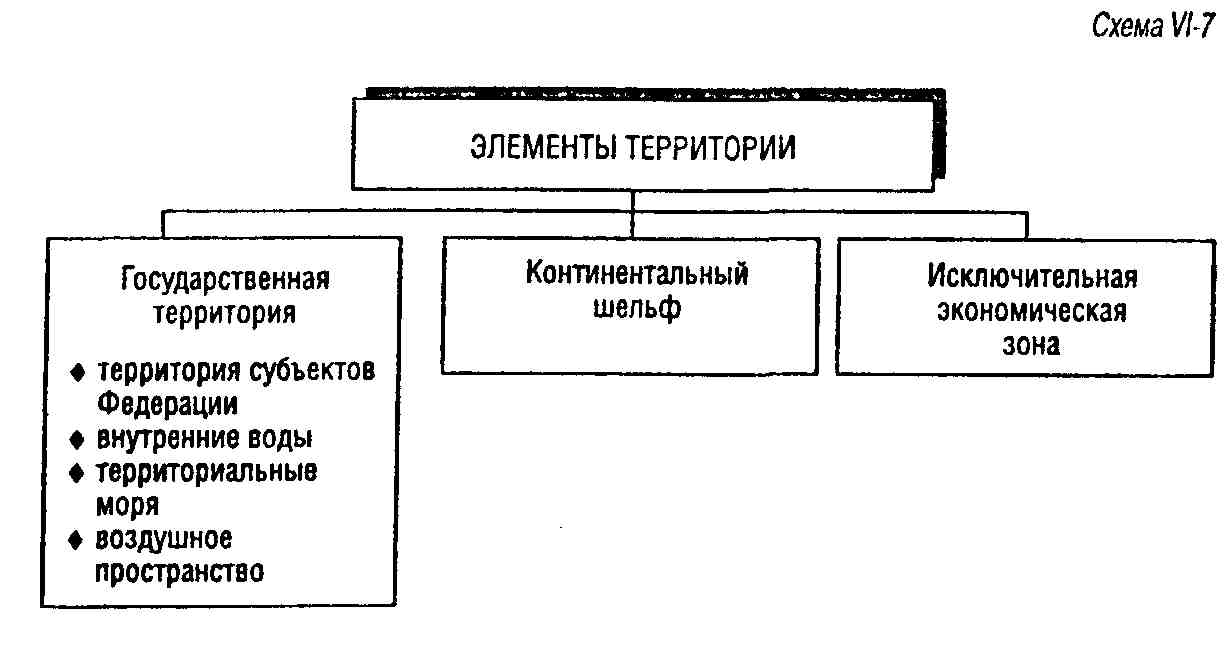

По данному вопросу нет единого решения ни в международном праве, ни в законодательстве России. Тем не менее исходя из анализа нормативных актов и международных соглашений можно предположить два подхода к определению территории государства в налоговых целях (схема VI-7).

Первый подход может заключаться в том,

что к такой территории относится только так называемая государственная

территория. Государственная территория России включает территорию субъектов

Федерации, внутренние воды, территориальное море и воздушное пространство

над ними2.

2 Часть 1 ст. 67 Конституции РФ.

В соответствии с этим подходом законодательство государства не может использовать континентальный шельф и исключительную экономическую зону для определения статуса налогоплательщиков, а также распространять на них свою налоговую юрисдикцию в отношении нерезидентов. Объясняется такой подход тем, что континентальный шельф и исключительная экономическая зона не входят в государственную территорию. В соответствии с нормами международного права, установленными Конвенцией ООН 1982 года по морскому праву, государства обладают лишь определенными суверенными правами на эти территории, которые в основном сводятся к правам на разведку, разработку и сохранение природных ресурсов этих территорий. Эти суверенные права не подлежат расширительному толкованию.

В качестве аргументов в пользу этой

точки зрения могут служить положения соглашений об избежании двойного налогообложения.

Так, некоторые из них распространяют налоговую юрисдикцию договаривающихся

государств не только на их государственную территорию, но и на континентальный

шельф и на исключительную экономическую зону1.

В ряде соглашений договаривающиеся государства распространяют свою налоговую

юрисдикцию только на континентальный шельф2.

Данные нормы можно толковать как расширяющие налоговую юрисдикцию государств.

В соответствии со вторым подходом считается, что национальное законодательство государства может использовать континентальный шельф и исключительную экономическую зону для определения статуса налогоплательщика, а также распространять на данные территории свою налоговую юрисдикцию в отношении нерезидентов. Данный подход может быть обоснован тем, что в Конвенции 1982 года не регулируется статус континентального шельфа и исключительной экономической зоны в налоговых целях, поэтому могут применяться общие нормы международного экономического права. Так, в Хартии экономических прав и обязанностей государств 1974 года (п. 1 ст. 2) установлен принцип неотъемлемого суверенитета государств над их богатствами и естественными ресурсами. В соответствии с этим принципом каждое государство имеет право регулировать и контролировать иностранные инвестиции, а также деятельность транснациональных корпораций в пределах своей национальной юрисдикции. Государство имеет суверенные права на разведку, разработку и сохранение природных ресурсов в исключительной экономической зоне и на континентальном шельфе, поэтому оно вправе использовать данные территории для определения налогового статуса находящихся на них лиц и распространять свою налоговую юрисдикцию в отношении нерезидентов, имеющих объекты налогообложения на этих территориях. Распространение юрисдикции только на континентальный шельф, как предусмотрено в некоторых соглашениях об избежании двойного налогообложения, следует толковать как ограничение налоговой юрисдикции государства.

Представляется, что наиболее правильным был бы компромиссный подход. Основной смысл перечисленных суверенных прав заключается в возможности государства извлекать для себя материальные блага именно от разведки, разработки и сохранения природных ресурсов данных территорий. Следовательно, государство вправе предоставлять эти природные ресурсы в пользование иностранным государствам, юридическим и физическим лицам за плату и иным образом извлекать выгоду от использования этих территорий. Поэтому при отсутствии специального международного соглашения государство не вправе использовать данные территории для определения налогового статуса находящихся на них лиц, но вправе взимать с пользователей природных ресурсов те налоги, которые, по сути, носят характер встречного предоставления за использование природных ресурсов (арендная плата за использование государственной собственности). В Российской Федерации такими налогами являются отчисления на воспроизводство минерально-сырьевой базы и платежи за пользование природными ресурсами1.

Дискуссионным является и вопрос о том, вправе ли государство взимать налог на прибыль (подоходный налог) с нерезидентов, осуществляющих деятельность на данных территориях.

Следует отметить, что законодательство Российской Федерации недостаточно четко определяет территорию для целей налогообложения. Так, согласно Конституции (ч. 2 ст. 67) Российская Федерация обладает суверенными правами и осуществляет юрисдикцию на континентальном шельфе и в исключительной экономической зоне в порядке, определяемом федеральными законами и нормами международного права.

Только один федеральный налоговый закон прямо распространил юрисдикцию Российской Федерации в отношении нерезидентов на данные территории — Закон РФ от 13 декабря 1991 г. № 2030-1 «О налоге на имущество предприятий». Статья 1 этого Закона устанавливает, что плательщиками налога на имущество предприятий являются также иностранные юридические лица, имеющие имущество на территории Российской Федерации, ее континентальном шельфе и в исключительной экономической зоне. По налогам на прибыль/доходы иностранных юридических лиц юрисдикция Российской Федерации распространена на континентальный шельф и на исключительную экономическую зону подзаконным актом — Инструкцией Госналогслужбы России от 16 июня 1995 г. Nв 34 «О налогообложении прибыли и доходов иностранных юридических лиц». Представляется, что данная норма Инструкции не соответствует Конституции РФ и нормам международного права и не подлежит применению при рассмотрении споров в суде2.

По подоходному налогу с физических

лиц юрисдикция Российской Федерации была распространена на континентальный

шельф и на исключительную экономическую зону подзаконным актом — Инструкцией

Госналогслужбы России от 29 июня 1995 г. № 35 «По применению Закона Российской

Федерации «О подоходном налоге с физических лиц» (в редакции от 11 июля

1996 г.). Но впоследствии эта норма была исключена из Инструкции. Возможно,

Госналогслужба России при этом исходила из того, что данные территории

могут использоваться в налоговых целях только на основании международного

соглашения.

2 Пункт 2 ст. 11 Арбитражного процессуального кодекса Российской Федерации, ст. 13 Гражданского кодекса Российской Федерации.

В последнее время при заключении Российской Федерацией международных соглашений по налоговым вопросам преобладает тенденция расширения налоговой юрисдикции по налогу на прибыль и подоходному налогу как на континентальный шельф, так и на исключительную экономическую зону. В частности, эта тенденция отражена в некоторых программных документах: Протоколе стран СНГ от 15 мая 1992 г. «Об унификации подхода и заключения соглашений об избежании двойного налогообложения доходов и имущества» (ст. 3) и Постановлении Правительства РФ от 28 мая 1992 г. № 352 «О заключении межправительственных соглашений об избежании двойного налогообложения доходов и имущества» (подл. «Ь» п. 1 ст. 3).

16.2. Территориальная принадлежность объекта налогообложения

С учетом ограниченной налоговой юрисдикции государства в отношении нерезидентов одним из наиболее принципиальных вопросов международного налогового права является определение территориальной принадлежности объектов налогообложения. Его сложность во многом обусловливается тем, что предмет налогообложения, т.е. совокупность фактических признаков объекта налогообложения, не всегда имеет материальное воплощение, по которому можно было бы определить его территориальную принадлежность.

По фактическим признакам можно определить территориальную принадлежность только тех объектов налогообложения, предмет которых с точки зрения гражданского права квалифицируется как вещь. Но если объектом налога на имущество иностранных юридических лиц являются имущественные и исключительные права, то по физическим признакам определить территориальную принадлежность объекта налога на имущество довольно трудно.

Российское законодательство использует ряд формальных критериев для определения места возникновения объектов налогообложения. Причем выбор этих формальных критериев довольно часто обусловлен возможностью правоприменительных органов контролировать возникновение объекта налогообложения у нерезидентов.

Рассмотрим формальные критерии на примере налогов на прибыль/доходы иностранных юридических лиц в Российской Федерации.

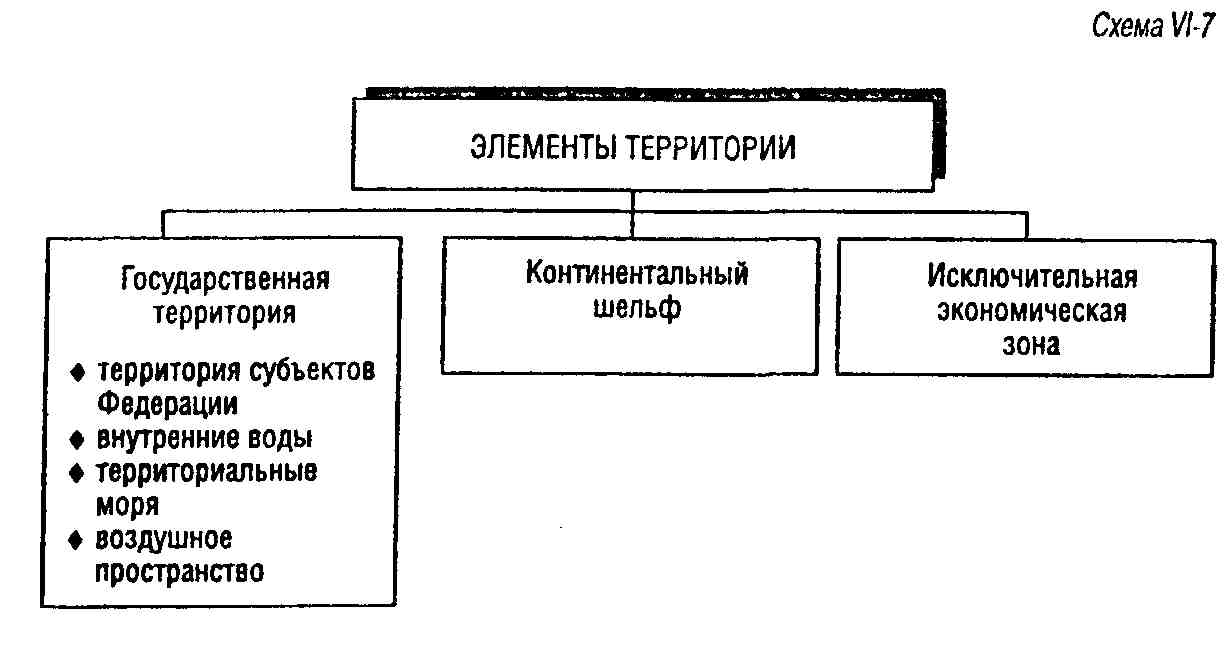

Основная концепция налогообложения прибыли и доходов иностранных юридических лиц состоит в следующем. Все доходы иностранного юридического лица на территории России делятся на так называемые активные доходы и пассивные доходы. Следует отметить, что эти термины являются скорее доктринальными, нежели легальными, так как они используются не в нормативных актах, а только в различных разьяснениях1 и бланках отчетных документов2, разработанных МНС России {схема VI-8».

2 См., например, форму уведомления об источниках доходов в РФ, утвержденную письмом Госналогслужбы России от 31 декабря 1997 г. № ВГ-6-06/928.

К пассивным относятся доходы, не связанные с ведением иностранным юридическим лицом какой-либо деятельности в России. С точки зрения гражданского права пассивные доходы квалифицируются как поступления в виде дивидендов, процентов по вкладам в банках, процентов по ценным бумагам, платы за предоставление права на использование различных объектов интеллектуальной собственности, арендной платы, платы за несистематическое отчуждение имущества, находящегося на территории России, и пр.1 В качестве формального критерия для определения пространственной принадлежности пассивных доходов Законом установлено местонахождение источника дохода2. Возникает вопрос, что следует понимать под «источником пассивного дохода»: источник его выплаты или сам объект гражданских прав, использование (распоряжение) которого приносит поступления? Происхождение пассивных доходов на территории Российской Федерации очевидно, если на ее территории находится в какой-либо объективированной форме3 тот объект гражданских прав, использование (распоряжение) которого приносит определенные поступления иностранному юридическому лицу (например, недвижимое имущество, сдаваемое в аренду). Казалось бы, что в связи с этим под источником пассивных доходов следует понимать сам объект гражданских прав, использование (распоряжение) которого приносит поступления.

Однако использование данного критерия

в таком понимании в ряде случаев технически не позволяет налоговым органам

проконтролировать возникновение этих доходов. В основном это касается случаев,

когда правоотношения по поводу того или иного объекта гражданских прав,

находящегося на территории России, возникают между иностранными юридическими

лицами. Например, иностранное юридическое лицо имеет зарегистрированный

в Роспатенте товарный знак4

и за плату предоставляет другому иностранному юридическому лицу право его

использования на основании лицензионного договора. Если расчеты по этому

договору осуществляются не со счета, открытого в российской кредитной организации

или филиале иностранного банка в России, то налоговые органы фактически

не имеют возможности проконтролировать величину дохода. Единственный «след»

такой операции в России существует в виде фиксации факта государственной

регистрации лицензионного договора в Роспатенте. Условные же методы определения

такого дохода на основании рыночной стоимости используемого права пока

в законодательстве не предусмотрены.

2 Пункт 1 ст. 10 Федерального закона от 27 декабря 1991 г. Мэ 2116-1 «О налоге на прибыль предприятий и организаций».

3 Например, сумма вклада в виде записи по депозитному счету в российском банке.

4 В случае с объектами интеллектуальной собственности правильнее говорить не о месте их нахождения, а о месте их гражданско-правовой охраны, так как они, как правило, охраняются только на территории определенного государства.

Таким образом, на практике об источнике дохода судят по двум признакам. Первый признак состоит в том, что объект гражданских прав, приносящий доход, находится на территории Российской Федерации в какой-либо объективированной форме. Второй признак источника пассивного дохода состоит в том, что он выплачивается лицом, которое контролируется российскими налоговыми органами. Такой подход к понятию источника пассивных доходов нашел отражение в различных разъяснениях правоприменительных органов. Так, в одном из адресных писем1 Минфин России разъяснил, что «при определении источника так называемых «пассивныхдоходов» следует руководствоваться принципом местонахождения лица, выплачивающего указанные доходы». В отношении облигаций внешнего облигационного займа Минфин России и Гос-налогслужба России разъяснили, что доход иностранного юридического лица от их продажи подлежит налогообложению в России (независимо от места заключения договора купли-продажи), когда такая продажа осуществляется через постоянное представительство иностранного юридического лица в Российской Федерации, а также когда в результате такой продажи осуществляется перечисление дохода иностранным юридическим лицам из источников в Российской Федерации2.

К активным относятся доходы, которые связаны с осуществлением иностранным юридическим лицом какой-либо деятельности на территории Российской Федерации. С точки зрения гражданского права активные доходы квалифицируются как поступления от реализации товаров, оказания услуг и выполнения работ.

Анализ законодательства не позволяет

сделать однозначный вывод о формальном критерии, в соответствии с которым

та или иная деятельность иностранного юридического лица признается осуществляемой

на территории России. Так, в соответствии с Законом РФ «О налоге на прибыль

предприятий и организаций» (п. «а» ст. 3) для целей налогообложения не

учитывается прибыль иностранного юридического лица, полученная по операциям

по экспорту в Российскую Федерацию продукции (работ, услуг), при которых

юридическое лицо по законодательству Российской Федерации становится собственником

продукции (работ, услуг) до пересечения ею государственной границы Российской

Федерации, за исключением прибыли, полученной от продажи продукции с расположенных

на территории Российской Федерации и принадлежащих иностранному юридическому

лицу или арендуемых им складов.

2 Пункт 5 письма Минфина России и Госналогслужбы России от 18 ноября 1996 г. № 1 -35/105, № ПВ-6-08/795 «О некоторых вопросах налогообложения, связанных с облигациями внешнего облигационного займа 1996 года».

Представляется, что данная норма фактически неприменима для налоговых целей. Во-первых, право собственности как разновидность вещных прав может возникать только на такой объект гражданских прав, как имущество, но не на работы и услуги1. В связи с этим эта норма не позволяет определить место оказания услуг и выполнения работ. Во-вторых, в налоговых целях данная норма неприменима также и для определения места продажи вещей. Дело в том, что в соответствии с нормами международного частного права возникновение права собственности на имущество, являющееся предметом внешнеэкономической сделки, определяется по праву места совершения сделки, если иное не установлено соглашением сторон. Совершенно очевидно, что налоговые органы объективно не могут знать гражданское право всех иностранных государств. Очевидно также и то, что иностранное юридическое лицо не может избежать налогообложения просто путем определения в договоре момента перехода права собственности на товар до пересечения им государственной границы России. В-третьих, при осуществлении деятельности в России иностранное юридическое лицо может вступать в правоотношения с российскими не только юридическими, но и с физическими лицами, а также с другими иностранными юридическими лицами.

Поэтому фактически налоговые органы

учитывают физическое осуществление какой-либо деятельности в Российской

Федерации. Если определенные физические признаки продажи товаров (самостоятельное

декларирование товаров, реализация их со склада в России) и выполнения

работ (строительство объекта недвижимости в России) могут быть выявлены

с той или иной степенью достоверности, то в отношении оказания услуг ситуация

остается не совсем ясной. Это объясняется тем, что результат услуг всегда

неовеществлен. Место же совершения тех фактических действий, которые составляют

содержание услуг, может не совпадать с местом, в котором используется результат

этих услуг (например, в случае, когда юридическая фирма — нерезидент консультирует

представителя резидента физически за границей по вопросам российского права).

Постепенно арбитражные суды начинают формулировать принципы, в соответствии с которыми определяется место реализации товаров (работ, услуг) в целях налога на прибыль. Так, в одном из арбитражных дел1 фактически был сформулирован принцип определения места оказания услуг: услуги признаются оказанными на территории России, если, во-первых, они были фактически оказаны на территории России (т.е. исполнитель услуг осуществил фактические действия, составляющие содержание услуг, на территории России), и, во-вторых, если они были предоставлены на территории России (т.е. результат услуг в некой объективированной форме был предоставлен заказчику услуг на территории России).

Также следует отметить, что как активные, так и пассивные доходы иностранное юридическое лицо может получать как через постоянное представительство или не через него. Под постоянным представительством иностранного юридического лица понимается постоянное место регулярного осуществления деятельности.

Ни в законодательстве, ни в судебной практике не решен однозначно вопрос о принципиальном отличии в налоговом режиме активных доходов, получаемых через постоянное представительство и не через него (кроме порядка уплаты — по декларации или у источника выплаты). Представляется, что отличие должно состоять в следующем. Активные доходы, получаемые через постоянное представительство, должны облагаться в России независимо от местонахождения источника их выплаты. Активные же доходы, получаемые без образования постоянного представительства, должны облагаться в России только в том случае, если источник выплаты находится в России, т.е. если доход выплачивается лицом, контролируемым российскими налоговыми органами (по аналогии с налогообложением пассивных доходов). Такой подход может быть обоснован степенью физического присутствия иностранного юридического лица в России. Очевидно, что иностранная компания, действующая без образования постоянного представительства, обладает меньшей степенью физического присутствия в России.

Часть первая НК РФ предполагает, что

«место фактической реализации» товаров (работ, услуг) будет определено

в части второй НК РФ. Пример с налогами на прибыль/доходы показывает, что

ныне действующие нормы налогового законодательства зачастую находятся вне

взаимосвязи с иными отраслями права, не учитывают их институты, понятия

и термины. Применительно к налоговым отношениям с иностранным элементом

это в первую очередь касается норм международного публичного и частного

права. В связи с этим очевидно, что при разработке части второй НК РФ законодатель

должен системно подойти к регулированию международных налоговых отношений,

привязать нормы Кодекса ко многим институтам международного публичного

и частного права.

16.3. Постоянное представительство

16.3.1. Понятие постоянного представительства

Решение вопроса о праве государства взимать налог с дохода иностранного юридического лица зависит от характера деятельности этого лица на территории государства. Учитывается вид деятельности и ее продолжительность (постоянство). Институт постоянного представительства и служит для оценки характера такой деятельности.

Международные соглашения ограничивают налоговую юрисдикцию договаривающихся государств путем распределения прав по налогообложению отдельных видов доходов и имущества между государством резидентства, государством местонахождения постоянного представительства и государством источника дохода.

Общее правило налогообложения доходов от предпринимательской деятельности состоит в том, что доходы, получаемые в одном государстве резидентом другого государства, подлежат налогообложению в первом государстве только в том случае, если они получены из источников в данном государстве или через расположенное в нем постоянное представительство. Во втором случае источник дохода может возникать где бы то ни было. Важно лишь, чтобы такой источник дохода возникал в связи с деятельностью постоянного представительства.

Это положение закреплено практически

во всех налоговых соглашениях, заключенных Российской Федерацией (см.,

например, п. 1 ст. 7 Соглашения между Российской Федерацией и Великим Герцогством

Люксембург об избежании двойного налогообложения и предотвращении уклонения

от налогообложения в отношении налогов на доходы и имущество1

от 28 июня 1993 г.), а также в Законе о налоге на прибыль.

Данный принцип построен на следующем допущении: до того момента, когда у иностранного лица появится постоянное представительство в другом государстве, такое лицо не рассматривается как участвующее в экономической жизни этого другого государства в такой мере, чтобы подпадать под его неограниченную налоговую юрисдикцию.

Институт постоянного представительства очень близок институту резидентства. Однако принцип территориальности, являющийся основой института резидентства, получил свое дальнейшее развитие именно в институте постоянного представительства. Выражается это в том, что для возникновения постоянного представительства не имеют значения формальные требования (например, регистрация, имеющая значение для определения резидентства). Главным для возникновения представительства является фактическая деятельность резидента одного государства на территории другого государства. При этом, если само такое иностранное юридическое лицо в налоговых целях является нерезидентом другого государства, то его постоянное представительство фактически рассматривается как резидент этого государства, поскольку несет такие же налоговые обязанности, как и юридические лица — резиденты. (Согласно ст. 1 Закона РФ «О налоге на прибыль предприятий и организаций» постоянные представительства иностранных организаций являются плательщиками налога на прибыль, в то время как в соответствии со ст. 10 этого Закона иностранные юридические лица, действующие не через представительства, подлежат обложению налогом на доходы от источников в России.)

В целях налогообложения постоянное представительство рассматривается как обособленный субъект, осуществляющий самостоятельную предпринимательскую деятельность. Прибыль постоянного представительства — это прибыль, которую оно могло бы получить, если бы было отдельным самостоятельным лицом, осуществляющим такую же или аналогичную деятельность при таких же или подобных условиях, и действующим абсолютно независимо от лица, постоянным представительством которого оно является.

Эта посылка подтверждается нормами внутригосударственных нормативных актов РФ. Требования к налоговому учету, на основании данных которого определяется прибыль постоянного представительства, определяются разд. 3 «Основные требования к налоговому учету в отделениях иностранных юридических лиц на территории Российской Федерации» Инструкции Госналогслужбы России № 34. В соответствии с подп. 3.1.1 Инструкции постоянные представительства иностранных юридических лиц в Российской Федерации ведут регистры бухгалтерского учета как самостоятельные хозяйствующие субъекты.

Институт постоянного представительства используется исключительно для определения налогового статуса иностранного юридического лица и не имеет организационно-правового значения. Наличие или отсутствие аккредитации иностранного юридического лица для целей налогообложения значения не имеет.

Термин «постоянное представительство», который появился в результате перевода английского термина «permanent establishment»1, представляется не совсем удачным, поскольку не выражает сути определяемого явления.

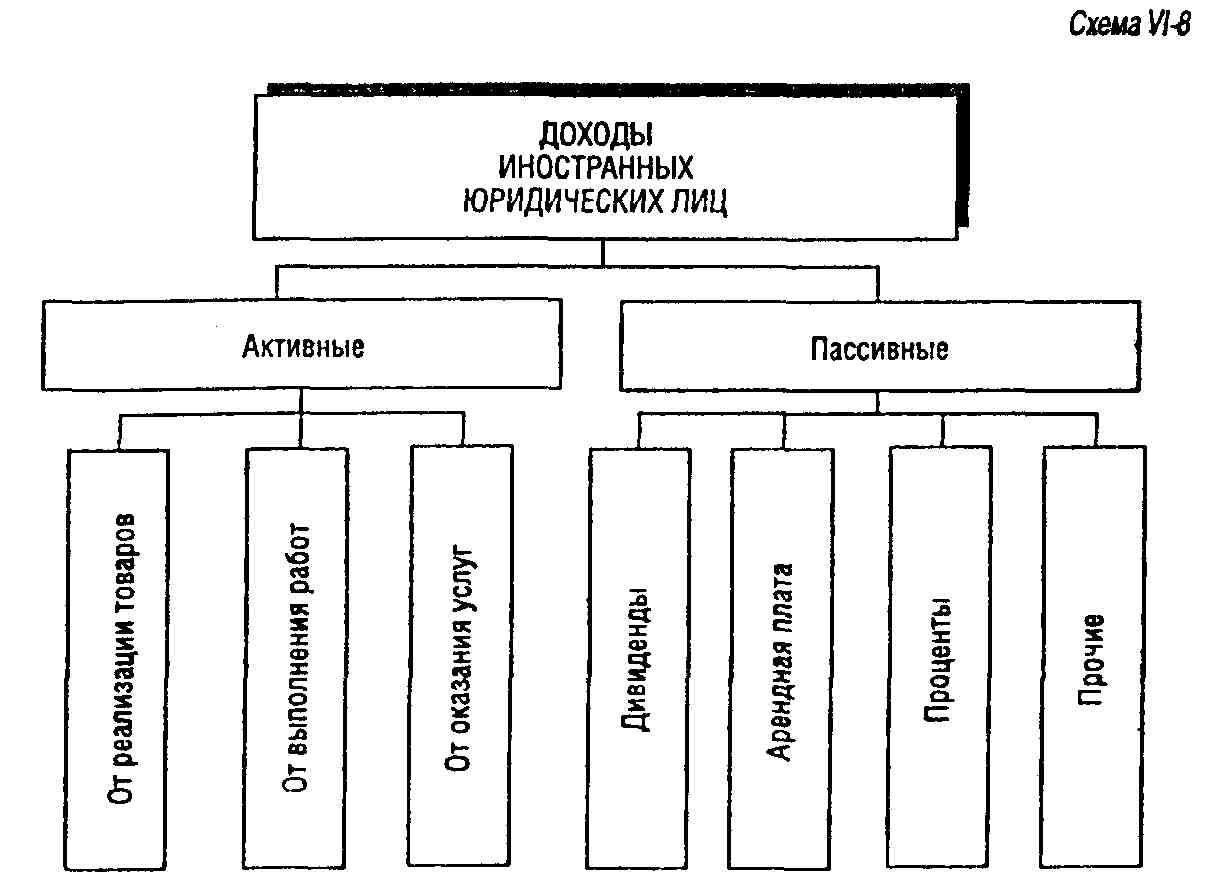

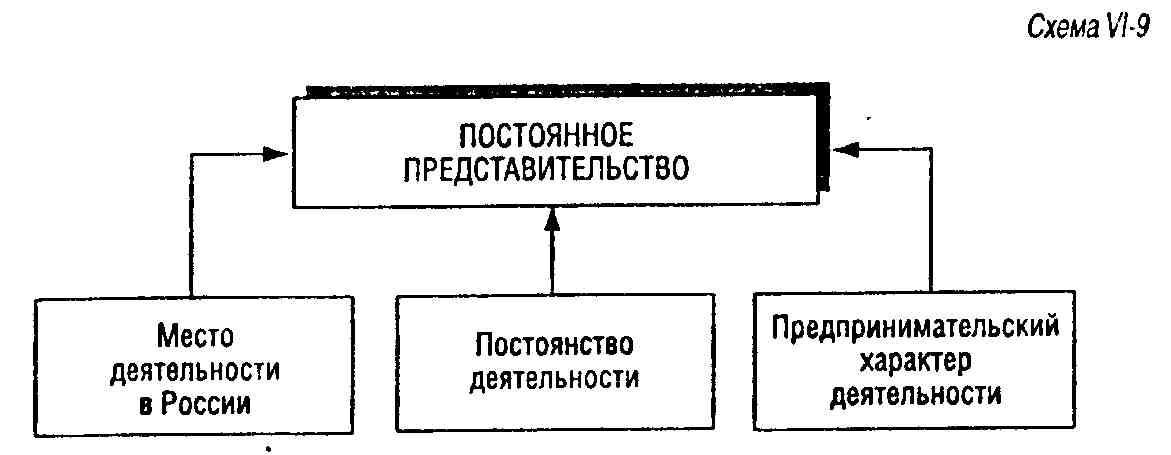

Под постоянным представительством в целях налогообложения понимается способ осуществления иностранным лицом предпринимательской деятельности на территории другого государства. Для возникновения постоянного представительства необходимо соблюдение ряда условий.

Первым является существование места деятельности, что подразумевает наличие помещений, средств, установок и т.п., используемых для осуществления деятельности иностранного лица, независимо от того, используются ли они исключительно для этой цели, или нет. Местом деятельности может быть, например, место на рынке или постоянно используемая площадка таможенного склада (для хранения товаров, подлежащих обложению таможенными сборами и пошлинами) и т.п.

Существует своего рода «позитивный перечень» мест деятельности, образующих постоянные представительства: место управления, филиал, офис, завод, мастерская, шахта, нефтяная или газовая скважина, любое место добычи полезных ископаемых, а также строительная площадка.

Этот перечень необходимо рассматривать

не как перечень видов постоянного представительства, а как перечень мест

деятельности, которые при соблюдении ряда условий могут стать постоянными

представительствами.

Обязательное условие возникновения постоянного представительства иностранного юридического лица, которое должно соблюдаться в любом случае, — место деятельности предполагаемого представительства должно находиться на территории Российской Федерации.

Следующим условием возникновения постоянного представительства является постоянство деятельности: постоянное представительство может считаться существующим только в том случае, если его деятельность не носит временного характера.

Критерий постоянства деятельности определен в п. 2 ст. 11 части первой НК РФ, в котором дается определение обособленного подразделения организации как территориально обособленного от нее подразделения, по местонахождению которого оборудованы стационарные рабочие места. Рабочее место считается стационарным, если оно создается на срок более одного месяца.

Международные соглашения не устанавливают каких-либо конкретных сроков, с превышением которых место деятельности становится постоянным (за исключением сроков существования строительных площадок).

Третье обязательное условие возникновения постоянного представительства — осуществление иностранным лицом предпринимательской деятельности через такое постоянное место деятельности. Налоговое законодательство не дает определения предпринимательской деятельности, однако п. 1 ст. 11 части первой НК РФ устанавливает, что институты, понятия и термины гражданского законодательства применяются в том значении, в каком они используются в этих отраслях законодательства, если иное не предусмотрено НК РФ. То есть для определения характера деятельности необходимо руководствоваться положениями ГК РФ о предпринимательской деятельности как самостоятельной, осуществляемой на свой риск деятельности, направленной на систематическое получение прибыли от пользования имуществом, продажи товаров, выполнения работ или оказания услуг (ч. 3 п. 1 ст. 2 ГК РФ) (схема VI-9).

В налоговых целях при определении понятия «постоянное представительство» из гражданско-правовой формулировки предпринимательской деятельности следует сделать одно изъятие — в отношении условия регистрации лица. Это необходимо, поскольку постоянное представительство возникает и в том случае, если деятельность, направленная на извлечение прибыли, осуществляется лицом, не зарегистрированным в предпринимательских целях.

Условие осуществления именно предпринимательской деятельности является решающим, поскольку даже при соблюдении всех предыдущих условий возникновения постоянного представительства осуществление деятельности, не направленной на получение прибыли, не приводит к возникновению постоянного представительства.

Российское законодательство дает следующее определение постоянного представительства. Под постоянным представительством иностранного юридического лица для целей налогообложения понимаются бюро, контора, агентство, любое другое место осуществления деятельности, связанное с разработкой природных ресурсов, проведением предусмотренных контрактами работ по строительству, установке, монтажу, сборке, наладке, обслуживанию оборудования, оказанием услуг, проведением других работ, а также организации и граждане, уполномоченные иностранными юридическими лицами осуществлять представительские функции в Российской Федерации (ч. 2 п. 4 ст. 13акона РФ «О налоге на прибыль предприятий и организаций»). При этом приведенный перечень примеров не является исчерпывающим.

Закон РФ «О подоходном налоге с физических лиц» не предусматривает возможности существования постоянного представительства в отношении физических лиц, что может привести к следующему. Лицо, не являющееся юридическим (например, партнер), может получать доходы на территории Российской Федерации от фактически существующего в России постоянного представительства, при этом доходы, полученные от такой деятельности, могут облагаться только как доходы иностранных физических лиц от источников в Российской Федерации (т.е. будут иметь другой режим налогообложения).

Таким образом, действующее российское налоговое законодательство, предусматривая возможность возникновения постоянного представительства только для иностранного юридического лица, создает легальные условия для уклонения от налогообложения.

Однако все соглашения об устранении двойного налогообложения при определении постоянного представительства говорят о постоянном представительстве лица с постоянным местопребыванием в одном из договаривающихся государств, т.е. такие нормы распространяются как на юридических, так и на физических лиц и на лиц, не являющихся юридическими1.

16.3.2. Формы постоянных представительств

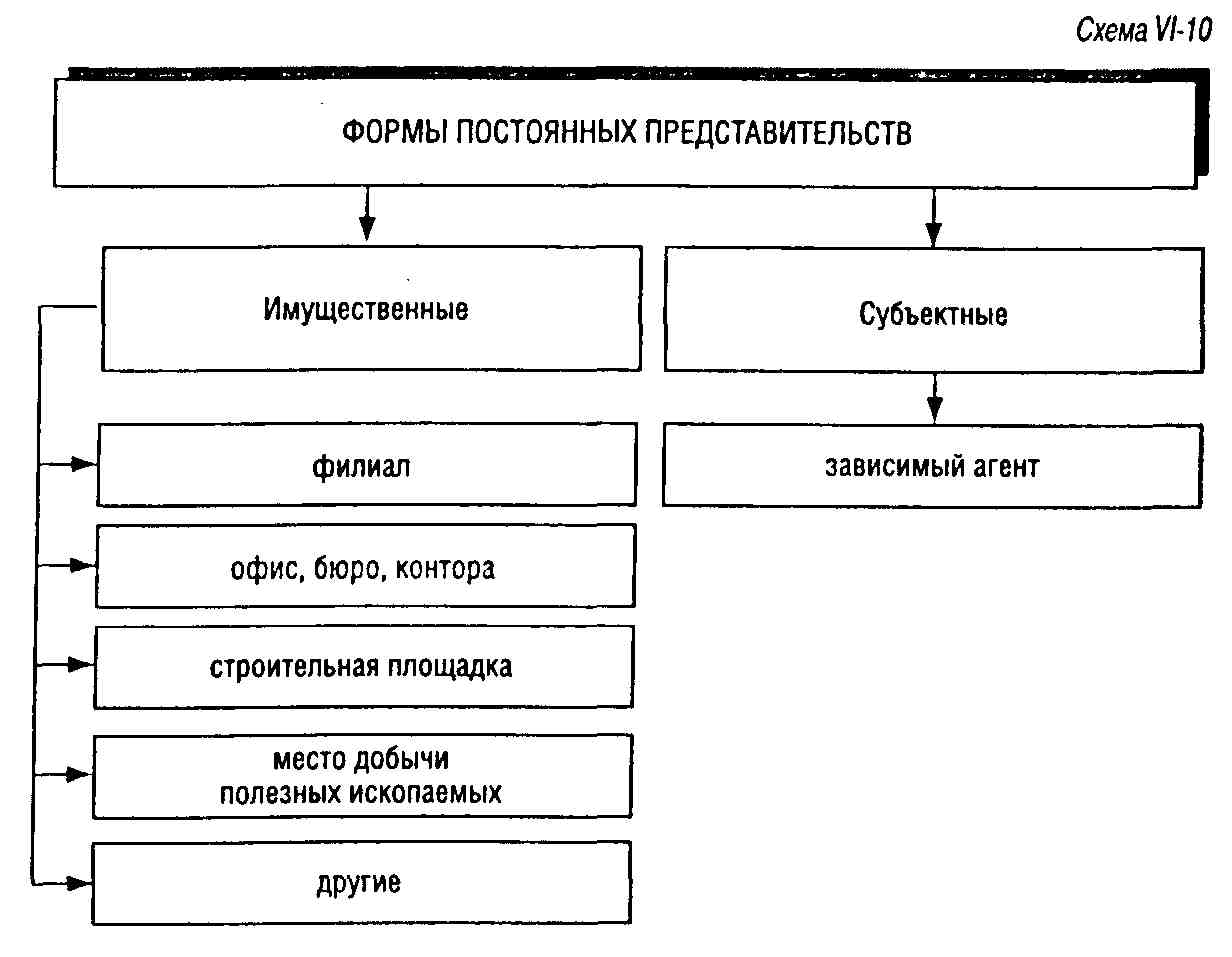

Постоянные представительства можно разделить на имущественные и субъектные. При этом к имущественным относятся все формы представительств, которые возникают в результате наличия на территории другого государства постоянного места деятельности иностранной организации. К ним относятся филиалы иностранных компаний, представительства, различного рода офисы, строительные площадки, места добычи полезных ископаемых и т.п. К субъектным формам представительства относятся представительства, возникающие в результате деятельности зависимого агента (схема VI-10).

16.3.2.1. Строительная площадка

Одним из наиболее распространенных видов постоянного представительства являются строительные площадки (а также сборочные или монтажные объекты). Строительная площадка, не являясь ни филиалом, ни представительством иностранного лица, образует тем не менее постоянное представительство и соответственно имеет особый налоговый статус.

Согласно п. 1.8 Инструкции Госналогслужбы России № 34 «О налогообложении прибыли и доходов иностранных юридических лиц» каждая строительная площадка с момента начала работ рассматривается как образующая отдельное постоянное представительство.

Все действующие налоговые соглашения устанавливают, что строительные площадки, сборочные или монтажные объекты образуют постоянное представительство только в том случае, если они существуют дольше определенного времени. Обычно этот срок устанавливается в 12 месяцев. Постановке на налоговый учет в Российской Федерации подлежит каждая строительная площадка, даже если одно и то же иностранное юридическое лицо осуществляет строительство нескольких объектов на территории одного субъекта Федерации.

Начало существования строительной площадки как постоянного представительства — момент подписания акта о передаче ее подрядчику, момент окончания (в соответствии с Инструкцией № 34) —дата подписания акта о сдаче объекта в эксплуатацию. Очевидно, что, если работы на площадке прекращаются, подрядчик должен незамедлительно подписать соответствующий акт с заказчиком, чтобы избежать возможных разногласий по поводу периода существования объекта.

Работы по строительному подряду, как правило, выполняются несколькими организациями, в том числе генеральным подрядчиком и субподрядчиками. Согласно п. 3 ст. 706 ГК РФ генеральный подрядчик несет перед заказчиком ответственность за последствия неисполнения и ненадлежащего исполнения обязательств субподрядчиками, а перед субподрядчиками — ответственность за неисполнение или ненадлежащее исполнение обязательств заказчиком.

Деятельность генерального подрядчика, отвечающего и перед заказчиком, и перед субподрядчиками, наиболее длительна по времени и образует постоянное представительство с момента передачи площадки первому субподрядчику до момента подписания акта сдачи-приемки заказчиком по окончании работ последним субподрядчиком.

Если, например, срок выполнения работ, при котором строительная площадка не образует постоянного представительства, установлен двусторонним соглашением в 12 месяцев, а работы выполнены за 370 дней, то срок существования представительства будет при этом 370 дней. Если в течение этого периода постоянное представительство получило прибыль, она подлежит обложению налогом в государстве местонахождения строительной площадки.

16.3.2.2. Зависимый агент

Если иностранное юридическое лицо вместо создания собственного места деятельности на территории России организует деятельность через российского резидента, то для решения вопроса о наличии постоянного представительства используются понятия зависимого и независимого агента.

Иностранное юридическое лицо не рассматривается как имеющее постоянное представительство в другом государстве только потому, что осуществляет там свою коммерческую деятельность через брокера, комиссионера либо другого независимого агента, если этот агент действует в рамках своей обычной коммерческой деятельности и получает вознаграждение за свои услуги1.

Агент будет считаться независимым при соблюдении следующих условий:

• он должен действовать в качестве агента не только одного лица;

• он должен получать за свою деятельность вознаграждение;

• вознаграждение агента во всех случаях оказания агентских услуг должно быть более или менее одинаковым.

Кроме того, является ли агент независимым

от принципала определяется диапазоном обязательств агента. Если коммерческая

деятельность агента, выполняющего определенные функции для иностранного

лица, регламентируется подробными инструкциями или целиком контролируется

иностранным принципалом, то агент не может считаться независимым. В качестве

еще одного субъективного критерия независимости агента должно учитываться

распределение предпринимательских рисков между агентом и принципалом.

Иностранное юридическое лицо рассматривается как имеющее постоянное представительство, если оно осуществляет предпринимательскую деятельность в другом государстве через организацию или физическое лицо, не являющееся независимым агентом, которое на основании договорных отношений с иностранным юридическим лицом:

» представляет его интересы в этом другом государстве;

• действует от его имени;

• имеет полномочия на заключение контрактов от имени данного иностранного юридического лица, либо имеет полномочия оговаривать существенные условия контрактов;

• деятельность зависимого агента не ограничивается видами деятельности, которые обычно по соглашениям не подпадают под понятие постоянного представительства.

Например, согласно п. 5 ст. 5 Конвенции между Правительством РФ и Правительством Соединенного Королевства Великобритании и Северной Ирландии об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и прирост стоимости имущества' зависимым агентом, т.е. лицом, образующим в Российской Федерации постоянное представительство в налоговых целях, является лицо, которое:

• не является агентом с независимым статусом (брокером, комиссионером и т.п.);

• действует от имени и в интересах этого лица;

• имеет и обычно использует полномочия на заключение контрактов от имени этого лица.

В этом случае лицо, имеющее право подписания контрактов, но не использующее его, либо использующее достаточно редко (поскольку законодательно не установлено, какая частота подписания необходима для того, чтобы полномочия стали «обычно используемыми»), не образует постоянного представительства британской компании в России.

Для того чтобы образовывать постоянное

представительство в качестве зависимого агента, лицо должно одновременно

соответствовать всем указанным критериям. В том случае, если один

из них не соблюдается, например, если лицо не имеет полномочий заключать

контракты (а имеет, например, лишь право подписи контракта после того,

как решение заключить контракт было принято советом директоров компании),

то такое лицо нельзя рассматривать как зависимого агента. Соответственно

деятельность иностранной компании не будет признана осуществляемой через

постоянное представительство.

Никаких ограничений по субъектному составу категории зависимого агента нет, поэтому постоянное представительство в качестве зависимого агента могут образовывать как юридические, так и физические лица, становясь при этом плательщиками налога на прибыль.

Применение категории зависимого агента является альтернативным тестом при решении вопроса о наличии постоянного представительства: если лицо образует постоянное представительство в соответствии с рассмотренными выше условиями, то нет необходимости доказывать, что оно является зависимым агентом.

16.3.2.3. Деятельность, ив приводящая к образованию постоянного представительства

Существуют определенные виды деятельности иностранных юридических лиц в России, которые в соответствии с налоговыми соглашениями рассматриваются как исключение и не образуют постоянного представительства.

Общим для этих видов деятельности является их подготовительный или вспомогательный характер. Эта деятельность должна проводиться от имени, за счет и в пользу одного и того же иностранного лица. Кроме того, к таким видам деятельности обычно трудно отнести какой-либо налогооблагаемый доход.

К подготовительным или вспомогательным видам деятельности относятся, в частности, использование зданий и сооружений только для хранения, демонстрации или поставки товаров, принадлежащих иностранному юридическому лицу; содержание постоянного места деятельности исключительно в целях осуществления для иностранного юридического лица рекламной деятельности, сбора или распространения информации, проведения научных исследований и др.1

Дочерняя компания иностранного юридического

лица, созданная в соответствии с законодательством Российской Федерации,

не рассматривается как постоянное представительство своей материнской компании

(несмотря на то что ее деятельность проводится под руководством материнской

компании), поскольку в целях налогообложения такая дочерняя компания является

независимым субъектом и самостоятельным налогоплательщиком. Однако при

соблюдении ряда условий дочерняя компания может образовать постоянное представительство

как зависимый агент, "[о же относится и к деятельности сестринских компаний.

Дочерняя компания будет постоянным представительством материнской, если она в силу договорных отношений представляет интересы материнской компании в Российской Федерации и имеет полномочия на заключение контрактов от ее имени, т.е. подпадает под категорию зависимого агента.

Практически во все соглашения включается положение о том, что к постоянному представительству не относится никакая прибыль на основании лишь закупки им товаров для лица, постоянным представительством которого оно является1. Естественно, это положение не касается предприятия, созданного с единственной целью осуществления закупок, так как такое предприятие не образует постоянного представительства и соответственно не подлежит налогообложению и к нему не применяются правила налогообложения доходов от коммерческой деятельности, поскольку деятельность постоянного представительства не приводит к получению прибыли. Рассматриваемое правило, очевидно, относится к постоянному представительству, которое занимается, например, оказанием услуг, но одновременно проводит закупки для главного офиса. Смысл этого правила состоит в том, что прибыль постоянного представительства не увеличивается в результате дополнения к ней гипотетической прибыли от закупок, хотя такие закупки, как правило, в конечном счете приводят к получению компанией прибыли. Из этого следует, что издержки, связанные с такими закупками, также не должны учитываться при определении налогооблагаемой прибыли постоянного представительства.

16.3.3. Определение прибыли постоянного представительства

Прибыль постоянного представительства

определяется на основании данных бухгалтерского учета прямым методом

как разница между выручкой от реализации продукции (работ, услуг), других

доходов и затратами, непосредственно связанными с осуществлением деятельности

иностранного юридического лица через постоянное представительство (п. 4.3

Инструкции Госналогслужбы России № 34).

При определении прибыли постоянного представительства допускается вычет документально подтвержденных расходов, понесенных для целей этого представительства. Вычитаются также обоснованно распределенные, документально подтвержденные расходы иностранного юридического лица. включая управленческие и общеадминистративные расходы, независимо от того, понесены ли эти расходы в государстве, где находится постоянное представительство, или за его пределами.

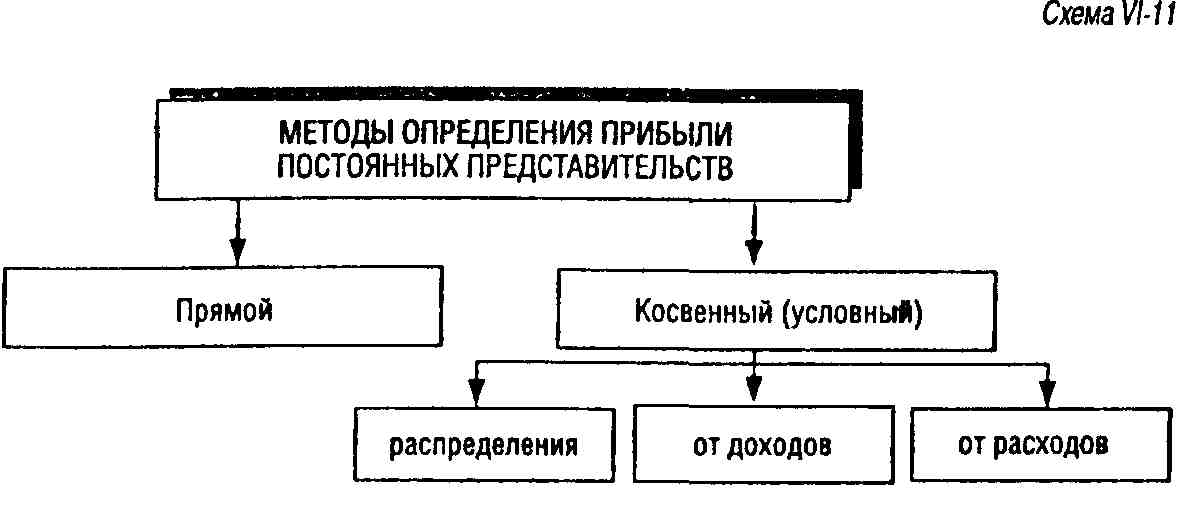

В том случае, если не представляется возможным определить прибыль постоянного представительства прямым методом, используется один из условных (косвенных) методов.

В мировой практике используются три базовых метода — метод, основанный на доходах представительства, метод, основанный на его расходах, а также метод распределения общей прибыли юридического лица (схема VI-11). .

Метод, основанный на доходах,

состоит в том, что налоговый орган рассчитывает прибыль иностранного юридического

лица от деятельности в Российской Федерации через постоянное представительство

исходя из доходов (выручки от реализации), полученных от такой деятельности.

При этом к полученным доходам применяется коэффициент 0,2. Он соответствует

норме рентабельности 25%. Эта условная норма установлена законом1.

Если, например, доходы компании «Зета Джонс» от деятельности в России составили

1 млн дол., налог на прибыль составит: 1 000000дол.х0,2х30%=60000дол.

В том случае, если невозможно определить доходы, полученные иностранной компанией от деятельности в России, используется метод распределения. Суть этого метода состоит в следующем. Часть валового дохода иностранной компании, полученного ею из всех источников (так называемый глобальный доход), распределяется постоянному представительству, действующему в России, исходя из соотношения численности персонала постоянного представительства к общей численности иностранного юридического лица. Далее такой «вмененный» доход облагается налогом так же, как и в предыдущем случае.

Существует также и еще один метод, который в соответствии с Инструкцией Госналогслужбы России № 34 (подп. 4.9.3) должен использоваться только в том случае, если невозможно применение двух предыдущих методов. Этот метод основан на расходах иностранного лица в связи с деятельностью в России, к которым применяется коэффициент 0,25. В этом случае, если налоговому органу известны только расходы компании «Гамма Стоун» в России, которые, например, составили в календарном году 400 тыс. дол. США, то налог на прибыль будет рассчитан следующим образом: 400 000 дол. х 0,25 х 30% = 30 000 дол.

Признать преимущество какого-либо условного метода над другим невозможно, поскольку каждый из этих методов может дать более или менее верные результаты в зависимости от конкретных обстоятельств, с которыми связано получение дохода. Примененные к одному и тому же представительству эти методы дают разные суммы налогового обязательства. Как правило, наибольший размер налогового обязательства возникает в результате применения метода распределения.

В международных налоговых соглашениях

правило о том, что прибыль постоянного представительства должна ежегодно

определяться одним и тем же методом, если не будет достаточно веской причины

для его изменения1,

практически всегда оговаривается. Это требование основано на естественном

стремлении государств ограничить возможности уклонения от налогообложения,

манипулируя методами исчисления прибыли в зависимости от результатов деятельности.

Естественно, что прибыль, определенная условным методом, может значительно отличаться от прибыли постоянного представительства, определенной прямым методом. Однако и использование прямого метода зачастую приводит к ошибкам, что нашло отражение в судебной практике. (См.: Постановление Президиума ВАС РФ от 12 мая 1998 г. № 3973/971.)

В крупной международной корпорации, имеющей постоянные представительства в нескольких странах с различными налоговыми режимами, использование различных методов исчисления прибыли постоянных представительств может дать значительную экономию на налогах.

1В.3.4. Постоянная (фиксированная) база

Если постоянное представительство может возникнуть только у иностранного лица, не являющегося физическим, то в отношении граждан, оказывающих профессиональные услуги или занятых другой деятельностью, не связанной с трудовыми отношениями, для налоговых целей используется институт постоянной (фиксированной) базы. Российское налоговое законодательство, как уже отмечалось, не знает такого института, но он широко применяется в налоговых соглашениях, в том числе заключенных Российской Федерацией.

Институт постоянной базы аналогичен институту постоянного представительства: доход, получаемый физическим лицом — резидентом одного договаривающегося государства от оказания профессиональных услуг или другой деятельности, облагается налогом только в государстве его резиденства, за исключением ситуации, когда для осуществления деятельности это лицо располагает регулярно доступной постоянной базой в другом договаривающемся государстве.

Если у него имеется постоянная база

в другом государстве, доход может облагаться налогом в этом другом государстве,

но только в той части, которая относится к этой постоянной базе2.

Термин «профессиональные услуги» включает, как правило, независимую научную,

литературную, артистическую, образовательную или преподавательскую деятельность,

а также независимую деятельность врачей, адвокатов, инженеров, архитекторов,

стоматологов, бухгалтеров и т.п.

Поскольку институты постоянной базы и постоянного представительства аналогичны по своему содержанию, принципы распределения прибыли между главным офисом и постоянным представительством могут применяться при распределении дохода между государством рези-дентствалица, оказывающего индивидуальные услуги, и государством, в котором такие услуги предоставляются, с использованием фиксированной базы.

Расходы, понесенные в целях создания такой фиксированной базы, включая административные и общие расходы, должны вычитаться при определении доходов, относящихся к постоянной базе, так же как расходы постоянного представительства.

Постоянной базой для физического лица, оказывающего услуги, могут быть, например, кабинет врача, офис архитектора или адвоката. Как правило, лицо, предоставляющее независимые личные услуги, не имеет помещения для оказания такого рода услуг в другом государстве, кроме государства его резидентства.