17.1. Причины возникновения многократного налогообложения

Между национальными правовыми системами в области налогообложения зачастую возникают конфликтные ситуации, связанные с многократным налогообложением. Такие ситуации обусловлены тем, что каждое государство по-своему решает вопрос о конструкции взаимосвязи таких элементов налогового обязательства, как субъект налогообложения и объект налогообложения.

Международное юридическое многократное (двойное и более) налогообложение можно определить как обложение сопоставимыми налогами в двух (и более) государствах одного и того же налогоплательщика в отношении одного и того же объекта за один и тот же период времени. Оно может возникать в следующих случаях2:

1) если по национальному законодательству нескольких государств налогоплательщик признается резидентом и соответственно несет неограниченную налоговую ответственность перед каждым из них в отношении объектов налогообложения (одновременная полная налоговая обязанность);

2) если у резидента одного государства возникает объект налогообложения на территории другого государства, и оба государства взимают налог с этого объекта налогообложения;

3) если несколько государств подвергают одно и то же лицо, не являющееся резидентом ни одного из них, налогообложению по объекту, который возникает у налогоплательщика в этих государствах (одновременная ограниченная налоговая ответственность).

Помимо юридического многократного налогообложения существует и экономическое многократное налогообложение. Это понятие обозначает обложение одной и той же налоговой базы сопоставимыми налогами у разных лиц. Типичным примером экономического многократного налогообложения является взимание налога с распределенной части прибыли компаний. Первоначально налогом на прибыль облагается компания. Затем налог уплачивают акционеры, получившие дивиденды.

Решение этой проблемы не является задачей международного налогового права. Она рассматривается в национальных законодательствах1.

17.2. Способы устранения многократного налогообложения

Меры по устранению многократного налогообложения устанавливаются как в национальном законодательстве государств (одностороннее устранение многократного налогообложения), так и в заключаемых ими международных соглашениях (многостороннее устранение многократного налогообложения).

Национальное законодательство государства, как правило, провозглашает принцип однократности налогообложения. Так, ст. 6 Закона РФ «Об основах налоговой системы в Российской Федерации» устанавливает, что один и тот же объект может облагаться налогом одного вида только один раз за определенный законом период налогообложения. Этот принцип применим и к международному налогообложению.

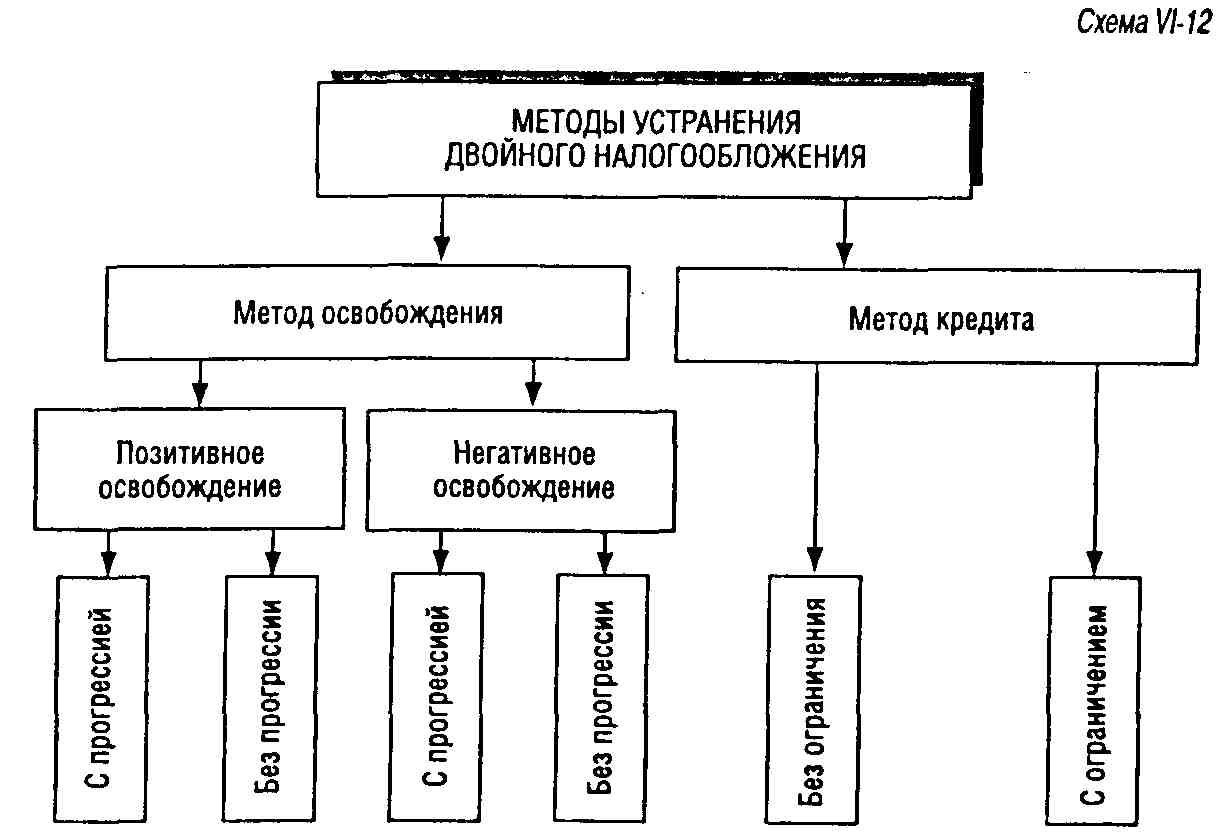

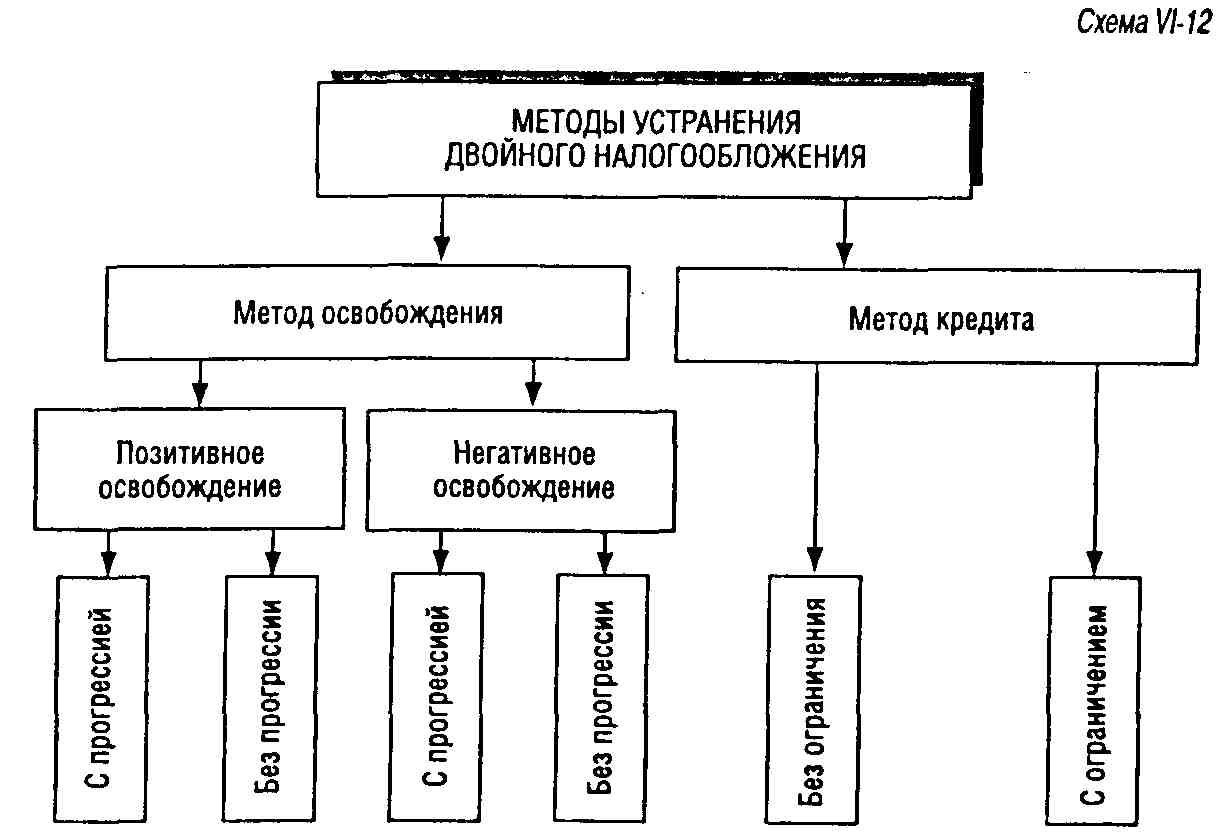

Национальное законодательство государств

предусматривает меры по устранению юридического многократного налогообложения

только для своих резидентов. Таким образом, национальное законодательство

способно частично решить проблему многократного налогообложения только

во второй и третьей ситуациях из перечисленных выше. Для этого используются

методы освобождения (позитивный и негативный) и метод кредита (схема VI-12).

Позитивный метод освобождения является основным и состоит в том, что из базы соответствующего резидентского (смешанного) налога резиденту предоставляется право вычесть ту часть объекта налогообложения, которая у него возникла за границей. Например, общая сумма прибыли (имущества) резидента государства составила 100 единиц, из них 20 единиц он получил вне государства своего резидентства. Государство, в котором он получил эти 20 единиц, взяло с него соответствующий налог. В соответствии с методом освобождения государство резидентства налогоплательщика взимает налог уже не со 100 единиц, а с 80. Принцип освобождения может быть двух видов — без прогрессии и с прогрессией.

Разница этих принципов состоит в том, что при освобождении с прогрессией часть объекта налогообложения, которая возникла вне государства резидентства, не учитывается при исчислении налогооблагаемой базы, но учитывается при исчислении ставки налога. Освобождение с прогрессией применяется в отношении налогов с прогрессивным методом обложения.

Пример расчета налога с использованием позитивного освобождения с прогрессией.

Установлен тариф ставок:

до 100 единиц дохода — 10%;

свыше 100 единиц дохода — 20%.

Налогоплательщик заработал 150 единиц, из них 50 — за границей. Налогообложению в стране резидентства подлежат только 100 единиц.

Если бы доход облагался налогом полностью, то сумма налога составила бы 20 единиц (100 ед. х 10% + 50 ед. х 20%). При этом средняя (фактическая) ставка равна 20 ед.: 150 ед. х 100% = 13,33%.

По этой средней ставке и будет исчислен налог:

100 ед. х13,33% =13,33 ед.

Налог с использованием позитивного освобождения без прогрессии составил бы 10 ед. [(150 ед. - 50 ед.) х 10%].

Следует отметить, что некоторые государства в отношении налога на прибыль (доходы) дополнительно устанавливают так называемый метод негативного освобождения. Он заключаются в том, что при определении налоговых обязательств налогоплательщика перед государством его резидентства учитываются убытки, понесенные им в иностранных государствах. Метод негативного освобождения также имеет две разновидности — без прогрессии и с прогрессией.

При негативном освобождении без прогрессии убытки, которые налогоплательщик понес вне государства своего резидентства, могут быть вычтены из налогооблагаемой базы. При негативном освобождении с прогрессией убытки, понесенные налогоплательщиком вне государства своего резидентства, могут быть учтены при исчислении ставки налога. В качестве примера можно привести дело, рассмотренное Административным Судом Австрии. Резидент Австрии имел недвижимое имущество в Германии и понес убытки в связи с его использованием. В соответствии с международным соглашением доходы от недвижимого имущества могли облагаться только в государстве его местонахождения, т.е. в Германии. Тем не менее в соответствии с национальным законодательством Австрии убытки, понесенные за границей, могли быть учтены при исчислении ставки налога на другие доходы. Административный Суд признал за налогоплательщиком такое право.

Пример расчета налога с использованием негативного освобождения с прогрессией.

Установлен тариф ставок:

до 100 единиц дохода — 10%;

свыше 100 единиц дохода — 20%.

Налогоплательщик получил доход в 150 единиц от деятельности в стране своего резидентства, а от деятельности за границей получил убыток 30 единиц.

Определим среднюю ставку налога (с учетом убытка):

Условный доход — 150 ед. - 30 ед. = 120 ед.

Налог с условного дохода — 100 ед. х 10% + 20 ед. х 20% = 14 ед.

Средняя ставка — 14 ед.: 120 ед. х 100% = 11,66%.

Фактический доход, полученный в стране резидентства, будет облагаться налогом по средней расчетной ставке:

150ед.х11,66%=17,49ед.

Налог без учета освобождения составил бы 20 ед. (100 ед. х 10% + 50 ед. х х20%).

Налог с учетом негативного освобождения без прогрессии составил бы 14 ед. (100 ед. х 10% + 20 ед. х 20%).

Очевидно, что методы и позитивного, и негативного освобождения без прогрессии более выгодны для налогоплательщиков, чем методы освобождения с прогрессией.

Законодательство некоторых государств (например, Нидерландов) предусматривает так называемый глобальный метод освобождения (overall method). Его суть состоит в том, что резидент может вычесть убытки, понесенные в одном государстве своего нерезидентства, из прибыли, полученной в другом государстве нерезидентства, для определения своей «иностранной» прибыли.

К сожалению, законодательство Российской Федерации пока не предусматривает какие-либо методы освобождения.

Суть метода кредита состоит в том, что в государстве резидентства налогоплательщика для определения налогооблагаемой базы учитываются все части объекта налогообложения, возникшие как в государстве резидентства, так вне его. Затем из налогового оклада, исчисленного со всего объекта налогообложения, вычитается сумма налога, уплаченная за границей. При этом размер засчитываемой суммы не может превышать суммы налогового оклада с данной части объекта налогообложения, подлежащей уплате в государстве резидентства по соответствующему объекту налогообложения, возникшему за границей. Таким образом, разница между методами устранения многократного налогообложения состоит в том, что метод освобождения применяется к объекту налогообложения, а метод кредита — к налоговому окладу.

Национальное законодательство России

предусматривает метод кредита для устранения многократного налогообложения

прибыли1

юридических лиц и доходов1 физических лиц. При этом используется разновидность метода кредита—кредит с ограничением.

Согласно ст. 12 Закона о налоге на прибыль сумма налога на прибыль (доход), полученная за пределами РФ, уплаченная в соответствии с законодательством других государств, засчитывается при уплате налога на прибыль в РФ. При этом размер засчитываемой суммы не может превышать суммы налога, исчисленного с зарубежной прибыли по законодательству РФ.

Пример исчисления налога с использованием метода кредита с ограничением.

Российская организация получила прибыль от деятельности в РФ 1 млн руб., а от деятельности за границей — 500 тыс. руб. Там с нее был удержан налог в размере 200 тыс. руб.

Валовая прибыль составила 1500 тыс. руб., налог — 500 тыс. руб. (1500 тыс. руб. х 30%). Из этой суммы может быть вычтен налог, уплаченный за границей, но в определенной части.

Рассчитаем эту часть. По законодательству РФ с прибыли, полученной организацией за границей, налог составляет 150 тыс. руб. (500 тыс. руб. х 30%).

В соответствии с законом зачет предоставляется в пределах рассчитанной суммы.

В итоге организация должна заплатить в бюджет РФ 350 тыс. руб. (500 тыс. руб. -150 тыс. руб.).

Необходимо отметить, что налог на имущество предприятий в Российской Федерации построен на смешанном принципе, т.е. его предмет для резидентов составляет имущество, находящееся как в России, так и за границей. Тем не менее законодательство не устанавливает какого-либо метода устранения многократности международного налогообложения этого объекта. Поэтому российские юридические лица могут избежать многократного обложения объекта налогом на имущество, возникшее у них за границей, только при наличии соответствующего международного соглашения.

В отличие от национального законодательства международные соглашения направлены на устранение многократного налогообложения во всех трех указанных ситуациях. Обобщение содержания налоговых соглашений позволяет сделать вывод, что этой цели служат три их института:

• институт определения резидентства;

• институт ограничения налоговой юрисдикции государств;

• институт методов устранения многократного налогообложения.

С помощью института определения резидентства договаривающиеся государства решают проблему одновременной полной налоговой обязанности лица, т.е. национальные законодательства нескольких государств признают налогоплательщика резидентом и соответственно он несет неограниченную налоговую ответственность перед каждым из них.

В соглашениях устанавливаются критерии, в соответствии с которыми лицо признается резидентом только одного из договаривающихся государств.

Институт ограничения налоговой юрисдикции государств представляет собой совокупность коллизионных норм, которые полностью или частично отсылают решение определенных вопросов к законодательству одного из договаривающихся государств. Этот институт в основном служит для решения второй ситуации из перечисленных выше.

Ряд соглашений ограничивает налоговую юрисдикцию договаривающихся государств в отношении как нерезидентов, так и резидентов.

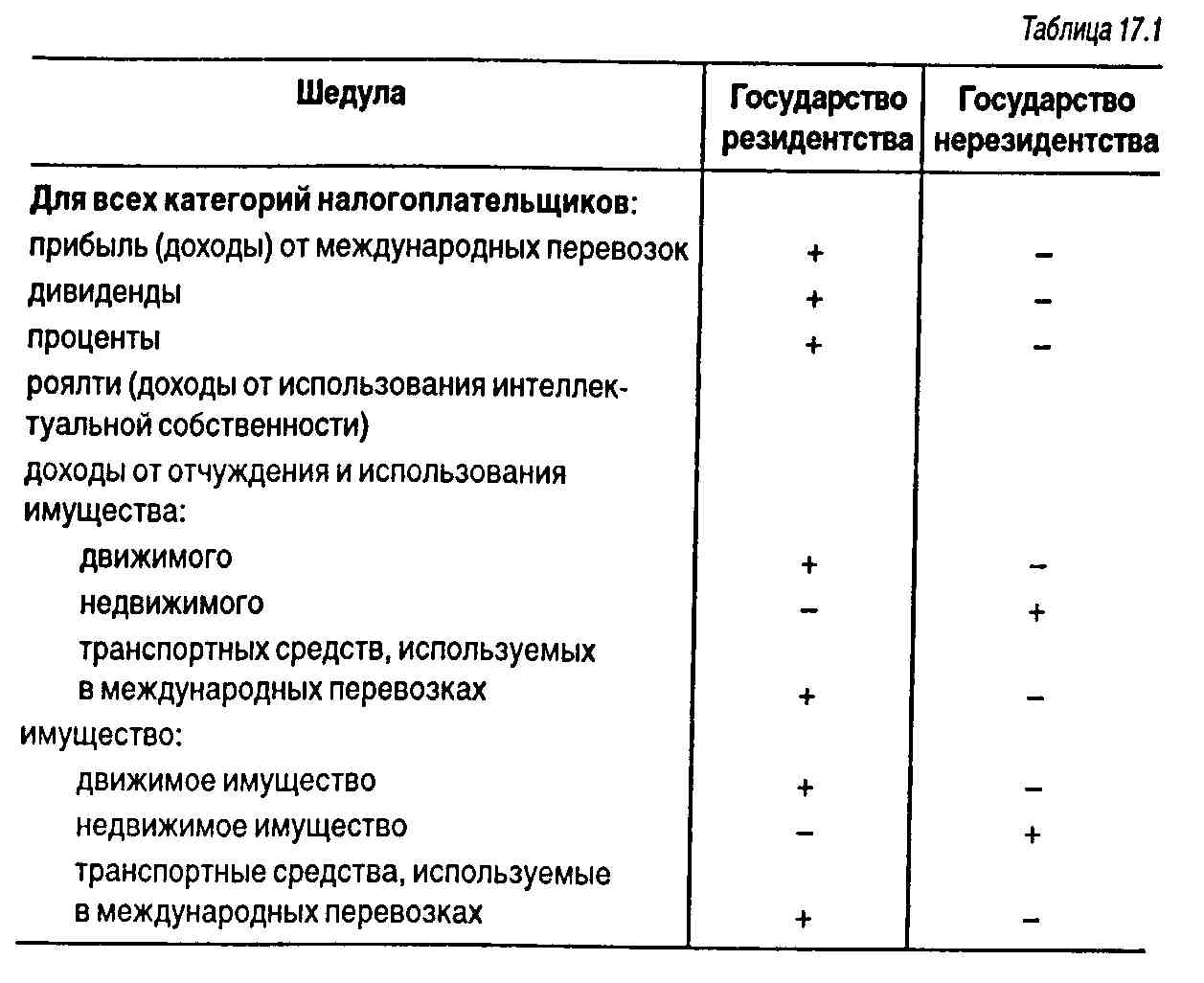

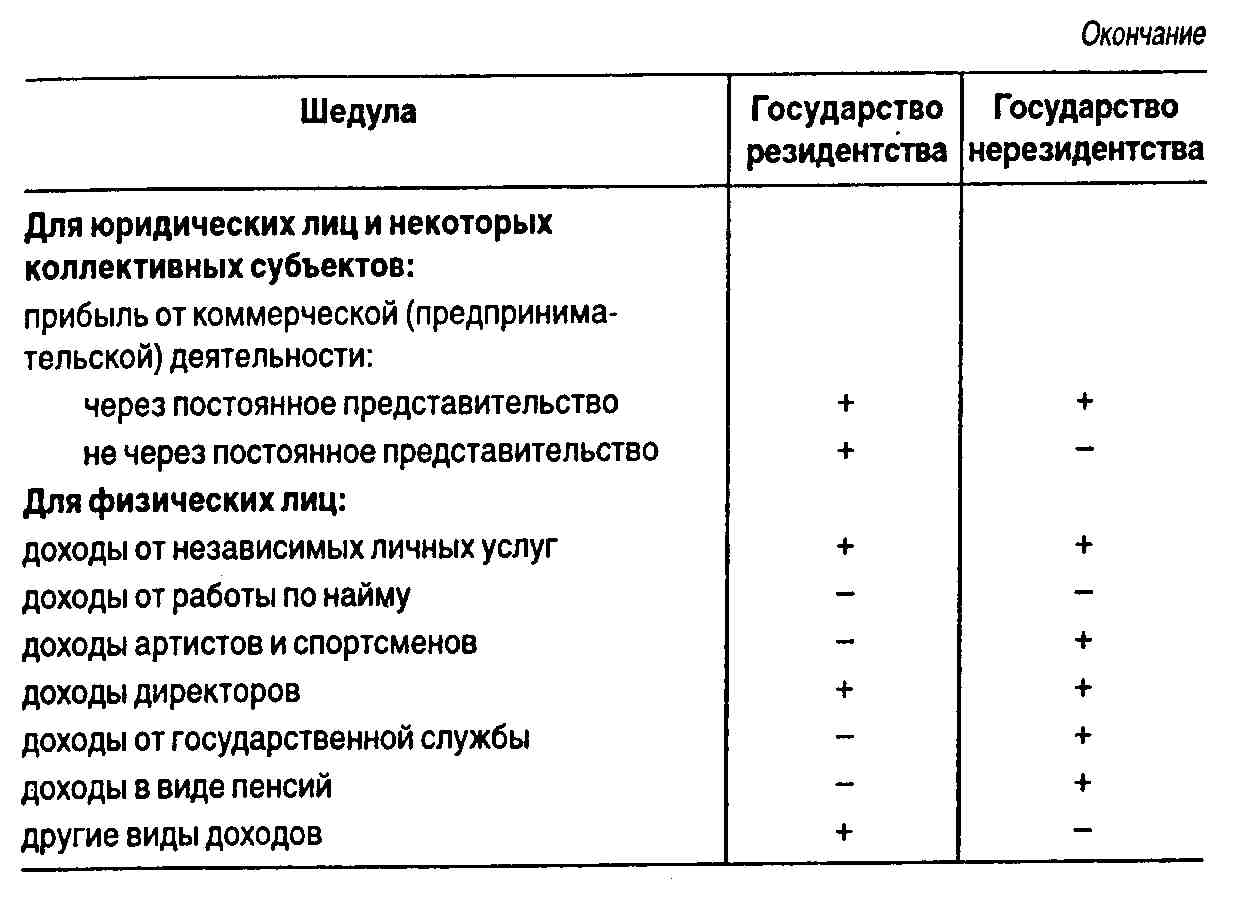

Обобщение содержания соглашений позволяет в упрощенном виде представить систему налогообложения в табл. 17.1.

Как видно из таблицы, налоговая юрисдикция государств ограничивается по шедулярной системе, которая предполагает выделение определенных частей одного и того же объекта налогообложения и установление разных правил их налогообложения.

Одно из самых важных правил соглашений состоит в том, что перечень объектов налогообложения, которые могут облагаться государством нерезидентства налогоплательщика, является исчерпывающим. Это правило обычно содержится в статье «Другие доходы», которая устанавливает, что доходы резидента, не упомянутые в иных статьях соглашения, подлежат налогообложению только в государстве его резидентства.

Одной из наиболее важных шедул для компаний-нерезидентов является прибыль от коммерческой (предпринимательской) деятельности. Международные соглашения устанавливают принципиальное правило, что прибыль компании от коммерческой деятельности в государстве нерезидентства может подлежать в нем налогообложению только в случае, если эта деятельность осуществляется через постоянное представительство компании в этом государстве.

По национальному законодательству Российской Федерации прибыль иностранных юридических лиц от коммерческой деятельности квалифицируется как активные доходы и облагается независимо от получения через постоянное представительство или не через него (в этом случае может лишь различаться порядок уплаты налога: по декларации или у источника выплаты).

Таким образом, указанное правило налоговых соглашений фактически вводит определенный формальный признак определения территориальной характеристики активных доходов компаний-нерезидентов. Этот формальный признак — наличие или отсутствие постоянного представительства (если компания получает активные доходы через постоянное представительство в государстве, то объект налогообложения возникает на территории этого государства).

Международные соглашения, как правило, устанавливают более узкое понятие постоянного представительства по сравнению с национальным законодательством путем специальных оговорок. В оговорках определяются конкретные виды деятельности, которые не приводят к образованию постоянного представительства: строительство объекта в течение определенного времени (от 6 до 36 месяцев); содержание постоянного места исключительно в целях рекламы, хранения товаров и др.;

прочая деятельность, носящая подготовительный и вспомогательный характер.

Отдельного внимания заслуживают шедулы, связанные с международными перевозками (сообщением). В целях налогового права международная перевозка — это любая перевозка исключительно между пунктами, расположенными на территории разных государств. С точки зрения национального законодательства деятельность нерезидента по международной перевозке, как правило, квалифицируется как деятельность через постоянное представительство. Международные же соглашения устанавливают специальное регулирование. Причем необходимо иметь в виду, что налогообложение данного вида деятельности регулируется тремя видами международных соглашений:

• общими соглашениями об избежании двойного налогообложения;

• общими соглашениями в области того

или иного вида международных перевозок (например, Соглашение СССР и Франции

от 20 апреля 1973 г. о международном автомобильном сообщении1);

• специальными соглашениями по устранению двойного налогообложения международных перевозок определенным видом транспорта (например, Соглашение СССР с Ирландией от 17 декабря 1986 г. об устранении двойного налогообложения авиатранспортных предприятий и их служащих1).

Как правило, объекты налогообложения, возникающие в связи с международными перевозками (прибыль транспортных предприятий, доходы их работников, прибыль при отчуждении транспортных средств, транспортные средства как имущество) подлежат налогообложению в государстве резидентства транспортного предприятия. Однако некоторые соглашения устанавливают в качестве облагающего не государство резидентства транспортного предприятия, а государство, в котором оно является национальным лицом2, или государство, в котором расположен его фактический руководящий орган3. Некоторые общие транспортные соглашения направлены не только на устранение многократности налогообложения, но и на освобождение иностранных транспортных предприятий от ряда территориальных налогов. Например, Соглашение СССР с Бельгией от 29 ноября 1973 г. о международном автомобильном сообщении (ст. 15) устанавливает, что транспортные предприятия одного договаривающегося государства, выполняющие перевозки на территории другого государства (т.е. национальные лица), освобождаются от налогов и сборов, связанных с выдачей разрешений, с использованием дорог, владением или использованием автотранспортных средств, а также от налогов и сборов на доходы, получаемые от перевозок. Таким образом, бельгийские компании, осуществляющие в России международные автомобильные перевозки, вправе претендовать на неуплату налогов4, служащих источниками образования дорожных фондов (налога на пользователей автомобильных дорог, налога с владельцев транспортных средств, налога на приобретение автотранспортных средств).

Институт методов устранения многократного

налогообложения в международных соглашениях содержит примерно те же

нормы, что и национальное законодательство государств.

2 Как правило, этот критерий используется в транспортных соглашениях.

3 См., например: пункт 1 ст. 6 Конвенции между СССР и Испанией от 1 марта 1985 г. «Об избежании двойного налогообложения доходов и имущества».

4 Статьи 5—7 Закона РФ от 18 октября 1991 г. № 1759-1 «О дорожных фондах в Российской Федерации».

17.3. Унификация налоговых систем

Глобализация современной экономики, расширение международных хозяйственных связей, участие в многосторонних операциях все большего числа стран приводят к необходимости постоянного внесения изменений в налоговые системы государств.

Различия налоговых систем государств влияют на внешнюю конкурентоспособность любой страны, в том числе и России. Если исключить объективные факторы (например, географический), то показатель внешней конкурентоспособности страны определяется способностью ее хозяйственного комплекса производить поступающие в международный оборот товары и услуги (при условии соответствующего их качества и соответствия общепринятым стандартам) с меньшими издержками, чем другие страны.

На стоимость всех факторов производства оказывает влияние и налоговая политика — при этом тем большее, чем больше величина налогового бремени в стране. Изменяя свою налоговую политику и размеры налоговых ставок, страны конкурируют между собой в борьбе за место производимых ими товаров (работ, услуг) на мировом рынке. Очевидно, что при прочих равных условиях страна с меньшим налоговым бременем получает преимущество, поскольку ее товаропроизводители могут поставлять свою продукцию на мировой рынок по более низким ценам, чем конкуренты.

По многим видам товаров и услуг конкуренция на мировых рынках настолько усилилась, что простого понижения налоговых ставок уже недостаточно, и страны-экспортеры начинают применять практику так называемого негативного налогообложения (в форме выплаты целевых экспортных субсидий) и прямого поощрения экспорта капитала, способствующего закреплению своих производителей на важнейших мировых товарных рынках.

Положение России в этом смысле в высшей степени невыгодное — низкое качество товаров и высокие налоговые ставки. Проблема осложняется также возникающим при совершении международных сделок двойным налогообложением. Экономическая нецелесообразность двойного налогообложения в современных условиях совершенно очевидна:

оно препятствует движению капиталов из одной страны в другую, что не соответствует общим тенденциям глобализации международных экономических отношений. В результате капиталы вливаются в те страны, где при прочих равных условиях условия налогообложения оптимальны.

Главной задачей унификации налоговых систем является координация налоговой политики всех государств, сближение принципов и методов налогообложения, установление одинаковых налоговых ставок, т.е. придание налоговым системам единообразия, а в идеале — создание идентичных налоговых систем.

Целью унификации налоговых систем в свете глобализации мировой экономики является создание единого рынка со здоровой конкуренцией, без предоставления преимуществ каким-либо отдельным участникам международного хозяйственного оборота, со всеми характеристиками, присущими развитым рыночным системам, включая справедливое распределение фискального бремени между государствами и налогоплательщиками разных стран.

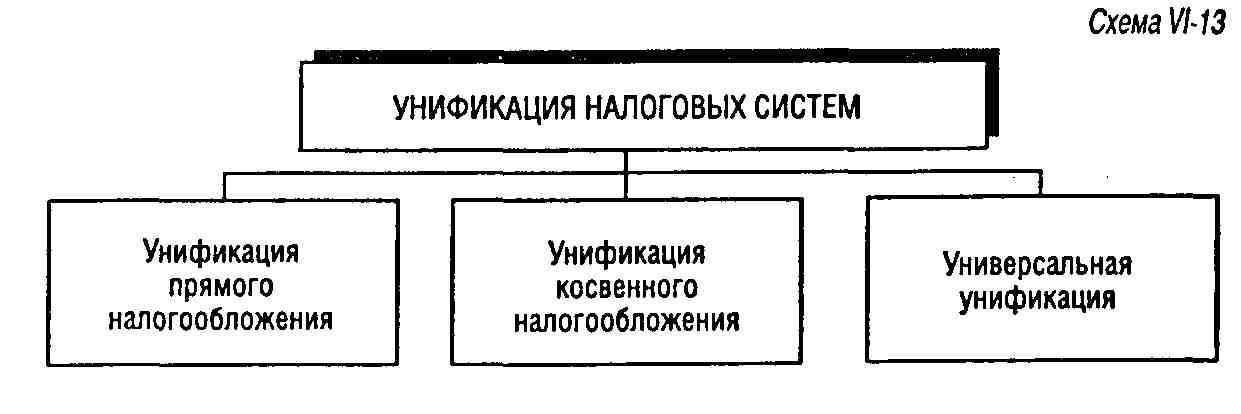

Основными направлениями унификации являются: унификация налоговых систем в отношении косвенных налогов; унификация в отношении прямых налогов, а также универсальная унификация налоговых систем (схема VI-13).

Унификация косвенного налогообложения. Наиболее ярким примером унификации налоговых систем является пример Европейского Союза, в рамках которого ведется интенсивная работа по гармонизации налогового законодательства. В первую очередь, конечно, необходимо отметить создание Таможенного союза, а также принятие и исполнение Шестой директивы Совета от 17 мая 1977 г. об унификации законов государств-членов в отношении налогов с оборота — единая система налога на добавленную стоимость: единообразная база исчисления налога (77/338/ЕС), к которой многочисленными последующими директивами приняты изменения и дополнения.

Унификация прямого налогообложения. В первую очередь задачу унификации прямого налогообложения выполняют соглашения об устранении двойного налогообложения, основой которых является Типовая конвенция Организации экономического сотрудничества и развития (ОЭСР) об устранении двойного налогообложения 1977 года (с изменениями, внесенными в 1992 году). Этот документ, являясь основой большинства действующих двусторонних соглашений об устранении двойного налогообложения, способствует постепенной унификации подходов государств с различными правовыми системами к урегулированию вопросов налогообложения, придавая единообразие международным договорам. Перспективной целью ОЭСР является заключение единого договора об избежании двойного налогообложения между странами-участницами, однако до окончательного решения этого вопроса еще далеко. Кроме того, ОЭСР — это «клуб богатых», участниками этой организации являются наиболее экономически развитые государства, поэтому деятельность этой организации охватывает лишь небольшое число стран-участниц—29.

Россия, не являясь членом этой организации, при заключении двусторонних соглашений использует Модель ОЭСР, внося таким образом свой вклад вдело унификации налоговых систем.

На уровне Европейского Союза установлен средний уровень налога на корпорации в пределах 30—40%, хотя национальные ставки могут значительно различаться. Интересным способом унификации налогообложения является применение специального статуса европейской компании, который присваивается организациям, ведущим предпринимательскую деятельность одновременно в нескольких странах. Этот статус дает компаниям право на определенные налоговые льготы во всех странах ЕС.

Универсальная унификация налоговых систем. На достижение этой цели направлен проект Основ мирового налогового кодекса, подготовленный Уордом М. Хасси и Дональдом С. Любиком, участниками Международной налоговой программы Гарвардского университета 1993 года. Идея создания ОМНК родилась в связи с потребностями развивающихся стран и стран, осуществляющих переход к рыночной экономике, в определенной модели законодательства, которая позволит создать эффективную налоговую систему, учитывающую отличия этих стран от экономически развитых капиталистических государств. В Основах содержится 591 статья (с комментариями). Статьи объединены в пять разделов: «Подоходный налог», «Налог на добавленную стоимость», «Акцизы», «Налоги на имущество». «Налоговая администрация». Одной из основных задач унификации авторы проекта считают создание единой базы всех налоговых законов для того, чтобы потребности в налоговых поступлениях могли быть оценены с единой точки зрения, а также для обеспечения доступа к этой базе всех налогоплательщиков и работников налоговых органов. Наилучшим способом решения такой задачи авторы считают создание одного закона, к которому в соответствии с национальными особенностями принимаются поправки, что позволит определять содержание закона в любой момент, обращаясь лишь к одному источнику.

Большая работа в настоящее время ведется также в направлении всеобщей унификации общих принципов и условий налогообложения с целью борьбы с недобросовестной налоговой конкуренцией стран. Выражается такая конкуренция, как правило, в следующем.

• В стране либо вообще не устанавливается налог на определенный объект налогообложения (например, доход), либо ставка такого налога номинальна.

• Лица. определенным образом связанные с этим государством (например, компании-резиденты по признаку местонахождения руководящего органа), получают дополнительные протекционистские льготы.

• Для получения льгот требуется лишь формальное, а не реальное экономическое присутствие компании в стране.

• Напогооблагаемый доход исчисляется в соответствии с принципами, отличными от международно признанных.

• Устанавливаются определенные ограничения на обмен информацией (повышенные требования к банковской тайне и т.п.).

Налоги, взимаемые таким образом, являются искажающими, т.е., воздействуя на участников хозяйственного оборота, они побуждают их принимать решения, отличающиеся по своей эффективности от решений, принятых при прочих равных условиях. Взимание таких налогов характерно в первую очередь для оффшорных зон, однако есть подобные налоговые режимы и в неоффшорных юрисдикциях (Бельгия, Франция, Испания, Португалия и др.).

В настоящее время прилагаются огромные усилия экономического, политического и правового характера, направленные на устранение недобросовестной конкуренции путем унификации условий налогообложения, пока еще не получившие формального закрепления.

Контрольные тесты

Выберите правильный или наиболее полный ответ.

1. В территориальных налогах иностранным элементом может быть:

а) только объект налогообложения;

б) только субъект налогообложения;

в) только предмет налогообложения.

2. Международное налоговое право объединяет нормы:

а) внутригосударственного и международного права;

б) различных отраслей международного права;

в) различных подотраслей международного права.

3. Коллизионные нормы международного налогового права содержатся:

а) в национальном налоговом законодательстве;

б) в национальном налоговом законодательстве и в международных налоговых соглашениях;

в) в международных налоговых соглашениях.

4. Международное налоговое соглашение вступает в силу для Российской Федерации:

а) с момента вступления в силу закона о ратификации соглашения;

б) с момента обмена ратификационными грамотами;

в) в порядке и в сроки, предусмотренном соглашением.

5. Если международное налоговое соглашение противоречит Конституции РФ, применению подлежит:

а) Конституция РФ;

б) международное соглашение.

6. Принцип «lex specialis» в международном налоговом праве означает, что:

а) позднее принятый национальный налоговый закон имеет большую юридическую силу, чем международный договор;

б) международное налоговое соглашение имеет большую юридическую силу по сравнению с позднее принятым национальным налоговым законом.

7. Заключение международного договора:

а) ограничивает конституционные права законодательной власти договаривающегося государства;

б)не ограничивает таких прав.

8. Налоговая юрисдикция государства в отношении резидентов действует:

а) только в пределах территории государства;

б) как в пределах территории государства, так и за пределами его территории.

9. Доходы, получаемые в одном государстве резидентом другого государства, подлежат налогообложению в первом государстве в случае, если они:

а) получены из источников в первом государстве;

б) получены через расположенное в первом государстве постоянное представительство;

в) в обоих случаях.

10. Формальные требования (например, регистрация):

а) имеют значение для возникновения постоянного представительства;

б) не имеют такого значения.

11. Постоянное представительство иностранного лица в России возникает при условии:

а) существования места деятельности этого лица в России;

б) постоянства деятельности в России;

в) осуществления через постоянное место предпринимательской деятельности;

г) при соблюдение условий б) и в);

д) при соблюдении условий а), б) и в).

12. Строительная площадка образует постоянное представительство:

а) с момента начала работ (при отсутствии соглашения);

б) по истечении 12 месяцев с момента начала работ;

в) в зависимости отлоложений международного соглашения;

г) в случаях а) и в).

13. Если иностранное юридическое лицо действует в другом государстве через брокера, комиссионера или другого независимого агента, это лицо рассматривается как:

а) имеющее постоянное представительство в этом другом государстве;

б) не имеющее постоянного представительства.

14. Лицо является зависимым агентом другого лица:

а) если оно не является агентом с независимым статусом;

б) действует от имени и в интересах принципала;

в) имеет и обычно использует полномочия на заключение контрактов от имени принципала;

г) если одновременно выполняются условия а), б) и в).

15. Постоянное представительство иностранного лица в другом государстве не возникает в случае осуществления этим лицом деятельности:

а) подготовительного характера;

б) вспомогательного характера;

в) в обоих случаях.

16. По общему правилу прибыль постоянного представительства определяется:

а) прямым методом;

б) косвенным методом;

в) любым методом по усмотрению налогоплательщика.

Список рекомендуемой литературы

1. Богуславский М.М. Международное экономическое право.— М., 1986.

2. Веральский М. Проблемы международного финансового права/УСовет-ское государство и право.—1967.— № 1.

3. Загряцков М. Проблема двойного обложения в послевоенной литературе// Вестник финансов.— 1929.— № 7.

4. Запольский С.В. Налогообложение как предмет правового регулирования. Проблемы совершенствования советского законодательства/Яру-ды ВНИИСЗ- М., 1987— № 38.

5. Кашин В.А. Международные налоговые соглашения.— М., 1983.

6. Кашин В.А. Налоги в международных экономических отношениях// Финансовая газета.—1993.— № 32—33.

7. Кашин В.А. Налоговые соглашения России,—М., 1998.

8. Кашин В.А. Методы устранения двойного налогообложения и их значение для защиты интересов РоссииУУФинансы.— 1997.— № 5.

9. КозыринАЛ. Налоговое право зарубежных стран.— М., 1993.

10. ЛисовскийВ.И. Международное финансовое право.—М., 1964.

11. Лисовский В.И. Международное торговое и финансовое право.— М., 1974.

12. Лисовский В.И. Правовое регулирование международных экономических отношений.—М., 1984.

13. Лукашук И.И. Нормы международного права в правовой системе России.—М., 1997.

14. Макс Ф., Чане К. Концепция постоянного представительства согласно Инструкции ГНС РФ № 34 и международным принципам налогообложе-нияУУНалоговый вестник.— 1996.— № 7.

15. Международные валютно-кредитные и финансовые отношения.— М., 1994.

16. Мюллерсон Р.А. Соотношение международного и национального права.—М,, 1982.

17. Надь Т. Проблемы международного финансового праваУ/Советское государство и право.— 1967.— № 1.

18. Назаренко А.Т. О нормах правового регулирования международных финансовых отношений. Вопросы советского финансового права.— М., 1971.

19. Налоги в иностранных государствах.—М., 1926.

20. Налоговое бремя в СССР и иностранных государствах (очерки теории и методологии вопроса)/Составитель П.П. Гензель.— М., 1928.

21. Нешагаева Т.Н. К вопросу о правовых системах, регулирующих международные отношения/УРоссийский ежегодник международного права 1993—1994 годы.— СПб. 1995.

22. Падейский Н. Проблема обложения в международных торговых догово-рахУУВестник финансов.— 1927.— № 12.

23. Падейский Н. Проблема двойного обложения и интересы советских хозорганов, действующих за границей/УВопросы торговли.—1929.— №9—10.

24. Падейский Н. Двойное обложение как международная финансово-правовая проблема/УВестник финансов.—1929.—Ме 11, Ма 11—12.

25. Пебро М. Международные экономические, валютные и финансовые отношения.—М.,1994.

26. Ровинский Е.А. Международные финансовые отношения и их правовое ^ регулированиеУУСоветское государство и право.— 1965.— № 2.

27. Ровинский ЕА. К вопросу о предмете международного финансового праваУУВопросы советского финансового права.— М., 1967.

28. Ровинский Е.А., ЧерепахинА.М. Международное регулирование двойного налогообложенияУУСоветское государство и право.—1975.— № 6.

29. Тункин Г.И. Теория международного права,— М., 1994.