20.1. Развитие форм налогового контроля

Многовековой практикой налогообложения выработаны различные формы и методы контроля за сбором налогов, соблюдением налогового законодательства. Развитие и смена этих форм предопределялись развитием экономических и правовых институтов. Сбор налогов вначале осуществлялся многими правителями лично. В древнерусских княжествах пополнение казны происходило с помощью взимания дани, которая была, по существу, одним из первых прямых налогов. Дань обычно взималась «полюдьем» при объезде подвластных территорий князем или княжеской дружиной.

Однако личное участие правителя в сборе налогов, во-первых, отвлекало его от других государственных дел и, во-вторых, было небезопасным: так, неумеренность в сборе дани с древлян привела к смерти князя Игоря. В Законах Хаммурапи (Древний Вавилон, XVIII в. до н.э.) и Законах Ману (Древнеиндийское государство, II в. до н.э.) можно найти упоминание о том, что функции сбора налогов поручаются специально назначаемым органам или чиновникам.

Первоначально эти органы не были упорядоченной системой, сборщики налогов имели различный статус и полномочия, назначались произвольно, часто сочетали выполнение налоговых функций с иными государственными или общественными обязанностями. В отсутствие постоянных финансовых учреждений взимание налоговых платежей не имело регулярного характера, а проводилось по личному поручению правителя.

Во многих государствах сбор всех или некоторых видов налогов поручался органам местного самоуправления. Например, Законы Ману предусматривали возложение обязанностей по сбору натуральных податей на деревенских старост1.

В Римской империи взиманием налогов занимались общины, причем магистраты и члены общинных советов лично отвечали за поступление налоговых платежей в казну2.

Золотая Орда собирала дань с подвластных земель сначала с помощью уполномоченных хана — баскаков, впоследствии поручила это местным органам власти: так, русские удельные князья собирали дань на своей территории, а затем передавали ее великому князю для отправления в Орду.

Функции сбора подати иногда выполнялись даже священнослужителями: первосвященник древнееврейского храмового государства уплачивал требуемую сумму в пользу Римской империи, которую затем взимал с отдельных налогоплательщиков3.

Другим и значительно более

распространенным способом взимания налоговых платежей на ранних этапах

развития большинства государств было использование откупщиков. В римских

провинциях государство отдавало на откуп взимание пошлин и косвенных налогов,

требуя взамен уплаты определенной суммы. В Византийской империи сборщики

налогов назначались на определенное время, в течение которого им отдавались

на откуп налоговые поступления какого-либо округа4. Во Франкском

государстве в середине первого тысячелетия нашей эры сбором отдельных налогов

занимались откупщики, которые брали на себя обязательство доставлять королю

определенные суммы денег и отвечали за это своим имуществом5.

2 Баатц Д. Итак, отдавайте кесарево кесарю. Налоги в Римской империи. В сб.: Все начиналось с десятины: этот многоликий налоговый мир.— М.: Прогресс, 1992.— С. 86.

3 Брингман К. Налоги и иноземное господство. Иудея во времена Христа. В сб.: Все начиналось с десятины: этот многоликий налоговый мир.— М.: Прогресс, 1992.— С. 100.

4 ШрайнерП. Централизованная власть и налоговый ад. Налоговое бремя в Византийской империи. В сб.: Все начиналось с десятины: этот многоликий налоговый мир.— М.: Прогресс, 1992— С. 119.

5 Орт Э. О королевской казне и земельном кадастре. Развитие налогов во Франкском государстве. В сб.: Все начиналось с десятины: этот многоликий налоговый мир.—М.: Прогресс, 1992.—С. 129.

Налоги в средневековых государствах-городах часто взимались тоже с помощью откупщиков. Во Флоренции XIV века, например, сбор налога с продаж и городских сборов поручался тем, кто предлагал казне наибольшую цену. Эту сумму откупщик немедленно уплачивал в виде своеобразной арендной платы, в результате чего приобретал возможность получить прибыль — разницу между оценочной стоимостью налога и реальной величиной налоговых поступлений1. В странах континентальной Европы такой способ сбора налоговых платежей был господствующим вплоть до середины XVIII века.

Использование для пополнения казны органов местного самоуправления и откупщиков характерно для многих государств в период их становления, развития, укрепления центральной власти. В отсутствие развитой системы государственных органов и отлаженного механизма их взаимодействия такой способ взимания налоговых платежей зачастую был единственно возможным. Государство при этом экономило огромные средства, избавляясь от расходов на содержание собственных чиновников, и гарантировало себе поступление твердой, платившейся вперед суммы налогов. Кроме того, основанное на личной заинтересованности откупщиков их использование было во многих случаях гораздо эффективнее, нежели работа государственного аппарата.

Но, конечно, оба изложенных способа имели и множество недостатков. Общинные органы в Римской империи, игравшие большую роль в определении размеров налогов и их взимании, полностью подчинялись местной правящей верхушке, которая пыталась переложить налоговое бремя на низшие слои населения, и государство не всегда могло это вовремя обнаружить и этому воспрепятствовать. Злоупотребления местных чиновников нередко оставались безнаказанными и вследствие сословной солидарности2.

Деятельность же откупщиков была во

все времена еще более бесконтрольна со стороны государства. Результатом

ее были коррупция и злоупотребление властью. Стремясь извлечь максимальную

прибыль, откупщики использовали все возможности, законные и незаконные,

чтобы собрать налоги с населения. «Главные откупщики, просто откупщики

и подчинявшийся им персонал — все они стремились не остаться внакладе,

и не составляет труда представить себе, как безжалостно и произвольно на

практике взимали налоги»3.

Злоупотреблениям откупщиков в немалой степени способствовало и отсутствие

в те времена должного учета налогоплательщиков и точного порядка расчета

их налоговых обязательств.

2 Баатц Д. Указ. соч.— С. 88.

3 Брингман К. Указ. соч.— С. 97.

Средневековый автор называет откупщиков «грабителями, не заслуживающими наименования сборщиков налогов»1. Неудивительно, что откупщики и их помощники нередко становились жертвами народных восстаний2. Результатом деятельности откупщиков было разорение населения непосильным налоговым бременем, бунты, массовый уход крестьян в сопредельные территории.

Все это, разумеется, совершенно не отвечало интересам публичной власти, поэтому практически в каждом государстве существовали специальные государственные органы или чиновники, функции которых были аналогичны функциям современных налоговых органов: контроль за сбором налогов откупщиками и должностными лицами на местах, взимание отдельных налогов, исчисление сумм платежей применительно к каждому налогоплательщику или группам налогоплательщиков и т.д. Так, одним из важнейших элементов реформ императора Октавиана Августа в I в. н.э. было создание особых финансовых учреждений в провинциях, которые осуществляли контроль за определением суммы налогов и их взиманием откупщиками3.

В древнерусских княжествах косвенные налоги (сборы за право торговли, за перевоз через реку и т.п.) собирались специально назначенными чиновниками — осьменниками, таможенниками, мытниками, пош-линникамиидр.

К XIV веку складывается система кормлений: как вознаграждение за хорошую службу княжеские слуги получали права на управление той или иной территорией. Первоначально эти права сводились к сбору доходов и судопроизводству от имени князя. Доходы и пошлины собирались холопами, пошлинниками, тиунами, назначенными кормленщиком. Содержание кормленщика и всех его чиновников возлагалось на население соответствующей территории.

С конца XIV в. произвол наместников,

вызывавший недовольство населения, ограничивается уставными грамотами.

Наместники получают указания, как и с кого собирать доходы, а населению

предоставляется право челобитья, т.е. обжалования злоупотреблений кормленщиков.

2 См.: Штюршер М. Голодная казна — слабое государство. Европейский Апс1еп Ред!гпе. В сб.: Все начиналось с десятины: этот многоликий налоговый мир.— М.: Прогресс, 1992—С. 267.

3 Баатц Д. Указ. соч.— С. 83.

Сборы постепенно утрачивают характер личных доходов наместника и становятся государственным налогом1.

Объединение русских земель к концу XV века не повлекло создания единой и стройной системы управления государственными финансами. Большинство прямых налогов собирал Приказ большого прихода, но наряду с ним существовали и приказы, специализировавшиеся на сборе определенных видов налогов, а также местные приказы, которые собирали налоги с подведомственных им территорий, причем территории делились не только по географическим, но и по иным основаниям.

Столь сложная и запутанная система органов, занимавшихся сбором налогов, была несколько упорядочена в 1655 году путем создания Счетного приказа, а затем реформой 1679—1681 годов, когда во главе финансовых учреждений Российского государства был поставлен Приказ Большой казны.

В начале XVIII века налоговые органы были децентрализованы, и губернские учреждения получили значительные полномочия по сбору налогов. Петр I, по инициативе которого произошла эта реорганизация, считал, что такое устройство прекратит дробление губернских податных учреждений и облегчит личное наблюдение его доверенных лиц за взиманием налоговых платежей2.

Однако уже в 1719 году утвержден регламент Камер-коллегии, обязанности которой состояли в «надзирании и правлении над окладными и неокладными приходами», поэтому именно этот государственный орган можно считать прообразом Министерства Российской Федерации по налогам и сборам.

Но наряду с чисто налоговыми функциями

Камер-коллегия выполняла и иные задачи, как связанные, так и не связанные

со взиманием налогов: составление переписных книг, сбор сведений по вопросам

земледелия, состояния и строительства дорог и т.д. К тому же очень скоро

сбор ряда налогов перешел в компетенцию других ведомств, например: монетной

и горной регалии — к Берг-коллегии, а подушной подати — к Военной коллегии.

В последние годы существования Камер-коллегия все более теряла свое значение

общегосударственного налогового органа, и в конце концов превратилась в

контору по винному откупу.

2 М. Буланжв. Служба государственной важности//Калоговый вестник.— 1995.— №1.—С.26.

В 1780 году учреждена экспедиция о государственных доходах, которая, однако, никогда не имела значения самостоятельного ведомства, а подчинялась канцелярии генерал-прокурора. В 1802 году создано Министерство финансов, структурным подразделением которого с 1811 года стал Департамент податей и сборов, взимавший прямые и косвенные налоги с населения, а с 1833 года, кроме того, занимавшийся и проведением переписей податного населения.

Вопросы налогообложения решались на местах казенными палатами, которые подчинялись Министерству финансов; с 1885 года в их штате появились должности податных инспекторов. Функции податных инспекторов заключались в контроле за правильным взиманием налогов на своих участках и в руководстве деятельностью уездных податных присутствий. Несмотря на то что в России в 1902 году было уже 500 таких присутствий, назначение на должность и распределение по губерниям выполнял лично министр финансов.

В 1918 году Декретом СНК финансовые органы царской России были упразднены, а сбор налогов передан в ведение создаваемых финансовых отделов губернских и уездных исполкомов. В 1921 году в составе Наркомфина образуется управление налогами и государственными доходами. При этом должности податных инспекторов при уездных финансовых отделах были упразднены, а контроль за взиманием налогов поручен финансовым инспекторам, переданным в подчинение губернским финансовым отделам.

В ходе реформы 1930 года в системе районных и городских финансовых отделов создаются налоговые инспекции, переименованные в 1959 году в управления, отделы и инспекции государственных доходов. Основная работа по обеспечению доходов бюджета и контролю за поступлением налогов выполнялась городскими и районными инспекциями, которые являлись подразделениями финансовых отделов соответствующих исполкомов. В штатах инспекций состояли экономисты, которые изыскивали дополнительные источники доходов, вели учет налогоплательщиков, разрабатывали предложения по повышению собираемости налогов и иных доходов бюджета.

С переходом России к рыночной экономике возникла необходимость реорганизации органов, занимающихся сбором налогов, и в 1990 году была образована Главная государственная налоговая инспекция Минфина СССР, а в 1991 году — Государственная налоговая служба—отдельный и не зависимый от Минфина России орган исполнительной власти федерального уровня. В 1998 году Госналогслужба России переименована в Министерство Российской Федерации по налогам и сборам (МНС России).

Как видим, история российских налоговых органов в целом следует тенденциям, наблюдаемым в мировой истории. Между тем необходимо отметить, что в государствах, существовавших на территории России — от Киевской Руси до Российской империи, откупщики и органы самоуправления все же в значительно меньшей степени, нежели в странах Западной Европы, заменяли собой государственные финансовые учреждения.

Другой особенностью развития налоговых органов в России является их постепенное обособление в качестве специализированных органов, функцией которых является контроль за взиманием налоговых платежей. Сначала такой контроль и собственно сбор налогов осуществлялись органами, на которые были возложены и иные, не связанные с налоговыми отношениями, задачи. Потом налоговые органы существовали в системе финансовых учреждений, ведавших как доходами, так и расходами бюджета. Наконец, уже в наше время, произошло разделение налогового и финансового ведомств, которые сейчас существуют в виде самостоятельных органов исполнительной власти.

20.2. Правовая база деятельности налоговых органов

Налоговые органы — это система государственных инспекционных органов, осуществляющих контроль за соблюдением законодательства о налогах и сборах1.

Предмет контроля налоговых органов:

• правильность исчисления налогов;

• полнота уплаты налогов;

• своевременность уплаты налогов.

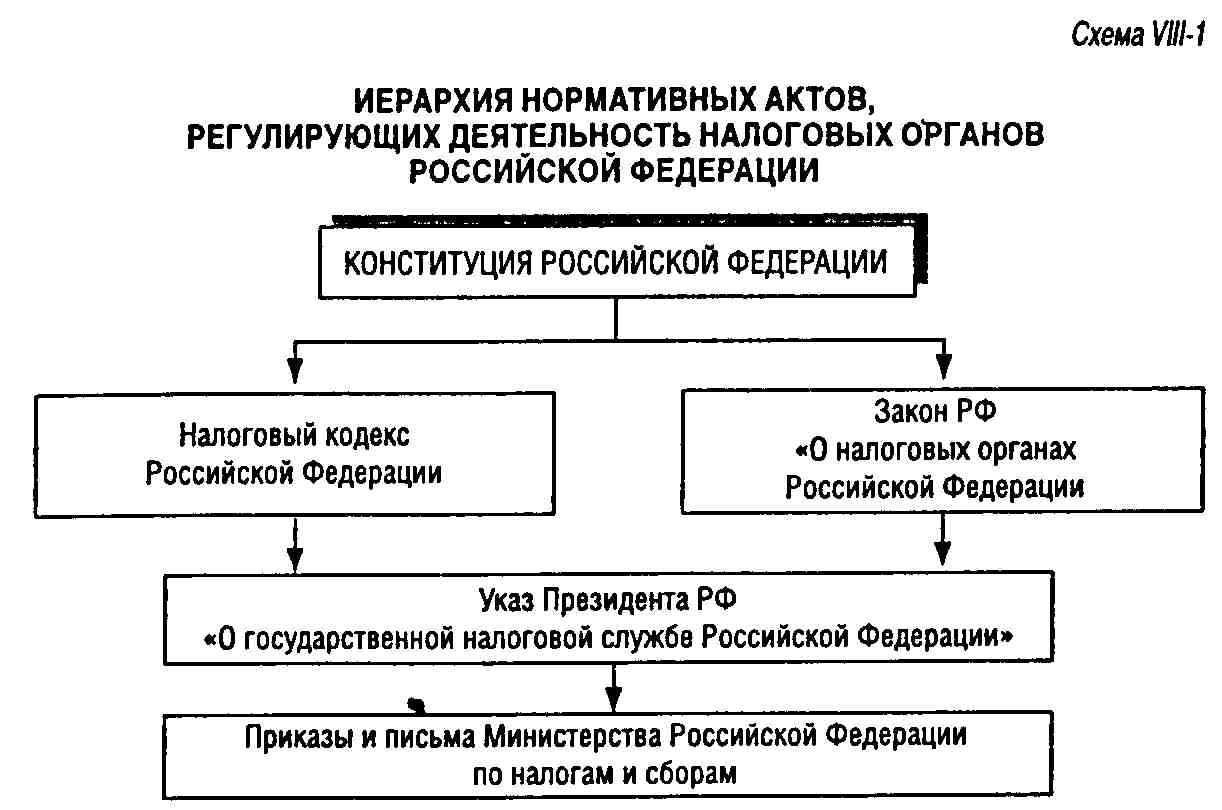

Деятельность налоговых органов как участников налоговых правоотношений регулируется многочисленными нормативными актами (схема VIII-1), основными среди которых можно назвать следующие.

Конституция Российской Федерации.

Конституция РФ является актом высшей юридической силы и потому ее положения

обязательны к исполнению всеми государственными органами и должностными

лицами.

Деятельность налоговых органов должна соответствовать конституционным нормам, в том числе и тем из них, которые прямо налоговые отношения не регулируют. Например, Конституционный Суд Российской Федерации в своем Постановлении от 17 декабря 1996 г. № 20-П1 признал неконституционным взыскание налоговыми органами сумм штрафов с налогоплательщиков во внесудебном порядке. Вывод Суда был основан на ст. 35 Конституции РФ, согласно которой право частной собственности охраняется законом и никто не может быть лишен своего имущества иначе как по решению суда.

Налоговый кодекс Российской Федерации. НК РФ, часть первая которого вступила в силу с 1 января 1999 г., содержит нормы, устанавливающие основные права и обязанности налоговых органов и их должностных лиц. НК РФ закрепляет формы и методы налогового контроля, детально его регламентирует: устанавливает порядок проведения налоговых проверок, оформления их результатов, производства по делу о налоговом правонарушении и др. (гл. 14 НК РФ).

Закон РФ от 21 марта 1991 г. № 943-1

«О налоговых органах Российской Федерации»2.

Этот Закон является единственным актом законодательства, специально посвященным

регулированию различных аспектов деятельности налоговых органов. Наряду

с общими принципами и задачами Закон перечисляет права и обязанности налоговых

органов, а также предусматривает социальные и имущественные гарантии их

работникам. Следует, однако, иметь в виду, что отдельные нормы данного

Закона, не соответствующие НК РФ — основному акту налогового законодательства,

применению не подлежат.

2 Ведомости Съезда народных депутатов РСФСР и Верховного Совета РСФСР.— 1991.— № 15.— Ст. 492 (с изменениями и дополнениями).

Указ Президента РФ от 31 декабря 1991 г. № 340 «О государственной налоговой службе Российской Федерации»1. Данным Указом утверждены Положение о Государственной налоговой службе Российской Федерации, Гарантии правовой и социальной защиты работников Государственной налоговой службы Российской Федерации и Положение о классных чинах работников Государственной налоговой службы Российской Федерации.

Приказы и письма Министерства Российской Федерации по налогам и сборам. Отдельные вопросы деятельности налоговых органов регулируются подзаконными актами. Среди них прежде всего назовем акты МНС России (ранее — Госналогслужба России). Они конкретизируют и разъясняют положения НК РФ и налоговых законов. Так, приказом МНС России от 31 марта 1999 г. № ГБ-3-16/662 утверждена Инструкция «О порядке составления акта выездной налоговой проверки и вынесения решения по результатам рассмотрения ее материалов», а приказом МНС России от 5 мая 1999 г. № ГБ-3-15/120 — Положение об информировании налогоплательщиков по вопросам налогов и сборов3.

20.3. Организация деятельности налоговых органов

Во всех современных государствах контроль

за уплатой налогов находится в компетенции специальных государственных

органов — налоговых служб, организационные структуры которых существенно

различны. В большинстве стран налоговые ведомства включены в состав министерств

финансов и имеют иерархическое строение по территориально-административному

признаку. Например, в Великобритании существует 600 налоговых районов в

15 налоговых округах, а в США центральному аппарату Службы внутренних доходов

подчинены 7 региональных и 58 окружных налоговых управлений4.

2 Российская газета, 17 мая 1999 г.

3 Российская газета (Ведомственное приложение), 14 августа 1999 г.

4 Налоги и налогообложение/Под ред. И.Г. Русаковой, В.А. Кашина.— М.: Финансы, ЮНИТИ. — 1998. — С. 33—34.

В некоторых странах приняты иные методы организации работы налоговых органов. В Дании, например, существует принцип закрепления за каждым предприятием группы работников налоговой службы. Такая группа курирует предприятие от возникновения до ликвидации. Группа решает все, что связано с налогообложением предприятия,— от проверки до взыскания платежей. Существуют группы поддержки, в которых работают самые опытные специалисты налоговой службы. Эти подразделения используются для решения сложных вопросов налогообложения и могут быть приданы любой группе, непосредственно работающей с налогоплательщиком1.

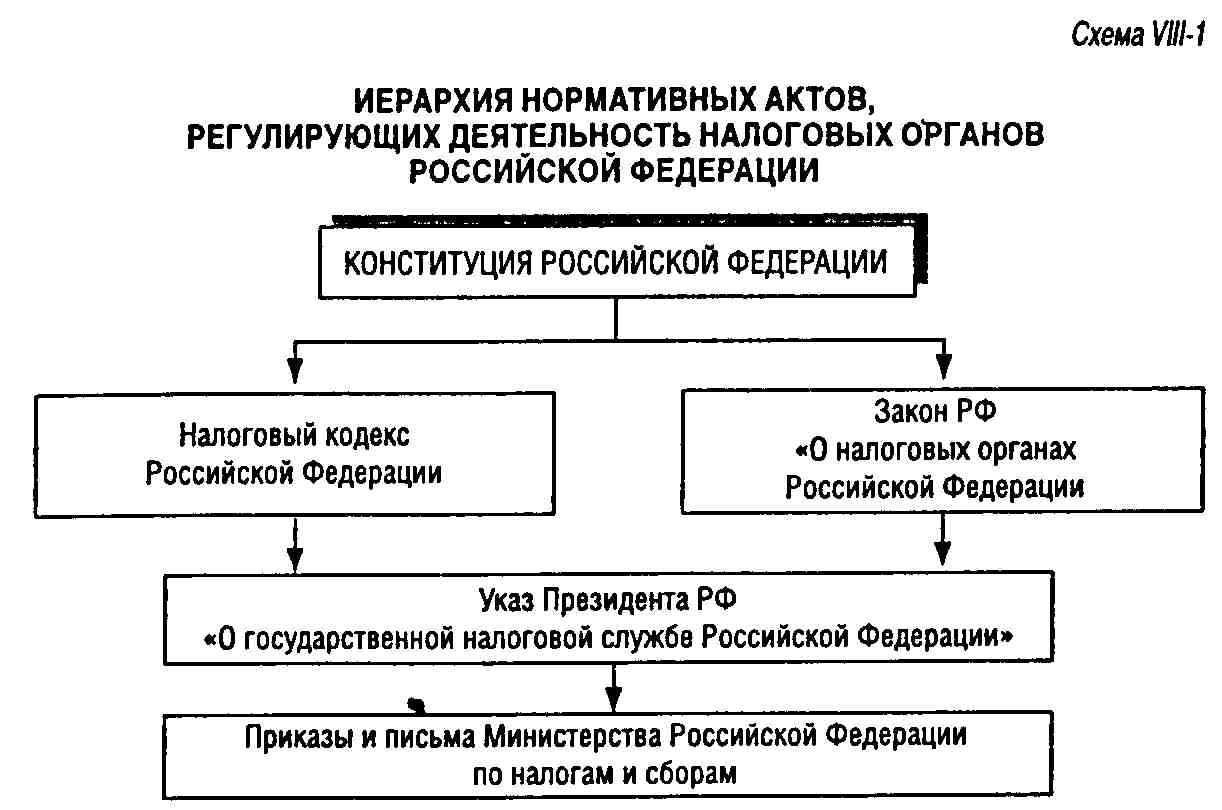

В России налоговые органы с 1991 года представляют собой единую централизованную систему, отделены от финансовых органов и имеют собственную структуру (схема VIII-2), в которую входят:

• федеральный орган исполнительной власти — Министерство Российской Федерации по налогам и сборам. МНС России подчинено Президенту РФ, Правительству РФ и возглавляется министром, назначаемым Президентом РФ;

• управления МНС России по субъектам Федерации и межрегиональные инспекции МНС России, непосредственно подчиняющиеся МНС России. Начальники управлений и инспекций этого уровня назначаются министром по налогам и сборам;

• инспекции МНС России по районам, районам в городах, городам без районного деления, а также инспекции МНС России межрайонного уровня с непосредственным подчинением управлениям МНС России в субъектах Федерации. Начальники инспекций данного уровня назначаются начальниками управлений по субъектам Федерации по согласованию с МНС России.

Единство системы налоговых органов обеспечивается тем, что функции контроля за взиманием налогов всех уровней на территории Российской Федерации выполняют органы МНС России. Создание налоговых органов, не входящих в систему МНС России, не допускается. Такое построение системы налоговых органов определено конституционным принципом единства налоговой политики и необходимо для единообразного применения налогового законодательства.

Следует иметь в виду, что ряд полномочий

налоговых органов передан по законодательству государственным внебюджетным

фондам и таможенным органам, которые, как и органы налоговой полиции, налоговыми

органами не являются, действуют строго в пределах своей компетенции,

определенной соответствующими законодательными актами.

Налоговые органы представляют собой независимую систему контроля за соблюдением налогового законодательства. В данном случае независимость понимается прежде всего как независимость от местных органов власти и управления. Она является конкретным проявлением принципа разделения властей, системы «сдержек и противовесов»: праву местных органов власти вводить местные налоги, устанавливать ставки платежей, определять льготы противостоит обязанность налоговых инспекций действовать в строгом соответствии с буквой и духом закона. Налоговые инспекции должны исполнять только те решения и постановления местных органов власти, которые приняты в соответствии с законом и в пределах предоставленных им прав. Местные органы власти и администрация не имеют права изменять или отменять решения налоговых органов, давать им руководящие указания.

Все управления и инспекции МНС России являются юридическими лицами, имеют самостоятельные сметы расходов, текущие счета в учреждениях банков и гербовые печати.

20.4. Функции, права и обязанности налоговых органов

Точное установление функций государственного органа имеет важное юридическое значение: права, предоставленные законодательством этому органу, и обязанности, на него возложенные, могут быть реализованы и должны трактоваться исключительно в рамках его функций и задач так, как они установлены законом.

Функции налоговых органов — центрального, региональных и местных — несколько различаются. Но поскольку главная задача всех звеньев едина — контроль за соблюдением налогового законодательства, налоговым органам всех уровней присущи общие функции:

• учет налогоплательщиков;

• контроль за соблюдением налогового законодательства участниками налоговых правоотношений;

• определение в установленных случаях суммы налогов, подлежащих уплате в бюджет налогоплательщиками;

• ведение оперативно-бухгалтерского учета сумм налогов;

• возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов;

• разъяснительная работа и информирование налогоплательщиков о порядке применения налогового законодательства;

• применение мер ответственности к нарушителям налогового законодательства;

• взыскание недоимок, пеней и штрафов с нарушителей налогового законодательства;

• контроль за соблюдением законодательства о наличном денежном обращении1.

Центральный аппарат МНС России и его управления по субъектам федерации выполняют наряду с перечисленными следующие функции:

• организация, координация и контроль за деятельностью нижестоящих управлений и инспекций;

• аналитическая и статистическая деятельность;

• разработка и издание инструктивных и методических указаний и иных документов по применению налогового законодательства;

• контроль за изданием актов, связанных с налогообложением, выпускаемых федеральными, региональными, местными органами власти и другими организациями;

• участие в выработке налоговой политики, подготовке проектов законодательных актов и международных договоров о налогообложении;

' Налоговые органы осуществляют и иные функции, не связанные с налогообложением. Так, согласно ст. 1 Закона РФ «О налоговых органах Российской Федерации» налоговые органы обладают полномочиями и по контролю за соблюдением валютного законодательства.

• сотрудничество с зарубежными и международными налоговыми организациями.

Для выполнения своих функций налоговые органы наделены соответствующими правами, которые реализуются через права различных должностных лиц этих органов. Для правильного понимания прав налоговых органов необходимо учитывать следующее.

Во-первых, к налоговым органам и их должностным лицам неприменим принцип диспозитивности — основной принцип, в частности, гражданско-правовых отношений: «разрешено все, что не запрещено законом». Наоборот, они должны руководствоваться императивным принципом, присущим административным отношениям: каждое должностное лицо выполняет только то, что прямо разрешено ему законом, т.е. действует в рамках установленной ему компетенции.

Во-вторых, права налоговых органов являются одновременно обязанностью их должностных лиц1. Например, закрепленное в НК РФ право налоговых органов предъявлять иски о взыскании сумм финансовых санкций подразумевает и обязанность налоговых органов предъявлять такие иски для контроля соблюдения налогового законодательства.

Ниже мы подробно остановимся на отдельных, наиболее часто реализуемых в налоговых отношениях полномочиях налоговых органов, разделив эти полномочия на группы, исходя из функций налоговых органов как участников данных правоотношений.

20.4.1. Полномочия по учету налогоплательщиков

Учет налогоплательщиков является непременным

условием выполнения основной функции налоговых органов — контроля за соблюдением

налогового законодательства. Очевидно, что такой контроль невозможен, если

нет хотя бы формальных сведений о налогоплательщике — его наименовании,

организационно-правовой форме, юридическом адресе и фактическом местонахождении,

должностных лицах и т.п. Не случайно в прошлом налоговые органы нередко

выполняли и функции статистического учета, проведения переписей2,

а во Франции, например, и сейчас Государственное налоговое управление обеспечивает

ведение кадастровой документации, оценки и переоценки недвижимого имущества.

2 См.: Бупанже М. Служба государственной важности/УНалоговый вестник.— 1995-№ 1.-С. 25.

Учет налогоплательщиков позволяет получить сведения, необходимые для решения и иных задач: например, сведения об общем числе налогоплательщиков и их налоговых обязательствах дают возможность прогнозирования налоговых платежей, данные о видах хозяйственной деятельности и налогах, которые уплачивают соответствующие предприятия, могут быть использованы при разработке налоговой политики государства, анализе ее эффективности и т.д.

Основные правила, касающиеся учета налогоплательщиков, содержатся в ст. 83—86 НК РФ и Постановлении Правительства РФ от 10 марта 1999 г. № 266 "О порядке ведения единого государственного реестра налогоплательщиков»1.

Налогоплательщики подлежат постановке на учет в налоговых органах по местонахождению организации, местонахождению ее обособленных подразделений, месту жительства физического лица, а также по местонахождению недвижимости и транспортных средств, подлежащих налогообложению.

Важной нормой, обеспечивающей надлежащий налоговый контроль, представляется положение п. 2 ст. 83 НК РФ: организации и индивидуальные предприниматели обязаны встать на учет в качестве налогоплательщиков независимо от того, повлечет их деятельность в дальнейшем обложение теми или иными налогами или нет. Отсутствие этой нормы позволило бы уклоняться от учета тем организациям и предпринимателям, у которых, как они считают, нет налоговых обязательств перед бюджетом, и затруднило бы налоговым органам выявление истинного положения.

При постановке на учет налогоплательщику присваивается идентификационный номер (ИНН) и его вносят в Единый государственный реестр налогоплательщиков.

Порядок и условия присвоения, применения

и изменения идентификационного номера налогоплательщика утверждены приказом

Госналог-службы России от 27 ноября 1998 г. № ГБ-3-12/3092. ИНН представляет

собой десятизначный (для организаций) или двенадцатизначный (для физических

лиц) номер данного налогоплательщика, единый для него на всей территории

Российской Федерации при уплате всех видов налогов и сборов. Этот номер

указывается на всех уведомлениях, направляемых налоговым органом налогоплательщику,

и на всех документах (декларациях, отчетах, заявлениях и др.), которые

представляются налогоплательщиком налоговому органу.

ИНН, присвоенный налогоплательщику, не подлежит изменению, за исключением строго оговоренных случаев (например, при изменении местонахождения и соответственно места постановки на учет). С ликвидацией налогоплательщика ИНН признается недействительным без последующей передачи другому налогоплательщику. Ошибочное присвоение одинаковых ИНН нескольким налогоплательщикам влечет признание недействительными всех, кроме одного, идентификационных номеров.

Единый государственный реестр налогоплательщиков представляет собой систему государственных баз данных учета налогоплательщиков, которые ведутся налоговыми органами на основе поступающей к ним документированной информации.

Реестр содержит перечни налогоплательщиков, налоговых агентов и физических лиц. Документированная информация о них поступает в налоговые органы от различных государственных регистрирующих органов, органов опеки и попечительства, нотариальных органов, других органов и учреждений.

Реестр содержит и иную информацию об объектах учета, поступающую в налоговые органы в соответствии с законодательством Российской Федерации. Изменение данных об объектах учета влечет обновление сведений, содержащихся в реестре. Сведения о налогоплательщиках, снятых с учета, исключаются из реестра и хранятся в архиве.

Для ведения реестра используются средства вычислительной техники. В реестре государственные базы данных формируются по территориальному признаку с последующим автоматизированным объединением их в единый банк данных.

20.4.2. Полномочия по налоговому контролю

Полномочия налоговых органов по налоговому контролю имеют важнейшее значение при решении их главной задачи — контроля за соблюдением налогового законодательства. Следует иметь в виду, что эта задача может быть решена и иными способами, с применением иных полномочий, так как понятие "контроль за соблюдением налогового законодательства» значительно шире, чем понятие «налоговый контроль», формы которого определены в ст. 82 НК РФ. Согласно этой статье налоговый контроль может осуществляться должностными лицами налоговых органов посредством:

• налоговых проверок;

• получения объяснений налогоплательщиков, налоговых агентов и плательщиков сбора;

• проверки данных учета и отчетности;

• осмотра помещений и территорий, используемых для извлечения дохода (прибыли), а также в иных формах, предусмотренных НК РФ.

Основным способом налогового контроля являются налоговые проверки, которые позволяют наиболее полно выявить правильность исполнения налогоплательщиком своих обязанностей. Остальные формы контроля чаще используются в качестве вспомогательных методов выявления налоговых нарушений или в целях сбора доказательств по выводам, которые содержатся в акте проверки.

20.4.2.1. Лица, надлежащие проверке

В соответствии со ст. 87 НК РФ налоговые органы проводят проверку налогоплательщиков, плательщиков сборов и налоговых агентов. Таким образом, круг лиц, подлежащих проверке, ограничен лишь теми организациями и физическими лицами, на которые законом непосредственно возложены обязанности уплаты, удержания и перечисления в бюджет сумм налоговых платежей.

Налоговые органы вправе проводить проверки на всех предприятиях, в учреждениях и организациях независимо от форм собственности, организационно-правовой формы, подчиненности и т.п., в том числе на предприятиях с особым режимом работы. Для проверки последних в налоговых инспекциях создаются режимно-секретные органы или выделяются соответствующие специалисты (группы специалистов). Документы, связанные с уплатой налогов, представляются таким проверяющим в полном объеме, проверка проводится с соблюдением режима секретности.

24.4.2.2. Документы, подлежащие проверке

Согласно п. 1 ст. 82 НК РФ налоговый контроль (и соответственно налоговые проверки как форма такого контроля) проводится должностными лицами налоговых органов в пределах их компетенции. Статья 7 Закона РФ «О налоговых органах Российской Федерации» предусматривает право налоговых органов проводить проверки «денежных документов, бухгалтерских книг, отчетов, планов, смет, деклараций и иных документов, связанных с исчислением и уплатой налогов и других обязательных платежей в бюджет».

Таким образом, предметом налоговой проверки могут быть только документы, связанные с налогообложением. Но исчисление облагаемой базы многих налогов прямо или косвенно связано с различными обстоятельствами хозяйственной деятельности предприятия. Поэтому под «документами, связанными с налогообложением», может пониматься широкий круг документации, прежде всего опосредующей гражданско-правовые отношения налогоплательщика с учредителями и контрагентами,— учредительные документы, договоры, акты сдачи-приемки, накладные, банковские выписки, отчеты исполнителей и т.д.

В качестве гарантии прав налогоплательщиков в ст. 7 Закона РФ «О налоговых органах Российской Федерации» включена оговорка:

из предмета налоговой проверки исключены сведения, составляющие коммерческую тайну, определяемую в порядке, установленном законодательством.

В соответствии со ст. 139 ГК РФ информация составляет коммерческую тайну в случае, если она имеет действительную или потенциальную коммерческую ценность в силу неизвестности ее третьим лицам, к ней нет свободного доступа на законном основании и обладатель информации принимает меры к охране ее конфиденциальности. Как видим, по существу, только налогоплательщик может определить, какие из его документов содержат такую информацию. Поэтому, если налоговому органу отказано в предоставлении тех или иных документов со ссылкой на коммерческую тайну, а он считает такой отказ необоснованным, именно на нем лежит обязанность доказать отсутствие в документах информации, составляющей коммерческую тайну.

Однако в Постановлении Правительства

РФ от 5 декабря 1991 г. № 35 «О перечне сведений, которые не могут составлять

коммерческую тайну»1

указан весьма обширный перечень документов, содержащих информацию, которая

не может составлять коммерческую тайну, в том числе: учредительные документы

и уставы; документы, предоставляющие право заниматься предпринимательской

деятельностью (регистрационные удостоверения, лицензии, патенты); сведения

по установленным формам отчетности о финансово-хозяйственной деятельности

и иные сведения, необходимые для проверки правильности исчисления и уплаты

налогов и других обязательных платежей в бюджет; документы об уплате налогов

и др.

Кроме того, дополнительный перечень сведений, которые не могут составлять коммерческую тайну, предусмотрен этим Постановлением Правительства РФ для государственных и муниципальных предприятий до и в процессе их приватизации.

Указание в приведенном перечне на «сведения... необходимые для проверки правильности исчисления и уплаты налогов и других обязательных платежей в бюджет» не может трактоваться как право налогового органа проверять любые документы, которые он сочтет необходимыми. Как уже говорилось, предмет налоговой проверки ограничен документами, связанными с налогообложением. И хотя круг таких документов широк, он должен определяться не субъективным усмотрением налогового инспектора, а с помощью норм налогового законодательства, что в каждом конкретном случае позволит установить, связан ли документ с налогообложением. Так, в большинстве случаев, как правильно указывают некоторые авторы, не влекут налоговых последствий и соответственно не связаны с налогообложением предварительные договоры, решения органов управления предприятия о коммерческих перспективах, предполагаемой стратегии и тактике предпринимательской деятельности и т.п.1

Перечень сведений, составляющих коммерческую тайну конкретного предприятия, закрепляется приказом его руководителя. Отсутствие такого приказа на момент проверки лишает предприятие возможности ссылаться на коммерческую тайну как на основание отказа представить тот или иной документ.

20.4.2.3. Виды проверок

НК РФ предусматривает два вида налоговых проверок — камеральную и выездную.

Камеральная налоговая проверка

проводится по местонахождению налогового органа на основе налоговых деклараций

и документов, представленных налогоплательщиком и служащих основанием для

исчисления и уплаты налога, а также других документов о деятельности налогоплательщика,

имеющихся у налогового органа (ст. 88 НК РФ).

Предмет камеральной проверки—отчетные и расчетные документы, которые периодически представляются налогоплательщиком в налоговый орган в порядке, установленном законодательством, например ежегодные декларации о доходах физического лица.

Выездная налоговая проверка проводится по местонахождению налогоплательщика. Ее предметом могут быть любые документы, связанные с налогообложением. При необходимости должностные лица налоговых органов, проводящие проверку, могут проводить инвентаризацию имущества налогоплательщика, осмотр (обследование) производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения (ст. 89 НК РФ)1.

20,4.2.4. Парядок назначения, проведения ч оформления результатов налоговая проверки

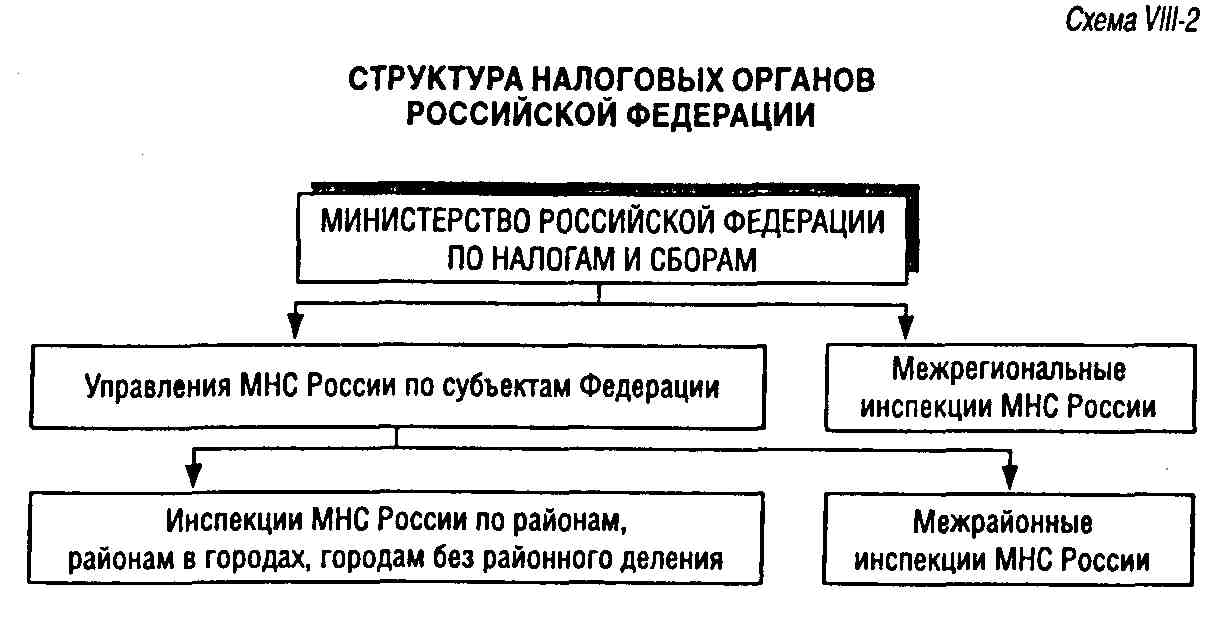

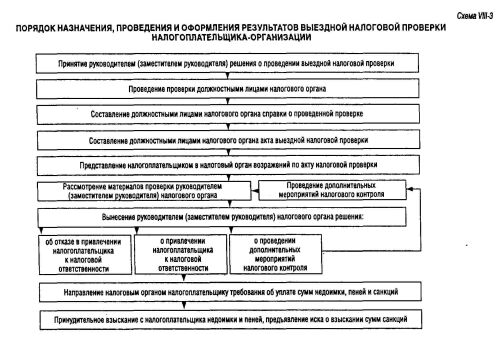

Общие правила назначения, проведения и оформления результатов налоговой проверки установлены НК РФ, а также подзаконными актами — приказом МНС России от 8 октября 1999 г. № АП-3-16/318 «Об утверждении Порядка назначения выездных налоговых проверок»2, Инструкцией МНС России от 31 марта 1999 г. № 52 «О порядке составления акта выездной налоговой проверки и вынесения решения по результатам рассмотрения ее материалов»3, Положением о порядке проведения инвентаризации имущества налогоплательщиков при налоговой проверке, утвержденным приказом Минфина России и МНС России от 10 марта 1999 г. № 20н, ГБ-3-04/394, и др. (схема VIII-З).

Согласно ст. 88 НК РФ камеральные

проверки проводятся должностными лицами налогового органа в соответствии

с их служебными обязанностями без какого-либо специального решения руководителя

налогового органа. Срок проведения камеральной проверки ограничен тремя

месяцами с момента представления налогоплательщиком налоговой декларации

и документов, служащих основанием для исчисления и уплаты налога, если

налоговым законодательством применительно к отдельным налогам не предусмотрены

иные сроки.

2 Российская газета, 29 ноября 1999 г.

3 Российская газета, 20 мая 1999 г.

4 Финансовая газета, июль 1999 г., Мо 25.

Назначение выездных налоговых

проверок, а также права и обязанности налоговых органов при их проведении

регламентируются более детально. Будучи главным инструментом налогового

контроля выездные проверки требуют более широких полномочий должностных

лиц налогового органа и соответственно законодательно установленных гарантий

прав налогоплательщиков.

Выездная налоговая проверка проводится на основании решения руководителя налогового органа или его заместителя.

Решение о назначении выездной налоговой проверки должно содержать: наименование налогового органа; номер решения и дату его вынесения; наименование налогоплательщика (Ф.И.О. индивидуального предпринимателя) и его ИНН; проверяемый период финансово-хозяйственной деятельности налогоплательщика; виды налогов, по которым проводится проверка; Ф.И.О., должности и классные чины проверяющих; подпись лица, вынесшего решение, с указанием его Ф.И.О., должности и классного чина.

НК РФ предусматривает ограничения, связанные со сроками проведения выездной проверки:

• проверкой могут быть охвачены только три календарных года, непосредственно предшествовавших году проведения проверки (ст. 87 НК РФ);

• проверка не может продолжаться более двух месяцев, хотя в исключительных случаях вышестоящим налоговым органом она может быть продлена до трех месяцев (ст. 89 НК РФ).

Кодексом установлено ограничение предмета проверки: запрещается проведение выездных налоговых проверок по одним и тем же налогам за уже проверенный налоговый период (ст. 87 НК РФ)1. Исключением из этого правила являются случаи: а) реорганизации (ликвидации) налогоплательщика и б) проверки вышестоящим налоговым органом в порядке контроля за деятельностью налогового органа, проводившего предыдущую проверку.

Перед началом проверки проверяющие

обязаны предъявить служебные удостоверения и ознакомить налогоплательщика

(должностных лиц организации-налогоплательщика) с решением о назначении

проверки. При отсутствии у проверяющих надлежаще оформленного решения либо

служебных удостоверений налогоплательщик вправе отказать им в представлении

документов и даже в допуске проверяющих в свои рабочие помещения или на

свою территорию.

Специальное правило установлено НК РФ для налогоплательщиков — физических лиц: доступ должностных лиц налоговых органов в жилые помещения против воли проживающих в них лиц возможен только в случаях, предусмотренных федеральным законом или на основании судебного решения (п. 5 ст. 91 НК РФ).

В целях повышения эффективности проведения налоговой проверки законодательством установлены такие важные полномочия должностных лиц налогового органа, как право получения (истребования) документов и осмотра (обследования) помещений. Несмотря на то что ст. 31 НК РФ определяет эти полномочия отдельно от права проведения налоговых проверок, право истребования документов и осмотра помещений может использоваться только в рамках налоговой проверки, как об этом прямо говорится в ст. 92—93 НК РФ.

Лицо, к которому обращено требование о представлении документов для проверки, обязано направить или выдать их налоговому органу в пятидневный срок. Отказ представления документов может повлечь применение мер ответственности, установленных ст. 126 НК РФ, а также выемку документов, процедура которой регламентируется ст. 94 НК РФ.

НК РФ закрепил правила оформления результатов налоговых проверок. Необходимо, однако, иметь в виду, что эти правила относятся только к выездным проверкам. Завершение камеральных проверок законодательство не связывает с принятием ненормативных актов установленной формы. Если в ходе камеральной проверки обнаружены какие-либо ошибки налогоплательщика, налоговый орган уведомляет его об этом и при необходимости направляет требование об уплате доначисленной суммы налога.

По окончании выездной проверки составляется справка о ее проведении, а выявленные нарушения фиксируются в акте налоговой проверки. Последний не является актом государственного органа, поскольку содержит лишь описание фактов хозяйственной деятельности налогоплательщика и выводы работников налоговой инспекции. Поэтому сам по себе акт проверки не создает для проверяемого лица никаких прав или обязанностей и не может рассматриваться как ненормативный акт налогового органа.

Но в процессуальном плане такой акт рассматривается в качестве доказательства по делу: в случае возникновения судебного спора он является одним из основных документов, определяющих наличие или отсутствие обстоятельств, имеющих значение для разрешения спора. Это определено, в частности, ст. 53 АПК РФ, согласно которой обязанность доказывания обстоятельств, послуживших основанием для принятия акта государственного органа, возлагается на этот орган. Именно налоговый орган процессуальное законодательство обязывает обосновывать выводы, изложенные в акте проверки.

Доказательствами могут быть признаны только те документы, которые получены (созданы) с соблюдением установленного порядка. Поэтому для выполнения этой своей функции акт проверки должен содержать все необходимые сведения и быть правильно оформленным.

В вводной части акта выездной налоговой проверки указываются общие сведения о проводимой проверке и проверяемом налогоплательщике, в частности: номер акта проверки; наименование и ИНН проверяемой организации (фамилия, имя и отчество, ИНН индивидуального предпринимателя); место проведения проверки, дата акта проверки (дата подписания акта проверяющими); дата и номер решения налогового органа на проведение выездной налоговой проверки; вопросы проверки;

проверяемый период деятельности налогоплательщика; дата начала и окончания проверки; юридический адрес и адрес фактического местонахождения проверяемой организации (постоянного места жительства индивидуального предпринимателя); сведения о наличии лицензируемых видов деятельности; сведения о фактически осуществляемых налогоплательщиком видах финансово-хозяйственной деятельности и др.

Описательная часть акта проверки содержит изложение выявленных налоговых правонарушений или указание на их отсутствие (что, правда, на практике встречается исключительно редко) и связанных с этими фактами обстоятельств, имеющих значение для принятия правильного решения (постановления) по результатам проверки.

Содержание описательной части акта должно отвечать следующим требованиям.

• Объективность выводов. Акт не должен содержать субъективных предположений проверяющих, не основанных на достаточных доказательствах. Выводы, излагаемые в акте, должны быть результатом объективного и всестороннего изучения документации налогоплательщика и фактических обстоятельств, связанных с налогообложением. Недопустимы случаи, когда проверяющие во время проверки придерживаются «обвинительного уклона», основывают свои выводы лишь на части представленной документации, игнорируют объяснения налогоплательщика и документы, подтверждающие его позицию.

• Полнота изложения. В акте не должно быть простой констатации нарушений без указания конкретных проявлений этих нарушений и нарушенных норм права. Например, отмечая занижение уплаченного налога на прибыль в связи с завышением себестоимости продукции, налоговый орган обязан выявить и отразить в акте, как произошло это завышение. В акте должно содержаться сопоставление сумм налога, фактически уплаченных налогоплательщиком, и сумм, подлежащих уплате на основании данных проверки, и как результат указаны конкретные суммы налогов, недоплаченные в результате каждого из допущенных нарушений.

Проверяющие должны установить и иные обстоятельства, необходимые для принятия правильного решения о доначислении сумм налогов и применения мер ответственности. В частности, должны быть указаны обстоятельства, исключающие применение мер ответственности (например, отсутствие вины), и обстоятельства, смягчающие или отягчающие ответственность за совершение налогового правонарушения.

• Обоснованность выводов. Выводы, содержащиеся в акте проверки, должны подтверждаться ссылками на первичные документы бухгалтерского учета налогоплательщика и на иные документы, которые обосновывают позицию проверяющих. В практике рассмотрения налоговых споров нередки случаи, когда суды отменяют решения налоговых органов, принятые по результатам налоговых проверок, лишь на том основании, что акт проверки не содержит точных ссылок на первичные документы налогоплательщика.

Факты, изложенные в акте проверки, могут подтверждаться ссылками на заключения экспертов, протоколами опроса свидетелей, а также иными документами, составленными при проверке.

• Четкость и доступность изложения. Выявленные нарушения должны быть сгруппированы по видам налогов и периодам деятельности налогоплательщика. Однородные нарушения могут быть изложены в виде таблиц или в иной форме (в виде приложений к акту проверки).

Содержащиеся в акте формулировки должны исключать возможность неоднозначного толкования, изложение должно быть кратким, четким, ясным, последовательным и по возможности доступным для понимания лицами, не имеющими специальных знаний в области бухгалтерского учета.

В итоговой части акта проверки содержится обобщение фактов, которые отражены в описательной части. Эта часть акта содержит:

• сведения об общих суммах выявленных при проведении проверки случаев недоплаты или переплаты налоговых платежей с разбивкой по видам налогов и налоговым периодам, а также обобщенные сведения о других установленных проверкой фактах налоговых и иных правонарушений;

• предложения проверяющих по устранению выявленных нарушений с указанием конкретных мер, направленных на пресечение выявленных нарушений и возмещение ущерба, понесенного государством (взыскание недоимки по налогам, пеней за несвоевременную уплату налогов и т.д.);

• выводы проверяющих о наличии в деяниях налогоплательщика признаков налоговых правонарушений и предложения по привлечению налогоплательщика к ответственности. Выводы и предложения должны содержать изложение состава совершенных налогоплательщиком налоговых правонарушений со ссылкой на соответствующие нормы Налогового кодекса Российской Федерации, а также предусмотренные этими нормами размеры штрафов;

• указания на обстоятельства, смягчающие или отягчающие ответственность налогоплательщика за совершение налогового правонарушения, если таковые имеются.

Составленный акт налоговой проверки подписывают проверяющие и руководитель организации-налогоплательщика (индивидуальный предприниматель). Необходимо иметь в виду, что подписание акта налогоплательщиком означает не согласие с выводами, изложенными в акте, а факт ознакомления с этими выводами, поэтому не следует отказываться от подписания акта. Об отказе в подписании проверяющие делают отметку в акте, и отказ от подписания никакого юридического значения не имеет. Если все же имеются сомнения, как будет истолковано подписание акта, подпись может быть сопровождена записью «с возражениями».

Оформленный акт проверки вручается налогоплательщику или при отказе от его получения направляется ему по почте заказным письмом.

20.4.2.5. Принята решении но результатам итоговой проверки

Решение (постановление) как специальный ненормативный акт налогового органа принимается только по окончании выездной налоговой проверки. Согласно ст. 88 НК РФ по результатам камеральной проверки, выявившей недоплату налога, налогоплательщику направляется только требование об уплате соответствующей суммы налога и пеней. Согласно ст. 101 НК РФ полномочиями по принятию решения (постановления) по результатам проверки обладают только руководитель налогового органа и его заместитель.

Вынесение решения по результатам рассмотрения материалов проверки (производство по делу о налоговом правонарушении) включает две стадии:

• рассмотрение материалов проверки, в том числе представленных налогоплательщиком письменных объяснений (возражений). В случае представления таких объяснений материалы проверки рассматриваются в присутствии должностных лиц или представителей налогоплательщика;

• собственно вынесение решения, о привлечении налогоплательщика к ответственности, об отказе в привлечении налогоплательщика к ответственности либо, если принятие обоснованного решения по имеющимся материалам не представляется возможным, о проведении дополнительных мероприятий налогового контроля. Решение должно содержать изложение выводов проверяющих и доводов налогоплательщика, результаты проверки этих доводов, решение о привлечении к ответственности с указанием конкретных нарушений и применяемых мер ответственности в соответствии с правовыми нормами.

На основании вынесенного решения налогоплательщику направляется требование об уплате сумм доначисленных налогов и пеней.

20.4.3. Полномочия по взысканию сумм налогов, пеной м штрафов

Полномочия налоговых органов по взысканию сумм налогов, пеней и штрафов — это полномочия, связанные с устранением ущерба, причиненного бюджету неуплатой налоговых платежей, и исполнением мер ответственности, примененных к налогоплательщику. Реализация этих полномочий происходит вне рамок налогового контроля, так как представляет собой последствия нарушений, выявленных при налоговых проверках.

В соответствии с законодательными нормами, действовавшими до принятия части первой НК РФ, полномочия по взысканию налогов и пеней—с одной стороны, и полномочия по взысканию штрафов — с другой практически не различались, процедура взыскания и тех, и других была одинаковой. Положение изменилось с конца 1996 года, когда Конституционный Суд Российской Федерации в своем Постановлении от 17 декабря 1996 г. № 20-П указал на неконституционность взыскания налоговых санкций в бесспорном (внесудебном) порядке. Эта позиция нашла свое отражение и в НК РФ.

20.4.3.1. Полномочия по взысканию сумм налогов и пеней

Право взыскания недоимки по налогам и пеням установлено в ст. 31 НК РФ, порядок такого взыскания конкретизируется в статьях Кодекса, посвященных исполнению обязанности по уплате налога (ст. 45—48 НК РФ). Правила взыскания пеней идентичны процедуре взыскания недоимки по налогам.

Взыскание сумм налогов с организаций по общему правилу производится в бесспорном порядке (т.е. без обращения в суд). Такое взыскание возможно лишь в случае неуплаты или неполной уплаты налога организацией в установленный срок. Если взыскание производится по результатам налоговой проверки, то под установленным сроком следует понимать срок уплаты налога, указанный в требовании, которое направляется налогоплательщику.

Для списания сумм налогов со счета организации-налогоплательщика налоговый орган направляет в банк инкассовое поручение, которое должно быть исполнено банком не позднее следующего операционного дня, если речь идет о рублевом счете, и не позднее двух последующих дней, если взыскание обращено на валютный счет налогоплательщика. При недостаточности средств на счете суммы налогов списываются в очередности, установленной ст. 855 ГК РФ (т.е. в третью очередь).

В целях защиты имущественных прав банка НК РФ устанавливает ограничения для списания средств с депозитных счетов: суммы налога с таких счетов не списываются до истечения срока депозитного договора.

Обращение взыскания на имущество налогоплательщика возможно лишь при недостаточности средств на его счетах или при отсутствии информации о его счетах. При таком взыскании имущество налогоплательщика реализуется на основании специального решения руководителя (его заместителя) налогового органа путем возбуждения судебным приставом-исполнителем исполнительного производства в порядке, предусмотренном Федеральным законом от 21 июля 1997 г. № 119-ФЗ «Об исполнительном производстве»1.

НК РФ устанавливает очередность взыскания имущества:

1) наличные денежные средства;

2) имущество непроизводственного назначения (ценные бумаги, валютные ценности, легковой автотранспорт и т.д.);

3) готовая продукция (товары);

4) сырье, материалы и основные средства,

участвующие в производстве;

5) имущество, переданное по договорам иным лицам во владение, пользование или распоряжение;

6) иное имущество.

Смысл установления такой очередности заключается в предоставлении налогоплательщику возможности продолжать свою производственную деятельность несмотря на взыскание.

Необходимо иметь в виду, что на имущество, переданное во владение, пользование или распоряжение другим лицам, взыскание обращается только после расторжения или признания недействительными соответствующих договоров в порядке, установленном гражданским законодательством. Причем само по себе желание налогового органа обратить взыскание на данное имущество не может служить основанием для расторжения договора или признания его недействительным, поскольку ущерб, нанесенный бюджету, не может устраняться ущемлением прав добросовестных контрагентов налогоплательщика1.

Взыскание недоимки по налогу с организаций осуществляется через предъявление иска в суд в следующих случаях:

• решение о взыскании принято по истечении 60 дней с момента окончания срока исполнения требования об уплате налога;

• вывод об имеющейся у налогоплательщика недоимке основан на изменении налоговым органом юридической квалификации сделок, заключенных налогоплательщиком с третьими лицами, либо статуса и характера деятельности налогоплательщика. Налоговые органы нередко по-своему трактуют сделки или деятельность налогоплательщиков и доначисляют налоги исходя из собственных представлений о них. Например, деятельность некоммерческой организации может рассматриваться ими как предпринимательская, договоры купли-продажи (при определенных условиях) — как безвозмездная передача имущества, договоры займа — как оказание безвозмездных финансовых услуг, договоры о совместной деятельности — как реализация товаров (работ, услуг) и т.д. В таких случаях НК РФ обязывает налоговые органы взыскивать доначисленные налоги в судебном порядке;

• недоимка взыскивается с организаций,

являющихся по отношению к налогоплательщику зависимыми (дочерними) организациями,

либо с организаций, которые по отношению к налогоплательщику являются основными

(преобладающими, участвующими).

Довольно широко распространена практика, когда предприятие, с которого налоговый орган пытается взыскать недоимку, не получает выручки от реализации продукции (работ, услуг) на свои банковские счета, а направляет финансовые потоки в родственные организации. В результате инкассовое поручение, выставленное налоговым органом, может годами не исполняться из-за отсутствия средств на счете.

Норма ст. 31 НК РФ предусматривает возможность предъявления налоговыми органами иска о взыскании суммы недоимки, пеней и штрафов с родственных юридических лиц1, если: а) недоимка числится за налогоплательщиком более трех месяцев; б) на счета зависимых (дочерних) или основных (преобладающих, участвующих) организаций приходит выручка за реализуемые налогоплательщиком товары (работы, услуги).

Суммы налогов и пеней с физических лиц взыскиваются налоговым органом исключительно путем обращения в суд с соответствующим иском. Иски к индивидуальным предпринимателям рассматриваются в арбитражном суде, а иски к физическим лицам, не имеющим такого статуса, — в суде общей юрисдикции. В случае удовлетворения исковых требований налогового органа взыскание выполняет судебный пристав-исполнитель в порядке, установленном для исполнительного производства. Очередность обращения взыскания на имущество налогоплательщика — физического лица установлена такой же, какая предусмотрена для взыскания сумм недоимки с организаций.

20.4.3.2. Полномочия по взысканию сумм налоговых санкций

Основные правила взыскания штрафов за налоговые правонарушения установлены ст. 104, 105 и 115 НК РФ. Кодексом предусмотрен судебный порядок взыскания финансовых санкций: налоговый орган должен обратиться с исковым заявлением в арбитражный суд, если ответчиком является организация или индивидуальный предприниматель, либо в суд общей юрисдикции, если санкции взыскиваются с физического лица, не являющегося предпринимателем.

Кодекс устанавливает обязанность налогового

органа до обращения в суд предложить налогоплательщику добровольно уплатить

соответствующую сумму налоговой санкции (п. 1 ст. 104). Следствием неисполнения

этой обязанности во всех случаях должно быть возвращение судом искового

заявления по основанию, указанному в п. 1 ст. 108 АПК РФ: несоблюдение

истцом досудебного порядка урегулирования спора с ответчиком.

После удовлетворения судом исковых требований налогового органа реальное взыскание сумм штрафов производится в общем порядке путем исполнительного производства.

Статья 115 НК РФ предусматривает важную гарантию прав налогоплательщиков — срок давности взыскания санкции. Налоговые органы могут обратиться в суд с иском о взыскании санкции не позднее шести месяцев со дня обнаружения налогового правонарушения и составления соответствующего акта. Этот срок является пресекательным, т.е. восстановлению не подлежит независимо от причин его пропуска налоговым органом1.

20.4.4. Полномочия в сфере контроля за наличным денежным обращением

Российским законодательством, как и законодательством большинства государств, предусмотрены специальные правила, регулирующие наличное денежное обращение. Эти правила установлены с целью защиты прав потребителей товаров и услуг, фискальных интересов государства, обеспечения финансовой (в том числе налоговой) дисциплины. Поэтому судебная практика справедливо рассматривает правоотношения в сфере контроля за совершением операций с наличными денежными средствами в качестве административных2.

В соответствии со ст. 2 Закона РФ от

18 июня 1993 г. Мв 5215-1 «О применении контрольно-кассовых машин при осуществлении

денежных расчетов с населением»3

предприятия и предприниматели обязаны зарегистрировать контрольно-кассовые

машины (ККМ) и использовать

2 См., например: Постановление КС РФ от 12 мая 1998 г. М» 14-П//Вестник Конституционного Суда РФ.— 1998.— № 4; Постановление Пленума ВАС РФ от 4 августа 1999 г. № 10 «О некоторых вопросах практики применения Закона Российской Федерации «О применении контрольно-кассовых машин при осуществлении денежных расчетов с населением»//Вестник ВАС РФ.— 1999.— № 9.

3 Ведомости Съезда народных депутатов Российской Федерации и Верховного Совета Российской Федерации.— 1993.— № 27.— Ст. 1018.

Несмотря на то что эти обязанности предприятий и предпринимателей не являются собственно налоговыми, органы МНС России наделены значительными полномочиями по осуществлению контроля в области наличного денежного обращения. Эти полномочия предоставлены им вышеуказанным Законом. Органы МНС России:

• регистрируют ККМ, которые используются при расчетах с населением;

• осуществляют контроль за соблюдением правил использования ККМ и за полнотой учета выручки денежных средств на предприятиях, проводят проверки правильности выдачи чеков;

• налагают штрафы на предприятия и на физических лиц, виновных в нарушении порядка применения ККМ (ст. 6 Закона от 18 июня 1993 г. №5215-1).

В 1998 году налоговыми органами Российской Федерации проведено 628 965 проверок правильности применения ККМ, причем каждая пятая (а в Москве — каждая вторая) проверка зафиксировала нарушения установленного порядка2.

При проведении таких проверок предметом

контроля являются паспорт контрольно-кассовой машины, книга кассира-операциониста,

использованные контрольные ленты за отчетный период, ежедневная кассовая

книга или сводный кассовый (товарный) счет, расчетные и платежные документы

по учету выручки и дохода3.

В соответствии с п. 11

2 Письмо МНС России от 30 марта 1999 г. № ВГ-6-16/202 «О результатах работы налоговых органов по организации контроля за применением контрольно-кассовых машин в 1998 году».

3 См.: Методические рекомендации по организации контроля за применением контрольно-кассовых машин при осуществлении денежных расчетов с населением (утверждены Госналогслужбой России и ДКП РФ 29 июля, 3 августа 1994 г. № НИ-6-14/281, ВЯ-1155).

Положения по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением1 контрольные ленты, книга кассира-операциониста и другие документы, подтверждающие проведение денежных расчетов с покупателями, должны храниться в течение сроков, установленных для первичных учетных документов, но не менее пяти лет.

Закон РФ "0 применении контрольно-кассовых машин при осуществлении денежных расчетов с населением» не устанавливает ни правил проведения налоговыми органами проверок правильности применения ККМ, ни порядка производства по делам о нарушении законодательства о наличном денежном обращении. Данные вопросы регулируются общими нормами Кодекса РСФСР об административных правонарушениях, а также подзаконными актами, такими, как Методические рекомендации по организации контроля за применением контрольно-кассовых машин при осуществлении денежных расчетов с населением (утверждены Госналогслужбой России и ДНП РФ 29 июля, 3 августа 1994 г. № НИ-6-14/281, ВЯ-1155)2 и Методические рекомендации о порядке оформления результатов проверок, проведенных налоговыми органами по соблюдению требований Закона Российской Федерации «О применении контрольно-кассовых машин при осуществлении денежных расчетов с населением» и принятию мер по взысканию штрафных санкций (утверждены письмом Госналогслужбы России от 27 июля 1998 г. №ВК-6-16/472)3.

Проверка соблюдения предприятием или

индивидуальным предпринимателем законодательства о наличном денежном обращении

проводится на основании поручения, которое подписывается руководителем

налогового органа или его заместителем. Должностное лицо налогового органа,

которое проводит проверку, предъявляет это поручение вместе со своим служебным

удостоверением руководителю проверяемого предприятия или лицу, которое

его замещает (п. 1.7 Методических рекомендаций от 29 июля 1994 г.).

2 Текст официально не опубликован.

3 Финансовая Россия, 13—19 августа 1998 г., № 29,

Если в ходе проверки обнаруживаются нарушения порядка наличных денежных расчетов, это отражается в акте проверки. По существу данный акт является протоколом об административном правонарушении и поэтому должен отвечать требованиям, предусмотренным главой 18 КоАП РСФСР. В частности, в акте должны быть указаны дата и место его составления, должность, фамилия, имя и отчество лица, составившего протокол (постановление); сведения о личности нарушителя, место, время совершения и существо административного правонарушения; нормативный акт, предусматривающий ответственность за данное правонарушение; фамилии, адреса свидетелей, если они имеются; объяснение нарушителя; иные сведения, необходимые для разрешения дела (ст. 235 КоАП РСФСР).

Как и акт налоговой проверки, акт проверки соблюдения законодательства о наличных денежных расчетах является одним из доказательств в случае возникновения административного или судебного спора. Однако обстоятельства, изложенные в акте, могут и должны подтверждаться и иными доказательствами, например, документами бухгалтерского учета, актами контрольных закупок, свидетельскими показаниями, объяснениями должностных лиц проверяемого предприятия, документами предыдущих проверок (п. 1.9 Методических рекомендаций 1994 г., п. 3 информационного письма Президиума ВАС РФ от 30 сентября 1996 г. № 7 «Обзор практики рассмотрения споров, связанных с применением законодательства о применении контрольно-кассовых машин при осуществлении денежных расчетов с населением»1). Отсутствие ссылок на такие документы является основанием для отмены решений, принятых по данному акту2.

По результатам проверки налоговый орган вправе вынести постановление о применении штрафных санкций за нарушение порядка расчетов с населением. Такое постановление может быть вынесено в срок не более двух месяцев с момента обнаружения правонарушения (ст. 38 КоАП РСФСР).

В силу ст. 33 КоАП РСФСР при наложении

взыскания должны учитываться характер совершенного правонарушения, личность

нарушителя, степень его вины, имущественное положение, обстоятельства,

смягчающие и отягчающие ответственность (ст. 34 и 35 КоАП РСФСР). В случае

возникновения судебного спора о применении ответственности за нарушение

правил применения ККМ суд также обязан оценить соответствующие обстоятельства,

что может привести к снижению судом размера санкций, наложенных на нарушителя3.

2 См., например, Постановление Президиума ВАС РФ от 29 июля 1997 г. № 1814/97.

3 Такой позиции придерживается и ВАС РФ. См.: п. 10 Постановления Пленума ВАС РФ от 4 августа 1999 г. № 10.

В течение 10 дней с момента вынесения постановления о применении к предприятию или предпринимателю мер ответственности оно может быть обжаловано в вышестоящий налоговый орган или в арбитражный суд (ст. 267—268 КоАП РСФСР, п. 8 Постановления Пленума ВАС РФ от 4 августа 1999 г. № 10 «О некоторых вопросах практики применения Закона Российской Федерации «О применении контрольно-кассовых машин при осуществлении денежных расчетов с населением»).

20.5. Ответственность налоговых органов и их должностных лиц

Необходимо разделять ответственность налоговых органов как государственных организаций и ответственность их работников, поскольку виды и порядок применения ответственности в этих случаях совершенно различны.

20.5.1. Ответственность налоговых органов

Несмотря на то что НК РФ содержит специальную статью об ответственности налоговых органов (ст. 35), а Закон «О налоговых органах Российской Федерации» отводит этому вопросу отдельную главу (гл. III «Ответственность налоговых органов»), в обоих законодательных актах предусмотрен лишь один вид ответственности налоговых органов — возмещение убытков, причиненных налогоплательщику незаконными действиями этих органов и их должностными лицами. Таким образом, нормы налогового законодательства не устанавливают какой-либо специальной ответственности налоговых органов, а, по сути, повторяют положение ст. 53 Конституции РФ о том, что каждый имеет право на возмещение государством вреда, причиненного незаконными действиями (бездействием) государственных органов.

Понятие убытков и порядок их возмещения регулируются гражданским законодательством. Как вытекает из ст. 15 ГК РФ, убытки могут быть двух видов:

1) реальный ущерб — расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, утрата или повреждение его имущества;

2) упущенная выгода — неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено.

Поскольку иное не предусмотрено законодательством, при нарушении прав налогоплательщика подлежат возмещению как реальный ущерб, так и упущенная выгода.

Налоговое законодательство не устанавливает особой процедуры предъявления требований о возмещении убытков, поэтому такие требования должны предъявляться в порядке, предусмотренном гражданским законодательством. Однако налоговые органы не обладают ни источником их возмещения (денежными средствами, которые могут быть направлены на эти цели), ни соответствующей компетенцией (ни одним нормативным актом такое право налоговым органам не предоставлено). Поэтому даже в случае признания налоговым органом требований налогоплательщика возмещение ему убытков возможно только через возбуждение искового производства1.

Ответчиком по делу о возмещении убытков является Российская Федерация, соответствующий субъект Федерации или муниципальное образование в лице соответствующего финансового или иного управо-моченного органа (ст. 16 ГК РФ; п. 10 ст. 158 БК РФ). Убытки возмещаются за счет федерального бюджета (п. 1 ст. 35 НК РФ). Поэтому, строго говоря, рассматриваемую ответственность лишь условно можно считать ответственностью налоговых органов; действительным субъектом ответственности является государство, на которое Конституцией РФ и Гражданским кодексом Российской Федерации возложена обязанность отвечать за незаконные действия всех своих органов, включая налоговые.

Предъявление иска о возмещении убытков, причиненных налоговыми органами, требует тщательной подготовки. Случаи удовлетворения судами подобных исков весьма редки. Так, в 1997 году арбитражными судами были рассмотрены 197 исков налогоплательщиков о возмещении убытков, и только 51 иск был удовлетворен2.

Обстоятельства, которыми истец обосновывает

свои требования, должны доказываться самим истцом (п. 1 ст. 53 АПК РФ).

Поэтому налогоплательщик, предъявляя иск о возмещении убытков, причиненных

незаконным действием налогового органа, должен обосновать:

2 См.: В.Н. Воробьева. Рассмотрение налоговых споров в 1997 году и причины удовлетворения судебными органами исков налогоплательщиков//Налоговый вестник—1998.—№4.—С. 12.

• незаконность действия налогового органа, повлекшего убытки налогоплательщика (например, ссылкой на судебный акт, признающий аналогичное решение налогового органа недействительным);

• факт возникновения убытков в виде реального ущерба или упущенной выгоды. Так, если предприятие из-за незаконного действия налогового органа не смогло вовремя расплатиться с контрагентами, это не является убытками по причине отсутствия его расходов1. Обычно весьма трудно доказать убытки в вице упущенной выгоды, так как требуется обосновать, что те или иные доходы налогоплательщик непременно получил бы, если бы не действия налоговых органов2;

• размер причиненных убытков и то, что налогоплательщик сделал все, от него зависящее, чтобы убытки минимизировать. Например, если убытки вызваны отсутствием средств на счете вследствие их списания налоговым органом, налогоплательщик должен доказать, что предпринимал различные действия по изысканию иных источников (обращался в банки за получением кредита и т.п.). Мерами по предотвращению и снижению убытков могут быть и обжалования незаконных действий налоговых органов в административном или судебном порядке;

• причинно-следственную связь между незаконными действиями налоговых органов и убытками налогоплательщика. Отсутствие доказательства такой связи — наиболее частое основание для отказа в удовлетворении исковых требований о возмещении убытков3.

20.5.2. Ответственность должностных лиц налоговых органов

В соответствии со ст. 12 Закона РФ

«О налоговых органах Российской Федерации» за невыполнение или ненадлежащее

выполнение должностными лицами налоговых органов своих обязанностей они

привлекаются к дисциплинарной, материальной и уголовной ответственности

в соответствии с действующим законодательством. Как видим, норма Закона

имеет отсылочный характер, и порядок применения различных видов ответственности

к должностным лицам налоговых органов регулируется нормами других отраслей

законодательства.

2 В.В. Витрянский, С.А. Герасименко. Налоговые органы, налогоплательщик и Гражданский кодекс.— М.: Международный центр финансово-экономического развития—1995—С. 84.

3 См., например: постановления Президиума ВАС РФ от 15 сентября 1998 г. № 3430/98; от 22 апреля 1997 г. № 4459/96; от 12 марта 1996 г. № 7369/95. См.: Шубин Д.А. Взыскание убытков, причиненных налоговыми органами.—ФБК.—1999.— №9—С. 68.

Общий порядок дисциплинарной ответственности государственных служащих установлен ст. 14 Федерального закона от 31 июля 1995г. № 119-ФЗ «Об основах государственной службы Российской Федерации»1. В случае неисполнения или ненадлежащего исполнения обязанностей (совершения должностного проступка) на работника налогового органа может быть наложено дисциплинарное взыскание в виде:

• замечания;

• выговора;

• строгого выговора;

• предупреждения о неполном служебном соответствии;

• увольнения.

До решения вопроса о применении дисциплинарной ответственности работник налогового органа может быть временно (но на срок не более одного месяца) отстранен от исполнения должностных обязанностей.

Как наложение дисциплинарных взысканий, так и отстранение от исполнения служебных обязанностей осуществляет тот налоговый орган или руководитель, который имеет право назначать работника на государственную должность. Так, применение мер дисциплинарной ответственности к начальнику московской территориальной инспекции — компетенция руководителя Управления МНС России по г. Москве.

Должностные лица налоговых органов подлежат материальной ответственности за причинение ущерба организации, с которой они состоят в трудовых отношениях. Порядок привлечения к материальной ответственности регулируется Кодексом законов о труде Российской Федерации (КЗоТ РФ).

Материальная ответственность наступает, как правило, при наличии следующих условий:

• предприятию причинен действительный, реальный (прямой) имущественный ущерб;

• ущерб причинен работником при исполнении трудовых (служебных) обязанностей;

• работник виновен в причинении ущерба;

• имеется причинная связь между действиями

работника и причиненным материальным ущербом.

В соответствии со ст. 119 КЗоТ РФ за ущерб, причиненный организации, работники, по вине которых причинен ущерб, несут материальную ответственность в размере прямого ущерба, но не более своего среднемесячного заработка. Случаи полной материальной ответственности специально оговорены в ст. 121 КЗоТ РФ.

Применительно к деятельности налоговых органов наиболее значимыми являются:

• ущерб причинен преступными действиями работника налогового органа, установленными приговором суда;

• имущественный вред причинен не при исполнении должностных обязанностей (например, в свободное от работы время работник по своей вине наносит ущерб служебной машине);

• ущерб причинен работником, находившимся в нетрезвом состоянии.

Как вытекает из ст. 122 КЗоТ РФ, работник налогового органа возмещает ущерб по распоряжению руководителя налогового органа в размере, не превышающем его среднемесячного заработка. В остальных случаях меры материальной ответственности применяются путем предъявления иска в суд общей юрисдикции.

Уголовная ответственность к должностным лицам налоговых органов применяется в общем порядке и на общих основаниях, предусмотренных Уголовным кодексом Российской Федерации. В первом полугодии 1999 года в отношении работников налоговых органов по фактам преступлений против государственной службы было возбуждено 119 уголовных дел; 19 человек осуждено. К уголовной ответственности привлечено 146 работников ГНИ, в том числе 21 начальник ГНИ1.

Основные составы преступлений, которые совершаются государственными служащими при исполнении должностных обязанностей, установлены в гл. 30 УК РФ «Преступления против государственной власти, интересов государственной службы и службы в органах местного самоуправления». Ими являются:

• злоупотребление должностными полномочиями — использование своих служебных полномочий вопреки интересам службы из корыстной или иной личной заинтересованности (ст. 285 УК РФ);

• превышение должностных полномочий

— совершение должностным лицом действий, явно выходящих за пределы его

полномочий и повлекших существенное нарушение прав и законных интересов

граждан или организаций либо охраняемых законом интересов общества или

государства (ст. 286 У К РФ);

• получение взятки должностным лицом в виде денег, ценных бумаг, иного имущества или выгод имущественного характера за действия (бездействие) в пользу взяткодателя или представляемых им лиц, если такие действия (бездействие) входят в служебные полномочия должностного лица либо оно в силу должностного положения может способствовать таким действиям (бездействию), а также за общее покровительство или попустительство по службе (ст. 290 УК РФ);

• халатность — неисполнение или ненадлежащее

исполнение должностным лицом своих обязанностей вследствие недобросовестного

или небрежного отношения к службе (ст. 293 УК РФ).