|

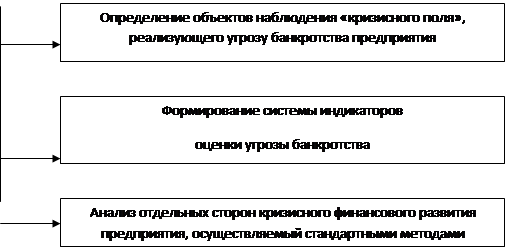

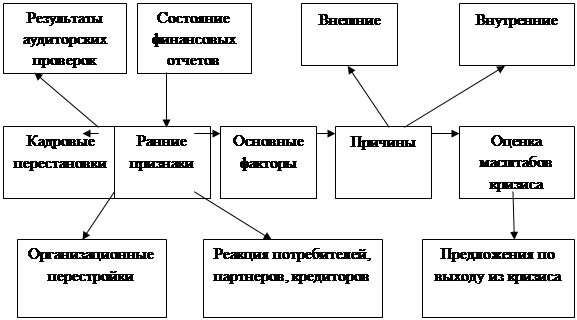

Дипломная работа: Антикризисное управление и диагностика финансового состояния предприятияДипломная работа: Антикризисное управление и диагностика финансового состояния предприятияВ условиях рыночных отношений центр экономической деятельности перемещается к основному звену всей экономики - предприятию. Именно на этом уровне решаются проблемы, связанные с конкурентоспособностью предприятия, его финансовым состоянием, риском хозяйственной деятельности, применением высокопроизводительной техники и технологий, снижением издержек производства и реализации продукции. В условиях перехода к рыночной экономике устойчивое развитие предприятия во многом зависит от того, кто наиболее грамотно и компетентно определит требования рынка, создаст и организует производство продукции, обеспечит высоким доходом работников. Решение данных задач может быть осуществлено только при наличии, во-первых, целостной концепции устойчивого функционирования предприятий, а, во-вторых, чувствительной корректной методики диагностики и мониторинга текущей хозяйственной деятельности экономического субъекта. Диагностика экономического состояния предприятия чрезвычайно масштабная задача. Наличие конкретной цели ограничивает ее и делает практически разрешимой. В этом случае диагностика экономического состояния предприятия становится одним из этапов разработки и реализации стратегии предприятия, и цели такой диагностики привязываются к конкретным вопросам стратегического планирования, которое направлено на его устойчивое развитие. Следует заметить, что некоторые проблемы диагностики экономического состояния предприятия в России, связанные с повышением эффективности деятельности и обеспечением устойчивого развития, требуют дальнейшего изучения. Прежде всего, это относится к экономическим основам организации управления предприятием, и, в частности, к изучению экономической стратегии предприятия, разработке и производству конкурентоспособных товаров, организации мониторинга экономического состояния предприятия, владению информационным потоком, планированию деятельности предприятия. На современном этапе развития особенно актуально исследование данных проблем и разработка методических рекомендаций для предприятий, на которых практика применения диагностики экономического состояния находится в стадии постановки. Следовательно, недостаточность теоретических и методологических разработок инструментария диагностики экономического состояния предприятий ведет к существенным убыткам и снижению финансово-экономического благополучия предприятия в условиях рынка. Указанные обстоятельства обуславливают актуальность темы диссертационного исследования. Данные научные проблемы постоянно находятся в поле внимания ученых и практиков. Работы известных в России экономистов-аналитиков Балихина М.И., Баканова М.И., Деркача Д.И., Дьячкова М.Ф., Карпунина М.Г., Литвина Б.М., Майданчика Б.И., Монича С.Ф., Муравьева А.И., Хорина А.Н., Шеремета А.Д. посвящены раскрытию теории эффективности хозяйственной деятельности предприятий и организаций. Ими выделены принципы экономического анализа, определены его виды и используемые методы, разработаны методики проведения аналитической работы по отдельным направлениям производственно-хозяйственной деятельности предприятий и организаций, даны предложения по развитию этих методик в рыночных условиях. Объектом исследования данной дипломной работы является общество с ограниченной ответственностью «Союз-К». Предметом исследования является методика диагностики финансового состояния предприятия. Анализ проводится на основании годовой бухгалтерской отчетности ООО «Союз-К»» 2007-2008 годов, а именно: бухгалтерский баланс (форма № 1), отчет о прибылях и убытках (форма № 2), отчёт об изменениях капитала (форма № 3), отчет о движении денежных средств (форма № 4), приложение к бухгалтерскому балансу (форма № 5). Цель данной дипломной работы изучение диагностики финансового состояния предприятия и повышения эффективности работы на примере ООО «Союз-К». Исходя из цели, можно выделить следующие задачи: - изучить понятие и значение анализа финансового состояния предприятия; - рассмотреть показатели оценки финансового состояния предприятия; - изучить методики прогнозирования вероятности банкротства предприятия; - рассмотреть совершенствование системы диагностики банкротства предприятия; - дать характеристику предприятия ООО «Союз-К»; -рассчитать основные показатели финансово-хозяйственной деятельности предприятия; - разработать рекомендации по улучшения финансового состояния предприятия ООО «Союз-К». Структурно дипломная работа состоит из введения, трёх глав, заключения, списка использованной литературы и приложений. 1. Анализ и диагностика финансового состояния предприятия 1.1 Понятия и значение анализа финансового состояния предприятия В настоящее время финансовое состояние организаций трактуется с различных позиций, при этом отсутствует единый методологический подход к его определению, что затрудняет построение универсальных практических методик анализа. В общем, финансовое состояние предприятия можно определить как комплексную экономическую категорию, характеризующую на определенную дату наличие у предприятия различных активов, размеры обязательств, способность субъекта хозяйствования функционировать и развиваться в изменяющейся внешней среде, текущую и будущую возможность удовлетворять требования кредиторов, а также его инвестиционную привлекательность[1]. Из различных трактовок понятия финансового состояния вытекают различные цели его оценки. С точки зрения бизнес - диагностики, результатом анализа финансового состояния является определение оптимальной величины резервов предприятия, которая должна быть достаточной для обеспечения нормальной платежеспособности предприятия и сводить к минимуму издержки финансового риска, и, в то же время, не отвлекать избыточные оборотные ресурсы из текущей хозяйственной деятельности. Существует также ориентация анализа на поиск и устранение внутрифирменных проблем[2]: Главной целью анализа финансового состояния является оценка и идентификация внутренних проблем компании для подготовки, обоснования и принятия различных управленческих решений, в том числе в области развития, выхода из кризиса, перехода к процедурам банкротства, покупки-продажи бизнеса или пакета акций, привлечения инвестиций. Поставленные цели обусловили необходимость решения ряда аналитических задач. В отечественной литературе выделяют следующие основные группы задач внутреннего анализа финансового состояния предприятия[3]: 1. Идентификация финансового положения. 2. Выявление изменений в финансовом состоянии в пространственно-временном разрезе. 3. Выявление основных факторов, вызвавших изменения в финансовом состоянии. 4. Своевременное выявление и устранение недостатков в финансовой деятельности, и поиск резервов улучшения финансового состояния предприятия и его платежеспособности. 5. Прогнозирование возможных финансовых результатов, экономической рентабельности исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов. 6. Разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия. Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные и заемные средства. Следует знать и такие понятия рыночной экономики как деловая активность, ликвидность, платежеспособность, кредитоспособность предприятия, порог рентабельности, запас финансовой устойчивости (зона безопасности), степень риска, эффект финансового рычага и другие, а также методику их анализа. Цель анализа состоит не только в том, чтобы установить и оценить финансовое состояние предприятия, но и в том, чтобы постоянно проводить работу, направленную на его улучшение. Анализ финансового состояния предприятия показывает, по каким направлениям надо вести эту работу, дает возможность выявить наиболее важные аспекты и наиболее слабые позиции в финансовом состоянии предприятия. В соответствии с этим результаты анализа дают ответ на вопрос, каковы важнейшие способы улучшения финансового состояния предприятия в конкретный период его деятельности. Но главной целью анализа является своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности. Для оценки устойчивости финансового состояния предприятия используется целая система показателей, характеризующих изменения[4]: - структуры капитала предприятия по его размещению к источникам образования; - эффективности и интенсивности его использования; - платежеспособности и кредитоспособности предприятия; - запаса его финансовой устойчивости. Показатели должны быть такими, чтобы все те, кто связан с предприятием экономическими отношениями, могли ответить на вопрос, насколько надежно предприятие как партнер а, следовательно, принять решение об экономической выгодности продолжения отношений с ним. Анализ финансового состояния предприятия основывается главным образом на относительных показателях, т. к. абсолютные показатели баланса в условиях инфляции практически невозможно привести в сопоставимый вид. Относительные показатели можно сравнивать с[5]: - общепринятыми «нормами» для оценки степени риска и прогнозирования возможности банкротства; - аналогичными данными других предприятий, что позволяет выявить сильные и слабые стороны предприятия и его возможности; - аналогичными данными за предыдущие годы для изучения тенденции улучшения или ухудшения финансового состояния предприятия. Основные задачи анализа[6]: 1) своевременное выявление и устранение недостатков в финансовой деятельности, и поиск резервов улучшения финансового состояния предприятия, его платежеспособности; 2) прогнозирование возможных финансовых результатов, экономической рентабельности, исходя из реальных условий хозяйственной деятельности и наличия собственных и заемных ресурсов, разработка моделей финансового состояния при разнообразных вариантах использования ресурсов; 3) разработка конкретных мероприятий, направленных на более эффективное использование финансовых ресурсов и укрепление финансового состояния предприятия. Анализом финансового состояния предприятия занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы с целью изучения эффективности использования ресурсов, банки для оценки условий кредитования и определения степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т. д. Основной целью финансового анализа является получение небольшого числа ключевых (наиболее информативных) параметров, дающих объективную и точную картину финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и кредиторами. При этом аналитика и управляющего (менеджера) может интересовать как текущее финансовое состояние предприятия, так и его проекция на ближайшую или более отдаленную перспективу, т.е. ожидаемые параметры финансового состояния. Но не только временные границы определяют альтернативность целей финансового анализа. Они зависят также от целей субъектов финансового анализа, т.е. конкретных пользователей финансовой информации. Методика финансового анализа состоит из трех взаимосвязанных блоков[7]: 1) анализа финансовых результатов деятельности предприятия; 2) анализа финансового состояния; 3) анализа эффективности финансово-хозяйственной деятельности. Основным источником информации для анализа финансового состояния служит бухгалтерский баланс предприятия (форма №1 годовой и квартальной отчетности). Его значение настолько велико, что анализ финансового состояния нередко называют анализом баланса. Источником данных для анализа финансовых результатов является отчет о финансовых результатах и их использовании (форма № 2 годовой и квартальной отчетности). Источником дополнительной информации для каждого из блоков финансового анализа служит приложение к балансу (форма № 5 годовой отчетности). Основные методы анализа финансовой отчётности: горизонтальный анализ, вертикальный анализ, трендовый, метод финансовых коэффициентов, сравнительный анализ, факторный анализ. Горизонтальный (временный) анализ – сравнение каждой позиции с предыдущим периодом. Вертикальный (структурный) анализ – определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчётности на результат в целом. Трендовый анализ – сравнение каждой позиции отчётности с рядом предшествующих периодов и определение тренда. С помощью тренда формируются возможные значения показателей в будущем, а, следовательно, ведется перспективный анализ. Анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности, определение взаимосвязи показателей. Сравнительный анализ - это и внутрихозяйственный анализ сводных показателей подразделений, цехов, дочерних фирм и т. п., и межхозяйственный анализ предприятия в сравнении с данными конкурентов, со среднеотраслевыми и средними общеэкономическими данными. Факторный анализ - анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных и стохастических приёмов исследования. Факторный анализ может быть как прямым, так и обратным, т. е. синтез - соединение отдельных элементов в общий результативный показатель. Основная цель анализа финансового состояния - это не только оценка текущего состояние предприятия, но и отслеживание тех или иных тенденций в изменении основных финансовых показателей, выявление слабых позиций, проведение целенаправленной работы на улучшение этих показателей. При исследовании применяются основные статистические методы: группировок, средних и относительных величин, графический, индексный, а также метод сопоставления. Главная цель анализа финансового состояния - проследить динамику и структуру изменений финансового состояния предприятия посредством оценки изменения основных финансовых показателей. Методика анализа финансового состояния предназначена для обеспечения управления финансовым состоянием предприятия и оценки финансовой устойчивости его деловых партнеров в условиях рыночной экономики. Она включает элементы, общие как для внешнего, так и внутреннего анализа. Методика включает следующие блоки анализа: общая оценка финансового состояния и его изменения за отчетный период; анализ финансовой устойчивости предприятия; анализ ликвидности баланса, анализ деловой активности и платежеспособности предприятия. 1.2 Показатели оценки финансового состояния предприятия Финансовый анализ по направлениям его осуществления является многоаспектным, однако основополагающими и взаимосвязанными между собой являются: анализ финансового состояния предприятия и анализ финансовых результатов его деятельности, которые оцениваются с помощью системы показателей. Финансовое состояние предприятия оценивается на основе использования системы показателей, которые отражают конкурентоспособность, размещение, использование и движение ресурсов предприятия. К основным направлениям анализа финансового состояния предприятия относятся: анализ и оценка хозяйственного потенциала предприятия; оценка и анализ финансового равновесия предприятия; анализ и оценка прибыльности предприятия. Оценка финансового состояния по результатам анализа и его прогноз на будущее необходимы каждому субъекту хозяйствования, поскольку его дальнейшее функционирование непосредственно связано с его доходностью и способностью поддержать свою платежеспособность[8]. Существенно влияет на платежеспособность предприятия эффективность его функционирования, способность приносить достаточный уровень дохода. Прибыльность оценивается с помощью числовых показателей, среди которых основным является рентабельность реализованной продукции и оборотность активов. В международной практике для анализа финансового состояния предприятия используется система показателей, а также связанных с их изменением финансовых коэффициентов, которые отражают интересы и цели различных пользователей. Наиболее важными в оценке финансового состояния предприятия есть показатели: ликвидности, которые характеризуют возможности предприятия относительно погашения задолженности; платежеспособности, которые определяют степень покрытия предприятия заемных средств; прибыльности, которые соизмеряют прибыль с вложенными средствами; эффективность использования долгосрочных и текущих активов; прибыльности капитала. На современном этапе для оценки финансового состояния предприятия используют только основные показатели, за исключением дублирующих или тех, которые несущественно влияют на синтезирующие оценки. Определение финансовых показателей в виде коэффициентов основывается на соотношении между отдельными статьями актива и пассива баланса, финансовых результатов, а также как соотношения между показателями финансовых результатов и баланса. Оценка показателей финансового состояния предприятия предполагает сравнение фактических значений с нормативными. Нормативные значения показателей устанавливаются в форме замкнутого интервала. Однако рекомендованные значения показателей не учитывают динамики финансовых результатов деятельности предприятия. Предельные значения показателей должны отвечать такому соотношению между числителем и знаменателем финансовых коэффициентов, которые обеспечивали бы опережающие темпы увеличения прибыли в сравнении с прошлым периодом. При таком подходе нормативные значения коэффициентов будут дифференцированы для различных отчетных периодов и будут отражать финансовое состояние предприятия, которое соответствует его эффективно развитой производственно-хозяйственной деятельности. С учетом этого нормативные значения числителя и знаменателя финансовых коэффициентов должны определятся путем умножения фактических их значений за предыдущий период на коэффициент роста (уменьшения) прибыли от реализации продукции в отчетном периоде в сравнении с предшествующим. При этом минимальное значение норматива каждого финансового коэффициента определяется как отношение фактического значения числителя (но не больше нормативного) к нормативному значению знаменателя (ног не меньше фактического). Максимальное значение норматива показателя ликвидности и платежеспособности определяется как отношение норматива числителя (но не меньше фактического его значения) к фактическому значению знаменателя (но не больше нормативного его значения)[9]. 1) Показатели ликвидности и платежеспособности[10]: В условиях рыночных отношений у экономических субъектов могут возникать финансовые трудности, связанные с погашением в оговоренные сроки полученных банковских кредитов, займов других организаций, коммерческих кредитов поставщиков товарно-материальных ценностей и других обязательств. Поэтому возникает необходимость в анализе ликвидности баланса экономического субъекта с целью оценки его кредитоспособности и платежеспособности. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в денежную форму стоимости соответствует сроку погашения обязательств. Ликвидность активов – это величина, обратная ликвидности баланса по времени превращения активов в денежные средства. Чем меньше времени потребуется для превращения активов в денежную форму стоимости, тем они ликвиднее, т.е. выше их ликвидность. Ликвидность баланса - одно из важных условий устойчивого финансового состояния предприятия. Ликвидность баланса является одним из критериев оценки финансового состояния предприятия акционерами, банками, поставщиками и другими партнерами. Высоколиквидными средствами предприятия являются денежные средства в кассе и на расчетном счете в банке, так как они в любое время могут быть использованы на оплату задолженности. Следующими по степени ликвидности активами являются ценные бумаги и срочная дебиторская задолженность по отгруженным товарам и оказанным услугам. Менее ликвидной является просроченная задолженность по отгруженным товарам, не оплаченным в срок покупателями по расчетным документам, поскольку по такой задолженности неизвестен срок поступления оплаты. Еще мене ликвидными следует считать стоимость готовой продукции, которую еще предстоит реализовать, и стоимость запасов материальных ценностей. Ликвидные средства используются предприятием на погашение первоочередных обязательств по заработной плате, банковских кредитов и процентов по ним, для расчетов с поставщиками, финансовыми органами по налогам и другими платежам. По степени ликвидности, средства предприятия можно разделить на четыре группы: - наиболее ликвидные активы (денежные средства и краткосрочные финансовые вложения); - быстро реализуемые активы (дебиторская задолженность, готовая продукция и товары); - медленно реализуемые активы (производственные запасы, незавершённое производство, издержки обращения); - труднореализуемые активы или неликвидные активы (нематериальные активы, основные средства и оборудование к установке, капитальные долгосрочные финансовые вложения). Ликвидность баланса оценивают с помощью специальных показателей, выражающих соотношений определённых статей актива и пассива баланса или структуру актива баланса. При исчислении всех этих показателей используют общий знаменатель – краткосрочные обязательства, которые исчисляются как совокупная величина краткосрочных кредитов, краткосрочных займов, кредиторской задолженности. Ликвидность баланса предприятия тесно связана с его платёжеспособностью, под которой понимают способность в должные сроки и в полной мере отвечать по своим обязательствам. В условиях рыночных отношений платежеспособность предприятия считается важнейшим условием его хозяйственной деятельности. Этот показатель характеризует его возможности осуществлять очередные платежи и выполнять денежные обязательства за счет наличных денег, легкомобилизуемых денежных средств и активов. К платежным средствам относятся суммы по таким статьям баланса, как денежные средства, ценные бумаги, товары отгруженные, готовая продукция, расчеты с покупателями и другие легкореализуемые активы из третьего раздела баланса. В состав платежей и обязательств входят задолженность по оплате труда, краткосрочные и просроченные кредиты банка, поставщики и другие кредиторы, первоочередные платежи. Уровень платежеспособности предприятия оценивают по данным баланса об основных характеристиках ликвидности оборотных средств, т.е. с учетом времени, необходимого для перевода их в денежную наличность. Наиболее мобильной частью оборотных средств являются денежные средства и ценные бумаги. Менее мобильны средства в расчетах, готовой продукции, товарах отгруженных и пр. Наибольшего времени ликвидности требуют производственные запасы и затраты. Исходя из этого в экономической литературе определяют три уровня платежеспособности предприятия, которые оценивают соответственно с помощью трех коэффициентов: денежной, расчетной и ликвидной платежеспособности. Наиболее обобщающим показателем платежеспособности предприятия является коэффициент ликвидной платежеспособности, в числителе которого отражаются все оборотные средства, а в знаменателе - заемные и собственные источники их формирования. Значение коэффициента ликвидной платежеспособности меньше 1 свидетельствует о том, что предприятие имеет задолженность, превышающую уровень его оборотных средств. Иначе говоря, оно является банкротом и может быть ликвидировано, а его имущество реализовано. Все три коэффициента платежеспособности свидетельствуют о том, что платежеспособность предприятия заметно повысилась и является реально обеспеченной. Предприятие отвечает параметрам, необходимым для осуществления с ним кредитных и других финансовых взаимоотношений. Повышение уровня платежеспособности предприятия зависит прежде всего от улучшения результатов его производственной и коммерческой деятельности. Вместе с тем надежное финансовое состояние определяется также рациональной организацией и использованием финансовых ресурсов. В связи с этим в условиях рыночной экономики важное значение имеют не только оценка активов и пассивов баланса, но и углубленный ежедневный анализ состояния и использования хозяйственных средств. Такой анализ производится по данным управленческого учета. Различают текущую и ожидаемую платёжеспособность. Текущая платёжеспособность определяется на дату составления баланса. Предприятие считается платёжеспособным, если у него нет просроченной задолженности поставщикам, по банковским ссудам и другим расчётам. Ожидаемая платёжеспособность определяется на определённую предстоящую дату сопоставлением платёжных средств и первоочередных обязательств на эту дату. При оценке ликвидности баланса предприятия используют такие показатели: Величина собственных оборотных средств (функционирующего капитала) – характеризирует ту часть собственного капитала предприятия, которая является источником покрытия текущих активов (т.е. активов, имеющих оборачиваемость менее одного года). Величина собственных оборотных средств численно равна превышению текущих активов над текущими обязательствами. Рост этого показателя в динамике рассматривается положительно. Манёвренность функционирующего капитала – характеризирует ту часть собственных оборотных средств, которая находится в форме денежных средств. Для нормального функционирования предприятия этот показатель меняется в пределах от 0 до 1. Его рост является положительной тенденцией. Коэффициент текущей ликвидности – даёт общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Если текущие активы превышают размер текущих обязательств, то это предприятие может рассматриваться как успешно функционирующее. Рост этого показателя в динамике обычно оценивается положительно, а ориентировочное критическое значение- 2. Коэффициент быстрой ликвидности по смыслу аналогичен «коэффициенту текущей ликвидности», однако из расчёта исключены производственные запасы. В западной литературе он ориентировочно принимается ниже 1, но это условно. Коэффициент абсолютной ликвидности (платёжеспособности) – рассчитывается делением сумм денежных средств предприятия и краткосрочных финансовых вложений (без расчетов с дебиторами) на величину краткосрочных обязательств (1.1). Он характеризует немедленную готовность предприятия погасить свою задолженность. Ка.л. = Денежные средства + Ценные бумаги + счета к оплате; Краткосрочные обязательства В мировой практике оптимальное значение этого коэффициента принято в пределах 0,25-0,35, так как сроки платежа не приходятся на один день. Это подтверждается и тем, что предприятие может разместить свои активы (денежные средства) в другие денежные активы. Доля собственных оборотных средств в покрытии запасов – характеризирует ту часть стоимости запасов, которая покрывается собственными оборотными средствами, рекомендуется нижняя граница 50%. Коэффициент покрытия – Кп. (1.2), рассчитываемый по формуле: Кп = Оборотные активы Краткосрочные обязательства (1.2) Это наиболее общий показатель ликвидности. Он характеризует соотношение между всеми текущими активами и краткосрочными обязательствами, т.е. достаточность оборотных средств для погашения долгов на протяжении года. Мировой опыт показывает, что значение этого показателя оптимально в пределах 2-2,5. Коэффициент зависимости от материальных запасов (1.3), равный: Кз.м.з = Материально-производственные запасы Краткосрочные обязательства (1.3) Коэффициент свободных материальных средств Кс.м.с характеризует долю чистых оборотных активов, которые связаны в непроданных материальных запасах (1.4): Кс.м.с = Материально-производственные запасы Чистые оборотные активы (1.4) Коэффициент работоспособности с наличными активами Кр.н.а показывает период, в течение которого предприятие может осуществлять текущую хозяйственную деятельность на базе имеющихся наличных ликвидных активов без дополнительных источников (1.5). Кр.н.а = Денежные средства + Ценные бумаги + Счета к оплате Ежедневные денежные расходы за вычетом расходов, для которых не нужны деньги (1.5) 2) Показатели рентабельности[11]: Рентабельность показывает, какое количество рублей приходится на один рубль авансированного (собственного) капитала. К основным показателям этого блока относятся рентабельность авансированного капитала и рентабельность собственного капитала. Они показывают, сколько рублей прибыли приходиться на один рубль авансированного (собственного) капитала. При расчёте можно использовать либо балансовою прибыль, либо чистую. Анализируя рентабельность, в пространственно-временном аспекте, следует принимать во внимание три ключевых особенности этих показателей: - временный аспект, когда предприятие делает переход на новые перспективные технологии и виды продукций; - проблема риска; - проблема оценки, т.к. прибыль оценивается в динамике, а собственный капитал складывается в течение ряда лет. Однако далеко не всё может быть отражено в балансе, например, торговая марка, суперсовременные технологии, чудесный слаженный персонал не имеют денежной оценки, поэтому при выборе решений финансового характера необходимо принимать во внимание рыночную стоимость фирмы. Для оценки динамики относительных показателей (коэффициентов рентабельности) необходимо предварительно выполнить их расчет по формулам. 1.Коэффициент рентабельности продаж Крент.п. = Прибыль от реализации продукции Выручка от реализации продукции (1.6) Данный коэффициент показывает сколько прибыли приходится на единицу реализованной продукции. 2. Коэффициент рентабельности всего капитала предприятия Крент. капитала = Прибыль от реализации продукции Средняя стоимость активов (1.7) Коэффициент показывает эффективность использования всего имущества предприятия. 3. Коэффициент рентабельности основных средств и прочих внеоборотных активов Крент. ос. = Прибыль от реализации продукции (1.8) Средняя стоимость основных средств и прочих внеоборотных активов (А1ср) Данный показатель отражает эффективность использования основных средств и прочих внеоборотных активов. 4. Коэффициент рентабельности собственного капитала Крент. ск. = Прибыль от реализации продукции Средняя стоимость собственного капитала (П1ср) (1.9) Коэффициент показывает эффективность использования собственного капитала. 2) Показатели деловой активности[12]: Такими качественными критериями являются: широта рынков сбыта продукции, репутация предприятия и т. п. Количественная оценка даётся по двум направлениям: – степень выполнения плана по основным показателям, обеспечение заданных темпов их роста; – уровень эффективности использования ресурсов предприятия. В частности, оптимально следующее соотношение: Тнб > Тр > Так > 100%; (1.10) где Тнб, Тр, Так, – соответственно темп изменения прибыли, реализации, авансированного капитала. Эта зависимость означает, что: а) экономический потенциал предприятия возрастает; б) объём реализации возрастает более высокими темпами; в) прибыль возрастает опережающими темпами. Это приведённое соотношение можно условно назвать «золотым правилом экономики предприятия». Для реализации второго направления могут быть рассчитаны: выработка, фондоотдача, оборачиваемость производственных запасов, продолжительность операционного цикла, оборачиваемость авансированного капитала. К обобщающим показателям относятся «показатель ресурсоотдачи и коэффициент устойчивости экономического роста». Ресурсоотдача (коэффициент оборачиваемости авансированного капитала) – характеризует объём реализованной продукции на рубль средств, вложенных в деятельность предприятия. Рост этого показателя в динамике рассматривается как благоприятная тенденция. Коэффициент устойчивости экономического роста – показывает, какими, в среднем, темпами может развиваться предприятие в дальнейшем. 1.3 Основные методики прогнозирования вероятности банкротства предприятия и совершенствование системы диагностики банкротства предприятия Предсказание банкротства как самостоятельная проблема возникла в передовых капиталистических странах и в первую очередь, в США сразу после окончания второй мировой войны. Этому способствовал рост числа банкротств в связи с резким сокращением военных заказов, неравномерность развития фирм, процветание одних и разорение других. Естественно, возникла проблема возможности априорного определения условий, ведущих фирму к банкротству. Вначале этот вопрос решался на эмпирическом, чисто качественном уровне и, естественно, приводил к существенным ошибкам. Первые серьезные попытки разработать эффективную методику прогнозирования банкротства относятся к 60-м гг. и связаны с развитием компьютерной техники. Известны два основных подхода к предсказанию банкротства. Первый базируется на финансовых данных и включает оперирование некоторыми коэффициентами: приобретающим все большую известность Z-коэффициентом Альтмана (США), коэффициентом Таффлера, (Великобритания), и другими, а также умение «читать баланс». Второй исходит из данных по обанкротившимся компаниям и сравнивает их с соответствующими данными исследуемой компании. Первый подход, бесспорно эффективный при прогнозировании банкротства, имеет три существенных недостатка. Во-первых, компании, испытывающие трудности, всячески задерживают публикацию своих отчетов, и, таким образом, конкретные данные могут годами оставаться недоступными. Во-вторых, даже если данные и сообщаются, они могут оказаться «творчески обработанными». Для компаний в подобных обстоятельствах характерно стремление обелить свою деятельность, иногда доводящее до фальсификации. Требуется особое умение, присущее даже не всем опытным исследователям, чтобы выделить массивы подправленных данных и оценить степень завуалированности. Третья трудность заключается в том, что некоторые соотношения, выведенные по данным деятельности компании, могут свидетельствовать о неплатежеспособности в то время, как другие - давать основания для заключения о стабильности или даже некотором улучшении. В таких условиях трудно судить о реальном состоянии дел. Второй подход основан на сравнении признаков уже обанкротившихся компаний с таковыми же признаками «подозрительной» компании. За последние 50 лет опубликовано множество списков обанкротившихся компаний. Некоторые из них содержат их описание по десяткам показателей. К сожалению, большинство списков не упорядочивают эти данные по степени важности и ни в одном не проявлена забота о последовательности. Попыткой компенсировать эти недостатки является метод балльной оценки (А-счет Аргенти). В отличие от описанных «количественных» подходов к предсказанию банкротства в качестве самостоятельного можно выделить «качественный» подход, основанный на изучении отдельных характеристик, присущих бизнесу, развивающемуся по направлению к банкротству. Если для исследуемого предприятия характерно наличие таких характеристик, можно дать экспертное заключение о неблагоприятных тенденциях развития. Предприятие подвержено различным видам кризисов (экономическим, финансовым, управленческим) и банкротство - лишь один из них. Во всем мире под банкротством принято понимать финансовый кризис, то есть неспособность фирмы выполнять свои текущие обязательства. Помимо этого, фирма может испытывать экономический кризис (ситуация, когда материальные ресурсы компании используются неэффективно) и кризис управления (неэффективное использование человеческих ресурсов, что часто означает также низкую компетентность руководства и, следовательно, неадекватность управленческих решений требованиям окружающей среды). Соответственно, различные методики предсказания банкротства, как принято называть их в отечественной практике, на самом деле, предсказывают различные виды кризисов. Именно поэтому оценки, получаемые при их помощи, нередко столь сильно различаются. Видимо, все эти методики вернее было бы назвать кризис-прогнозными (К-прогнозными). Другое дело, что любой из обозначенных видов кризисов может привести к коллапсу, смерти предприятия. В этой связи, понимая механизм банкротства как юридическое признание такого коллапса, данные методики условно можно назвать методиками предсказания банкротства. Представляется, однако, что ни одна из них не может претендовать на использование в качестве универсальной именно по причине «специализации» на каком-либо одном виде кризиса. Поэтому кажется целесообразным отслеживание динамики изменения результирующих показателей по нескольким из них. Выбор конкретных методик, очевидно, должен диктоваться особенностями отрасли, в которой работает предприятие. Более того, даже сами методики могут и должны подвергаться корректировке с учетом специфики отраслей. 1) Система экспресс - диагностики банкротства[13]. Оценка кризисных факторов финансового развития и прогнозирование возможного банкротства предприятия осуществляются задолго до проявления его явных признаков. Такая оценка и прогнозирование являются предметом диагностики банкротства, характеризующей в концентрированном виде содержание первых трех направлений формирования и реализации политики антикризисного финансового управления предприятием. Диагностика банкротства представляет собой систему целевого финансового анализа, направленного на выявление параметров кризисного развития предприятия генерирующих угрозу его банкротства в предстоящем периоде. В зависимости от целей и методов осуществления диагностика банкротства предприятия подразделяется на две основные системы[14]: 1) систему экспресс - диагностики банкротства; 2) систему фундаментальной диагностики банкротства. В этом разделе рассматривается содержание системы экспресс - диагностики банкротства, осуществляемой на предприятии. Экспресс-диагностика банкротства характеризует систему регулярной оценки кризисных параметров финансового развития предприятия, осуществляемой на базе данных его финансового учета по стандартным алгоритмам анализа. Основной целью экспресс - диагностики банкротства является раннее обнаружение признаков кризисного развития предприятия и предварительная оценка масштабов кризисного его состояния. Экспресс-диагностика банкротства осуществляется по следующим основным этапам (рис. 1.1). 1. Определение объектов наблюдения «кризисного поля», реализующего угрозу банкротства предприятия. Опыт показывает, что в современных экономических условиях практически все аспекты финансовой деятельности предприятия могут генерировать угрозу его банкротства.

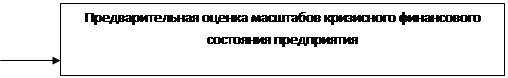

Рис. 1.1Основные этапы осуществления экспресс - диагностики банкротства предприятия Поэтому система наблюдения «кризисного поля» должна строиться с учетом степени генерирования этой угрозы путем выделения наиболее существенных объектов по этому критерию. С этих позиций система наблюдения «кризисного поля» предприятия может быть представлена следующими основными объектами (рис. 1.2). 2. Формирование системы индикаторов оценки угрозы банкротства предприятия. Система таких индикаторов формируется по каждому объекту наблюдения «кризисного поля». В процессе формирования все показатели - индикаторы подразделяются на объемные (выражаемые абсолютной суммой) и структурные (выражаемые относительными показателями). Важнейшие из этих индикаторов оценки угрозы банкротства представлены в табл. 1.1. Приведенная система индикаторов оценки угрозы банкротства предприятия может быть расширена с учетом особенностей его финансовой деятельности и целей диагностики.

Рис. 1.2 Основные объекты наблюдения «кризисного поля» предприятия, включаемых в систему мониторинга его текущей финансовой деятельности Таблица 1.1 Система важнейших индикаторов оценки угрозы банкротства предприятия в разрезе отдельных объектов наблюдения «кризисного поля»

3. Анализ отдельных сторон кризисного финансового развития предприятия, осуществляемый стандартными методами. Основу такого анализа составляет сравнение фактических показателей - индикаторов с плановыми (нормативными) и выявление размеров отклонений в динамике. Рост размера негативных отклонений в динамике характеризует нарастание кризисных явлений финансовой деятельности предприятия, генерирующих угрозу его банкротства. В процессе анализа отдельных сторон кризисного финансового развития предприятия используются следующие стандартные его методы: - горизонтальный (трендовый) финансовый анализ; - вертикальный (структурный) финансовый анализ; - сравнительный финансовый анализ; - анализ финансовых коэффициентов; - анализ финансовых рисков; - интегральный финансовый анализ, основанный на «Модели Дюпона». 4. Предварительная оценка масштабов кризисного финансового состояния предприятия. Такая оценка проводится на основе анализа отдельных сторон кризисного развития предприятия за ряд предшествующих этапов. Практика финансового менеджмента использует при оценке масштабов кризисного финансового состояния предприятия три принципиальных характеристики: - легкий финансовый кризис; - глубокий финансовый кризис; - финансовая катастрофа. При необходимости каждая из этих характеристик, может получить более углубленную дифференциацию. В таблице 1.2 приведен пример предварительной оценки масштаба кризисного финансового состояния предприятия по основным индикаторам отдельных объектов наблюдения «кризисного поля». Система экспресс - диагностики банкротства обеспечивает раннее обнаружение признаков кризисного развития предприятия и позволяет принять оперативные меры по их нейтрализации. Ее предупредительный эффект наиболее ощутим на стадии легкого финансового кризиса предприятия. При иных масштабах кризисного финансового состояния предприятия она обязательно должна дополняться системой фундаментальной диагностики[15]. Система фундаментальной диагностики банкротства Таблица 1.2 Пример предварительной оценки масштаба кризисного финансового состояния предприятия по основным индикаторам отдельных объектов наблюдения «кризисного поля»

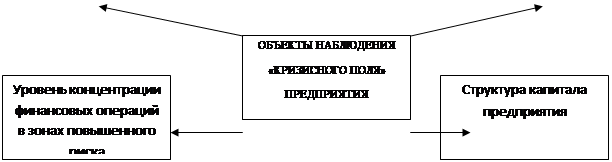

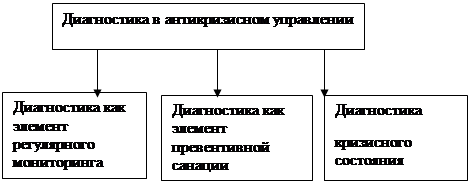

5. Фундаментальная диагностика банкротства характеризует систему оценки параметров кризисного финансового развития предприятия, осуществляемой на основе методов факторного анализа и прогнозирования. Основными целями фундаментальной диагностики банкротства является[16]: - углубление результатов оценки кризисных параметров финансового развития предприятия, полученных в процессе экспресс-диагностики банкротства; - подтверждение полученной предварительной оценки масштабов кризисного финансового состояния предприятия; - прогнозирование развития отдельных факторов, генерирующих угрозу банкротства предприятия, и их негативных последствий; - оценка и прогнозирование способности предприятия к нейтрализации угрозы банкротства за счет внутреннего финансового потенциала. Кризисные ситуации, возникающие вследствие неравномерного развития народного хозяйства и его отдельных частей, колебания объемов производства и сбыта, появление значительных спадов производства следует рассматривать не как стечение неблагоприятных ситуаций (хотя для отдельного предприятия это может быть и так), а как некую общую закономерность, свойственную рыночной экономике. Кризисные ситуации, для преодоления которых не было принято соответствующих превентивных мер, могут обусловить чрезмерное разбалансирование экономического организма предприятия с соответствующей неспособностью продолжения финансового обеспечения своей деятельности, что квалифицируется как банкротство[17]. Рыночная экономика, на протяжении многих десятилетий и столетий являющаяся основой развития западных стран, выработала определенную систему контроля, диагностики и, по возможности, защиты предприятий от кризисных ситуаций. Антикризисное управление это совокупность форм и методов реализации антикризисных процедур применительно к конкретному предприятию. Антикризисное управление является микроэкономической категорией и отражает производственные отношения, складывающиеся па уровне предприятия при его оздоровлении или ликвидации. Система антикризисного управления - это и есть система предотвращения банкротства на предприятии. Процесс диагностики банкротства представлен на рис. 1.3.

Рис. 1.3 Диагностика кризисных ситуаций и состояния банкротства Для предотвращения кризиса большое значение имеет своевременное обнаружение признаков предстоящей кризисной ситуации. Ранними признаками, (симптомами) грядущего неблагополучия предприятия могут быть отрицательная реакция партнеров по бизнесу, поставщиков, кредиторов, банков, потребителей продукции на те или иные мероприятия, проводимые предприятием (например, структурные реорганизации, открытие или закрытие подразделений предприятия, филиалов, дочерних фирм, их слияние, частая и необоснованная смена деловых партнеров, выход на новые рынки и другие изменения в стратегии предприятия); задержки с предоставлением бухгалтерской отчетности и ее низкое качество, что может свидетельствовать либо о сознательных действиях, либо о низком уровне квалификации персонала; изменения в статьях бухгалтерского баланса со стороны пассивов и активов и нарушения определенной их пропорциональности; увеличение задолженности предприятия поставщикам и кредиторам; уменьшение доходов предприятия и падение прибыльности фирмы, обесценивание акций предприятия, установление предприятием нереальных (высоких или низких) цен на свою продукцию и т.д. Для выработки мер по своевременному упреждению и предотвращению приближающихся кризисных ситуаций, а также (в случае их возникновения) по их преодолению необходимо знать структуру и закономерности развития кризисного процесса. На рис. 1.4 представлены основные факторы кризисного процесса[18].

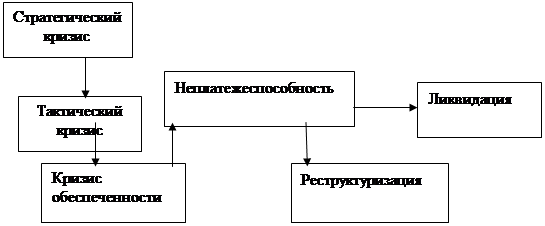

Рис. 1.4 Структура кризисного процесса К стратегическому кризису приводит отсутствие или недостаточное развитие системы стратегического управления на предприятии, в частности отсутствие четкой структуризации стратегических целей предприятия; непонимание того, что разработка стратегии предприятия является важнейшим топом планирования, тесно связанным с другими этапами внутрифирменного планирования; ориентация руководителей высшего звена на решение оперативных и текущих задач в ущерб стратегическим. Углубление стратегического кризиса приводит к возникновению тактического кризиса, внешними признаками которого являются сокращение масштабов деятельности; снижение доли рынка, уменьшение прибыли; сокращение численности персонала и т.д. Дальнейшее развитие кризисного процесса обнаруживается в росте задолженности предприятия, ухудшении показателей ликвидности. В результате кризисный процесс переходит в следующую фазу - фазу кризиса обеспеченности. Кризис обеспеченности может иметь следствием временную или длительную хроническую неплатежеспособность предприятия. Состояние неплатежеспособности, убыточность финансово-хозяйственной деятельности свидетельствуют о том, что предприятие находится под угрозой банкротства, которое не обязательно наступает неотвратимо. Для вывода предприятия из кризиса необходимо разработать и реализовать комплекс организационных и финансовых мер по оздоровлению финансового положения предприятия-должника: перемещение управленческих кадров, реструктуризация, ликвидация неэффективно работающих подразделений, привлечение новых источников финансирования и др. Цели результаты анализа финансового состояния предприятия свидетельствуют об отсутствии реальной возможности восстановить его платежеспособность, это может явиться основанием для подготовки и применения процедур ликвидации предприятия. Одной из существенных особенностей кризиса и, соответственно, субъективной реакции является фактор времени. На необходимость учета временных параметров при диагностике степени неплатежеспособности предприятия обращено внимание и в ряде нормативных документов. В соответствии с этими актами на практике в числе абсолютных показателей финансового состояния предприятия используется коэффициент восстановления (утраты) платежеспособности. Этот коэффициент в отличие от коэффициентов текущей ликвидности и обеспечения собственными средствами, имеет четкие факторные временные параметры, т.е. начало и конец отчетного периода в месяцах года. Таким образом, особенностью антикризисного управления является дефицит времени на принятие управленческого решения и на реализацию антикризисных процедур. Сторона кризиса, отражающая положительные возможности обновления, по определению некоторых ученых и специалистов, является «антиципативным (опережающим) антикризисным менеджментом». Наряду с программой защиты от кризисного саморазрушения он включает профилактику и «терапию» банкротства, т.е. стадию диагностики и превентивной санации в процессе антикризисного управления. Антикризисное управление актуализует функциональные аспекты по выявлению и преодолению причин, препятствующих оздоровлению предприятия, и радикализацию мер, восстанавливающих его платежеспособность. По мнению некоторых авторов, для предприятий, достигших стадии развития и подъема в своем жизненном цикле, экономическая сторона кризиса и, следовательно, необходимость диагностики выражается в дефиците денежных средств, необходимых для ведения производства и расчетов с кредиторами. Исследование причин, обусловливающих процесс антикризисного управления, позволяет предложить следующую классификацию факторов возникновения кризисной ситуации в деятельности предприятия[19]: - внешние факторы: тип экономической системы; несбалансированная кредитная политика или ее полное отсутствие; структура потребностей населения; уровень доходов и накоплений населения; величина платежеспособного спроса клиентов-предприятий; фаза экономического цикла; политико-правовая нестабильность и экономическая неопределенность государственного регулирования; темп и размеры инфляции; научно-техническое и информационное развитие производственного цикла; уровень культуры общества; международная конкуренция;

Направление

Типы

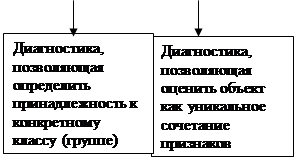

Рис.1.6 Процесс диагностики в антикризисном управлении - внутренние факторы: ошибочная рыночная философия фирмы; отсутствие или неправильные принципы ее действия; нерациональное использование ресурсов и низкое качество продукции; невысокий уровень менеджмента и маркетинга; несоответствие уровня управленческой и организационной культур предприятия его технологической структуре. 2. Диагностика финансового состояния предприятия ООО «СОЮЗ-К» 2.1 Характеристика предприятия ООО «Союз-К» Предприятие ООО «Союз-К» создано 27 июня 2007 года, на общей долевой форме собственности с уставным капиталом 10000 рублей. Местонахождение и юридический адрес: 344006, г. Ростов-на-Дону, Чехова, ул., 42, тел./факс 2277461, 2631076 Директор фирмы - Колесников Борис Николаевич. Организационная структура предприятия представлена в приложении А. ООО «Союз-К» действует на основании Устава. Высшим органом управления общества является собрание участников. Из числа участников избирается председатель собрания, который организует ведение протоколов. Общество является самостоятельным хозяйствующим субъектом и обладает правами юридического лица. ООО «Союз-К» имеет в собственности обособленное имущество, а также самостоятельный баланс, может от своего имени приобретать и осуществлять имущественные и неимущественные права, заключать все виды гражданско-правовых договоров с другими хозяйствующими субъектами, нести обязанности, распоряжаться имуществом, быть истцом или ответчиком в арбитражном суде. В соответствии с основными видами своей деятельности предприятие осуществляет взаимоотношения с юридическими и физическими лицами на основе договоров по реализации товаров, оказания услуг, выполнение работ; самостоятельно планирует и осуществляет хозяйственную деятельность, исходя из реального спроса и в пределах направления деятельности. Предприятие осуществляет оперативный и бухгалтерский учет результатов деятельности, предоставляет государственным органам информацию, необходимую для налогообложения и ведения общегосударственной системы сбора и обработки экономической информации. Основными видами деятельности ООО «Союз-К» является: - Строительство; - Продажа квартир, комнат; - Покупка квартир, комнат; - Обмен квартир, комнат; - Аренда квартир; - Загородная недвижимость; - Коммерческая недвижимость; - Юридические услуги; - Оценка недвижимости. Всем своим клиентам ООО «Союз-К» представляем полный комплекс услуг по различным операциям с недвижимостью в Ростове-на-Дону и Ростовской области. Так же агентство предлагает свою помощь в реализации жилья с новостройками, в покупке и продаже коммерческой и загородной недвижимости, а также занимается различными операциями на вторичном рынке жилья. База данных ООО «Союз-К» коммерческой недвижимости ежедневно пополняется актуальными предложениями по продаже комнат в Ростове. Разделы базы данных содержат тысячи актуальных предложений по всем категориям недвижимости (продажа комнат в Ростове, покупка комнат, аренда квартир, аренда комнат, складов, офисов и пр.) Все сделки, будь-то покупка квартир, продажа комнат или продажа квартир сопровождается юридически и практически специалистами фирмы. На Ростовском рынке недвижимости работают около 200 агентств недвижимости. Условно их можно разделить на 2 группы: 1) Крупные агентства: Вант, Нирлан, Титул, Альфа-Дон, Лендлорд. Данные агентства существуют на рынке недвижимости Ростова-на-Дону более 5 лет, оказывают полный спектр услуг по подбору продаже, покупке, обмену недвижимости. Деятельность агентств Лендлорд и Титул застрахована на 1 миллион долларов. Именно эта группа и является главными конкурентами предприятия ООО «Союз-К». 2) Средние и мелкие агентства: Дон-Строй, Риэлти, Этлан, Алекс, Кредо, Квартал. Занимаются, как правило, 2-3 видами услуг, среди продаваемых объектов преобладает недвижимость эконом класса. Деятельность не застрахована. 2.2 Анализ рынка недвижимости в ростовской области На сегодняшний день на рынке недвижимости г. Оренбурга достаточно развиты такие сегменты как: коммерческая недвижимость (офисная, торговая, производственная, складская, развлекательная) и жилая недвижимость. Согласно данным за первый квартал 2007 года, наибольшую долю на рынке продаж (предложения) составляет рынок жилья. На втором месте – коммерческая недвижимость. Что касается рынка аренды (предложение), также лидирующую позицию занимает жилая недвижимость, на втором офисная недвижимость, на третьем – торговая. В целом, структура рынка относительно постоянно и со временем изменяется незначительно. За последние три года в Ростовской области наблюдался рост цен на квартиры вторичного рынка жилья. Главным образом это касается одно- и двухкомнатных квартир. Среди основных факторов, влияющих на рост цен, продавцы чаще всего называют инфляцию и спекулятивный спрос. Стоимость 1 кв.м. квартир в различных районах города Ростов-на-Дону колеблется довольно в широком диапазоне. Так, стоимость 1 кв.м. в Центральной части города превышает стоимость 1 кв.м. в других районах города на 20-35 %. На сегодняшний день Ростовская область по-прежнему относится к регионам с достаточно высокой арендной платой за жилье. Спрос на аренду квартир, как в самом Ростове, так и в районах и городах области превышает предложение. Как и в предыдущие годы, начало 2007 года ознаменовано некоторым увеличением предложения типовых квартир на рынке, причем большую часть из них занимают «хрущевки», а также квартиры в новых домах. Наибольшей популярностью пользуются центральные районы города. Хотя из-за нехватки свободного жилья арендаторы снимают жилплощадь даже в отдаленных районах города. Причем наиболее ходовым товаром на рынке аренды типового жилья являются одно- и двухкомнатные квартиры. Что касается предложения, то оно, по прогнозу специалистов, на протяжении нескольких лет будет значительно ниже уровня спроса. Разброс цен на комнаты и квартиры зависит от местоположения жилья, от его состояния (не требует ли она косметического ремонта), наличия мебели и бытовых удобств и, конечно же, от спроса. Величина арендной платы в зависимости от места положения составляет от 2 до 30 тыс. в месяц. Из графика видно, что лидирующим по темпам прироста за март стал Болгарстрой (11,39%), на втором месте Нахичевань (4,93%), и на третьем Военвед/Стройгородок (4,75%). Среди последних в рейтинге по результатам прироста за месяц районов выделяется Сельмаш с отрицательным приростом (-0,5%), Орджоникидзе/Аэропорт (-0,53%), Чкаловский (-1,61%) и Темерни (-5,98%). Данные отрицательные показатели по вышеперечисленным микрорайонам являются корректирующими к значительному февральскому приросту и не означают перелома повышательной тенденции. 2.3 Анализ финансового положения ООО «Союз-К» Активы организации на конец 2008 г. характеризуются следующим соотношением: 12,9% иммобилизованных средств и 87,1% текущих активов. Активы организации в течение анализируемого периода увеличились на 166776 тыс. руб. (на 42,4%). Учитывая увеличение активов, необходимо отметить, что собственный капитал увеличился еще в большей степени – на 146,3%. Опережающее увеличение собственного капитала относительно общего изменения активов является положительным показателем (табл. 2.1). Таблица 2.1 Структура имущества организации и источников его формирования

Рост величины активов организации связан, в основном, с ростом следующих позиций актива баланса (в скобках указана доля изменения данной статьи в общей сумме всех положительно изменившихся статей): - Денежные средства – 64288 тыс. руб. (38,5%) - Незавершенное строительство – 35663 тыс. руб. (21,4%) - Запасы: расходы будущих периодов – 25392 тыс. руб. (15,2%) -Запасы: сырье, материалы и другие аналогичные ценности – 19481 тыс. руб. (11,7%) Одновременно, в пассиве баланса наибольший прирост наблюдается по строкам: - Нераспределенная прибыль (непокрытый убыток) – 170435 тыс. руб. (69%), - Кредиторская задолженность: поставщики и подрядчики – 34984 тыс. руб. (14,2%), - Доходы будущих периодов – 19143 тыс. руб. (7,8%), Займы и кредиты – 14680 тыс. руб. (5,9%), Среди отрицательно изменившихся статей баланса можно выделить «Займы и кредиты» в пассиве (80018 тыс. руб.). Чистые активы организации на последний день 2008 г. намного (в 3197,1 раза) превышают уставный капитал. Данное соотношение положительно характеризует финансовое положение ООО «Союз-К», полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. Более того необходимо отметить увеличение чистых активов на 146,3% за рассматриваемый период (2008 г.). Приняв во внимание одновременно и превышение чистых активов над уставным капиталом и их увеличение за период, можно говорить о хорошем финансовом положении организации по данному признаку (табл.2.2). Таблица 2.2 Оценка стоимости чистых активов ООО «Союз-К» за 2008 г.

По данным таблицы 2.3 оба коэффициента на последний день 2008 г. оказались в пределах допустимых норм, в качестве третьего показателя рассчитан коэффициент утраты платежеспособности. Данный коэффициент служит для оценки перспективы утраты организацией нормальной структуры баланса (платежеспособности) в течение трех месяцев при сохранении имевшей место в анализируемом периоде тенденции изменения текущей ликвидности и обеспеченности собственными средствами. Значение коэффициента утраты платежеспособности (1,04) указывает на низкую вероятность утраты показателями платежеспособности нормальных значений в ближайшие три месяца. Таблица 2.3 Определение неудовлетворительной структуры баланса ООО «Союз-К» за 2008 г.

Поскольку из трех вариантов расчета показателей покрытия запасов и затрат собственными оборотными средствами положительное значение имеет только рассчитанный по последнему варианту (СОС3), финансовое положение организации можно характеризовать как неустойчивое. Следует обратить внимание, что несмотря на неудовлетворительную финансовую устойчивость все три показателя покрытия собственными оборотными средствами запасов и затрат в течение улучшили свои значения (табл. 2.4). Таблица 2.4 Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств ООО «Союз-К» за 2008 г.

Коэффициент автономии организации на конец декабря 2008 г. составил 0,57. Данный коэффициент характеризует степень зависимости организации от заемного капитала. Полученное здесь значение укладывается в общепринятую для этого показателя норму (>0.5) и свидетельствует об уравновешенности собственного и заемного капитала ООО «Союз-К» (табл. 2.5). Значение коэффициента покрытия инвестиций на конец периода составило 0,58, что значительно ниже нормы (доля собственного капитала и долгосрочных обязательств в общей сумме капитала ООО «Союз-К» составляет всего 58%). Коэффициент маневренности собственного капитала показывает, какая часть собственных средств организации находится в мобильной форме, позволяющей относительно свободно маневрировать этими средствами. Значение коэффициента маневренности собственного капитала на последний день анализируемого периода составило 0,78. Считается, что оптимальный диапазон значений коэффициента 0,5-0,6. Однако на практике норматив для этого показателя не определен, так как сильно зависит от сферы деятельности организации. Таблица 2.5 Анализ прочих показателей финансовой устойчивости «Союз-К» за 2008 г.

Итоговое значение коэффициента обеспеченности материальных запасов (0,66) соответствует норме, т. е. материально-производственные запасы в достаточной степени обеспечены собственными оборотными средствами организации. По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности ООО «Союз-К» значительно превосходит величину долгосрочной задолженности (98% и 2% соответственно). При этом в течение анализируемого периода (2008 г.) доля долгосрочной задолженности уменьшилась на 30%. 2.4 Анализ ликвидности и финансовой устойчивости ООО «Союз-К» Из четырех соотношений, характеризующих наличие ликвидных активов у организации, выполняется два (табл. 2.6). У организации не имеется достаточно высоколиквидных активов для погашения наиболее срочных обязательств (разница составляет 76431 тыс. руб.). В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств. В данном случае это соотношение не выполняется – у ООО «Союз-К» недостаточно краткосрочной дебиторской задолженности (1% от необходимого) для погашения среднесрочных обязательств. Таблица 2.6 Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения ООО «Союз-К» за 2008 г.

Исходя из таблицы 2.7 по итогам декабря 2008 г. коэффициент текущей (общей) ликвидности полностью укладывается в норму (2,08 при нормативном значении 2,0 и более). При этом за анализируемый период коэффициент практически не изменился. Таблица 2.7 Расчет коэффициентов ликвидности ООО «Союз-К» за 2008 г.

Коэффициент быстрой ликвидности на последний день 2008 г. оказался ниже нормы (0,41). Это означает, что у ООО «Союз-К» недостаточно активов, которые можно в сжатые сроки перевести в денежные средства, чтобы погасить краткосрочную кредиторскую задолженность. Соответствующим норме, как и два другие, оказался коэффициент абсолютной ликвидности (0,4 при норме 0,2 и более). За рассматриваемый период коэффициент абсолютной ликвидности вырос на 0,23. Из «Отчета о прибылях и убытках» следует, что за анализируемый период организация получила прибыль от продаж в размере 325885 тыс. руб., что равняется 38,4% от выручки. По сравнению с аналогичным периодом прошлого года прибыль снизилась на 27956 тыс. руб., или на 7,9%. По сравнению с прошлым периодом в текущем уменьшилась как выручка от продаж, так и расходы по обычным видам деятельности (на 93343 и 65387 тыс. руб. соответственно). Причем в процентном отношении изменение расходов (-11,1%) опережает изменение выручки (-9,9%) Прибыль от прочих операций за рассматриваемый период составила 254 тыс. руб., что на 41 тыс. руб. (13,9%) меньше, чем прибыль за аналогичный период прошлого года. При этом величина прибыли от прочих операций составляет 0,1% от абсолютной величины прибыли от продаж за анализируемый период. Основные финансовые результаты деятельности ООО «Союз-К» за анализируемый период (2008 г.) приведены в таблице 2.8. Таблица 2.8 Основные финансовые результаты деятельности ООО «Союз-К» за 2008.

Сопоставление чистой прибыли по данным формы №2 и Баланса показало, что в 2008 г. организация использовала чистую прибыль в сумме 77430 тыс. руб. Судя по отсутствию в бухгалтерской отчетности данных об отложенных налоговых активах и обязательствах, организация не применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль», что допустимо для субъектов малого предпринимательства (кроме того, ПБУ 18/02 не применяют кредитные, бюджетные организации). 2.5 Анализ рентабельности и расчет показателей деловой активности (оборачиваемости) ООО «Союз-К» Представленные в таблице 2.9 показатели рентабельности имеют положительные значения как следствие прибыльности деятельности ООО «Союз-К» в 2008 г. Таблица 2.9 Анализ рентабельности ООО «Союз-К» за 2008 г.

В отчетном периоде организация по обычным видам деятельности получила прибыль в размере 38,4 копеек с каждого рубля выручки от реализации. При этом имеет место положительная динамика рентабельности продаж по сравнению с аналогичным периодом 2007 г. (+0,9 коп.). Рентабельность, рассчитанная как отношение прибыли до налогообложения к совокупным расходам организации, составила 47,3%. Это значит, что с каждого рубля, израсходованного за рассматриваемый период в рамках финансово-хозяйственной деятельности ООО «Союз-К», было получено 47,3 коп. прибыли. За аналогичный период 2007 г. также была получена прибыль, но на 1,6 коп. с рубля меньше, чем в 2008 г. Рентабельность использования вложенного в предпринимательскую деятельность капитала представлена в таблице 2.10. Таблица 2.10 Анализ рентабельности использования вложенного в предпринимательскую деятельность капитала ООО «Союз-К» за 2008 г.

За рассматриваемый период каждый рубль, вложенный ООО «Союз-К» в основные фонды и материально-производственные запасы, обеспечил прибыль от продаж в размере 0,87 руб. В таблице 2.11 рассчитаны показатели оборачиваемости ряда активов, характеризующие скорость возврата авансированных на осуществление предпринимательской деятельности денежных средств, а также показатель оборачиваемости кредиторской задолженности при расчетах с поставщиками и подрядчиками. Таблица 2.11 Анализ показателей оборачиваемости активов ООО «Союз-К» за 2008 г.

В соответствии с результатами расчетов, за 202 календарных дня организация получает выручку, равную сумме всех имеющихся активов. При этом требуется 153 дня, чтобы получить выручку равную среднегодовому остатку материально-производственных запасов. 2.6 Анализ кредитоспособности и прогноз вероятности банкротства ООО «Союз-К» В соответствии с методикой Сбербанка заемщики делятся в зависимости от полученной суммы баллов на три класса: - первоклассные кредитование которых не вызывает сомнений (сумма баллов от 1 до 1,05); - второго класса – кредитование требует взвешенного подхода (свыше 1,05 но меньше 2,42); - третьего класса – кредитование связано с повышенным риском (2,42 и выше). В данном случае сумма баллов равна 1,1. Поэтому, организация может рассчитывать на получение банковского кредита (таблица 2.12). Таблица 2.12 Анализ кредитоспособности ООО «Союз-К» по методике Сбербанка России

Одним из показателей вероятности скорого банкротства организации является Z-счет Альтмана, который рассчитывается по следующей формуле: Z-счет = 1,2К1 + 1,4К2 + 3,3К3 + 0,6К4 + К5, Где: Предполагаемая вероятность банкротства в зависимости от значения Z-счета Альтмана составляет: 1,8 и менее очень высокая; от 1,81 до 2,7 – высокая; от 2,71 до 2,9 – существует возможность; от 3,0 и выше – очень низкая. Для ООО «Союз-К» значение Z-счета по итогам декабря 2008 г. составило 5,99. Это говорит о низкой вероятности скорого банкротства ООО «Союз-К» (табл. 2.13). В тоже время, необходимо отметить серьезные недостатки применения Z-счета Альтмана в условиях российской экономики, не позволяющие безоговорочно доверять полученным на его основе выводам. Таблица 2.13 Прогноз вероятности банкротства ООО «Союз-К»

3. Рекомендации по улучшению финансового состояния ООО «СОЮЗ-К» 3.1 Разработка рекомендации по улучшению финансового состояния предприятия ООО «Союз-К» За анализируемый период предприятие показало стабильное, устойчивое финансовое состояние, имеющее тенденцию в сторону повышения. Повысились показатели рентабельности, платежеспособности, оборота материальных средств. Данный факт свидетельствует об успешном развитии предприятия и его кредитоспособности. Финансовый анализ результативности финансово-экономической деятельности предприятия позволяет отметить положительную динамику в показателях прибыльности и рентабельности. Экономический анализ деятельности ООО «Союз-К» позволяет отметить следующие положительные моменты: - значительное увеличение валюты баланса; - высокие показатели коэффициентов ликвидности; - увеличение показателей прибыльности; - повышение рентабельности финансово-экономической деятельности. По оценке результатов финансового анализа можно предложить несколько вариантов улучшения финансового состояния: 1)для дальнейшего улучшения структуры имущества необходимо добиваться большего снижения доли дебиторской и кредитной задолженности с помощью надежных, с финансовой точки зрения, партнеров; 2) внедрение нового оборудования, которое позволит, с одной стороны, снизить себестоимость работ по строительству, использовать современные материалы, отличающиеся большей долговечностью; 3) имея стабильный спрос рынке недвижимости, низкий уровень постоянных затрат, высокую оборачиваемость активов, необходимо активизировать производственную деятельность и увеличить объем строительства и оказываемых услуг; 4) в связи с увеличением объема строительства и услуг в сфере недвижимости, расширить канала снабжения и сбыта, привлекая дополнительный круг потребителей. Исчисление оптимального размера прибыли становится важнейшим элементом планирования предпринимательской деятельности на современном этапе хозяйствования. Для прогнозирования максимально возможной прибыли, в планируемом году, целесообразно сопоставить выручку от реализации продукции с общей суммой затрат, подразделяют на переменные и постоянные. Приведенные ниже расчеты позволяют определить так называемый «эффект производственного рычага». «Эффектом производственного рычага» называют такое явление, когда с изменением выручки от реализации продукции происходит более интенсивное изменение прибыли в ту или иную сторону. Известно, выручка от реализации продукции в 2008 году

составила 942755 тыс. рублей. Таким образом, при суммарных затратах в 127634

тыс. рублей, прибыль равна 269143 тыс. рублей (942755 – 673612). Если в 2007 году

выручка от реализации продукции увеличится на 10 %, что составит 1037030,5 тыс.

рублей Следовательно, при росте выручки от реализации продукции на 10 % прибыль увеличится на 24 %. Изыскивая возможности увеличения прибыли, целесообразно проверить влияние на ее прирост не только переменных, но и постоянных затрат. Так, если переменные затраты увеличатся на 10 % (670321,113,

тыс. рублей), а постоянные затраты на 2 % - 43683,45 тыс. рублей Прибыль при этом определяется в сумме 63049,6 тыс. рублей (1037030,5-