|

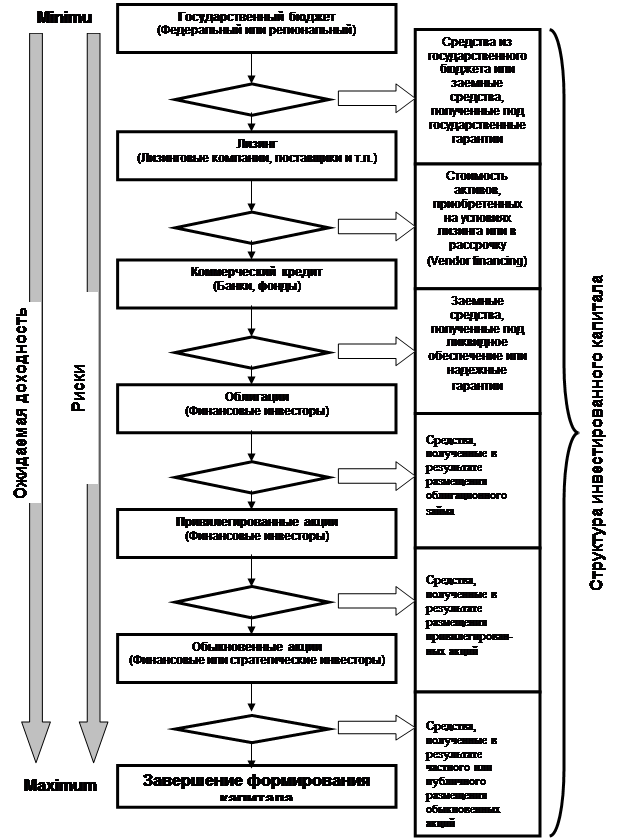

Дипломная работа: Планирование на предприятии на примере ФГУП "КэМЗ"Дипломная работа: Планирование на предприятии на примере ФГУП "КэМЗ"Введение Глава 1. Бизнес-план, как инструмент для привлечения инвестиций 1.1. Бизнес план инвестиционного проекта и источники его финансирования 1.2. Финансовое оздоровление предприятия за счет инвестиционной направленности развития 1.3. Требования к бизнес-плану и рекомендации по его составлению Глава 2. Бизнес-планирование для финансового оздоровления предприятия ФГУП «КЭМЗ» 2.1. Технико-экономическая характеристика предприятия ФГУП «КЭМЗ» 2.2. Прединвестиционные исследования предприятия: анализ финансового состояния ФГУП «КЭМЗ» 2.3. Внедрение и результаты бизнес-плана по производству селекторов ОВЧ Глава 3. Бизнес-планирование в современных условиях 3.1. Исследование компьютерных имитирующих систем, используемых для оценки бизнес-планов 3.2. Методы оценки экономической эффективности бизнес-плана инвестиционного проекта Заключение Список литературы Приложения ВВЕДЕНИЕВ современных условиях развития экономики в нашем государстве особое значение приобретает реальное инвестирование различных проектов и мероприятий, без которых немыслимы обновление и расширенное воспроизводство основных производственных фондов, изготовление конкурентоспособной продукции и, следовательно, решение множества социально-экономических проблем развития страны. Инвестирование реальных проектов требует определенной предварительной оценки эффективности принимаемых решений на основе расчета показателей эффективности с учетом фактора риска и достоверной информации, полученной и проанализированной на всех этапах подготовительной работы. Правильность полученных результатов в равной степени зависит от полноты и корректности методов, используемых при анализе, от опыта и квалификации специалистов и консультантов. Понятно, что до недавнего времени нестабильность социально-экономической и политической обстановки в России, несовершенство законодательства также сказались на притоке инвестиций в реальную экономику. Однако Россия за последние годы стала наращивать темпы экономического роста, выполнять свои обязательства по внешним долгам, развивать международное сотрудничество в области науки, техники, освоения природных ресурсов, участия в реализации международных проектов. Поэтому изучение методологии, а также разработок по оценке эффективности проектов и их отбору для финансирования становится очень полезным и значимым занятием. Одним из основных инструментов управления предприятием, определяющих эффективность его деятельности является бизнес-план. Овладение техникой бизнес-планирования становится актуальной задачей. Предприятия должны ясно представлять потребность на перспективу в финансовых, материальных, трудовых и интеллектуальных ресурсах, источники их получения, а также уметь четко рассчитывать эффективность использования ресурсов в процессе работы. Сегодня бизнес-планирование является универсальным инструментом прогнозирования будущего и эффективным инструментом менеджмента, который должен применяться не только с целью привлечения финансовых средств, но и при управлении развитием предприятия, разработке реалистичных производственных программ, планов слияний, поглощений и пр. Использование этой универсальной процедуры позволяет значительно повысить конкурентоспособность предприятий, сократить длительность принятия управленческих решений, упорядочить производственные и финансовые циклы. Общемировая практика бизнес-планирования является областью, в которой взаимосвязаны менеджмент, планирование, макроэкономика, маркетинг, финансовый и экономический анализ, социальная и личностная психология, системный анализ, высокие технологии и т. д. За рубежом бизнес-планирование давно стало отдельной отраслью человеческих знаний, в которой есть свои направления, школы, многолетние наработки, теоретические и практические методики. Эффективное использование этих знаний позволяет успешно организовывать новый и расширять действующий бизнес, вырабатывать цели организации, способы достижения этих целей, минимизировать риски бизнеса. Экономическая значимость и актуальность данной темы – бизнес-планирование инвестиционного проекта и определили необходимость написания настоящей выпускной квалификационной работы, целью которой является разработка и реализация бизнес-плана инвестиционного проекта для финансового оздоровления предприятия, а также перспектив использования данного инструмента инвестиционного проектирования на предприятиях. Для достижения поставленной цели были определены следующие задачи: · рассмотреть теоретические основы бизнес-планирования на предприятии; · раскрыть основные этапы разработки и методы оценки инвестиционных проектов; · показать методы оценки экономической эффективности инвестиционных проектов; · провести прединвестиционные исследования предприятия, которые включают анализ платежеспособности и финансовой устойчивости · показать перспективы использования бизнес-планирования на предприятии; · выработать рекомендации по формированию бизнес-плана инвестиционного проекта на исследуемом предприятии. Объектом исследования данной ВКР является ФГУП «КЭМЗ» Предметом исследования является бизнес-план инвестиционного проекта ФГУП «Калужский электромеханический завод». Структурно ВКР состоит из: введения, трех глав, заключения, списка литературы, приложений. В первой главе рассматриваются теоретические основы инвестиционной деятельности предприятия, дается понятие инвестиционного проектирования, бизнес-плана в структуре инвестиционного проекта. Во второй главе дается технико-экономическая характеристика предприятия, анализируется платежеспособность и финансовая устойчивость ФГУП «КЭМЗ», разработан бизнес-план инвестиционного проекта для финансового оздоровления ФГУП «КЭМЗ». В третьей главе рассматривается бизнес планирование в современных условиях, проводится исследование компьютерных технологий, используемых для оценки бизнес-плана, а так же описываются методы оценки его экономической эффективности. В процессе исследования применялись данные бухгалтерской и финансовой отчетности предприятия, внутризаводская нормативно-правовая документация, экономико-статистические данные. При написании данной выпускной работы были использованы научные труды российских экономистов, учебные пособия и методические разработки, материалы периодической печати, статистическая информация и нормативная база, на которую сделаны соответствующие ссылки. При анализе финансово хозяйственной деятельности были использован сопоставительный метод анализа, экономико-математический метод. Был произведен сбор данных за 2005 - 2008 года, произведены расчеты по этим данным, сделаны выводы по получившимся показателям, внесены предложения по результатам исследования. Практическая значимость данной выпускной квалификационной работы заключается в возможности ее реального применения на ФГУП «КЭМЗ» для составления, обоснования и внедрения бизнес-планов на этом предприятии. ГЛАВА 1. Бизнес-план как инструмент для привлечения инвестиций 1.1. Бизнес-план инвестиционного проекта и источники его финансирования Инвестиционная деятельность различных организаций, предприятий и компаний может осуществляться за счет: ● собственных средств (прибыли, денежных накоплений, амортизационных отчислений и др.); ● заемных средств (заемных средств различных организаций, кредитов банков); ● привлеченных средств (от продажи ценных бумаг); ● средств из бюджета и внебюджетных фондов.[1] Источники инвестиций подразделяются на 2 вида: внешние и внутренние. С внешними источниками все понятно - это привлечение иностранных инвестиций (международные инвестиции). В нашей стране финансирование капитальных вложений в основном традиционно осуществлялось за счет внутренних источников. Можно предположить, что они и в дальнейшем будут играть главную роль, несмотря на широкое привлечение иностранного капитала. Объем сбережений страны непосредственно влияет на объем инвестиций в этой стране. Внутренние источники в свою очередь можно разделить на: 1. Прибыль как источник инвестиций Многие предприятия недостаток финансовых ресурсов пытаются восполнить за счет повышения цен на свои товары. Но увеличение цен приводит к ограничению спроса и отсюда проблемы с реализацией продукции и спад производства. 2. Амортизационные отчисления Амортизационные отчисления - капитальная стоимость, которая отделилась от своего материального носителя (сооружений, зданий, оборудования) изначально являющаяся капиталом уже находившемся в обороте предприятия. [2] Они направлены на восстановление производственных средств, которые при производстве изнашиваются. 3. Бюджетное финансирование Дефицит государственного бюджета часто не позволяет решить инвестиционные проблемы. Поэтому государство переходит от безвозвратного бюджетного финансирования к кредитованию. Государственные централизованные вложения направляют обычно на реализацию региональных программ, поддержание федеральной инфраструктуры, преодоление последствий стихийных бедствий или чрезвычайных ситуаций, а также решение наиболее острых экономических и социальных проблем. 4. Средства населения В инвестиционную сферу привлекаются и средства населения путём продажи акций приватизированных компаний и инвестиционных фондов. Это не только источник капиталовложений, но и путь защиты личных сбережений. Стимулировать активность населения можно установлением в инвестиционных банках процентных ставок более высоких, чем в других банковских учреждениях. Также необходима широкая сеть посреднических финансовых организаций - пенсионных фондов, инвестиционных банков или фондов, страховых компаний, строительных обществ и др. Выбор способов и источников финансирования предприятия зависит от многих факторов: опыта работы предприятия на рынке, его текущего финансового состояния и тенденций развития, доступности тех или иных источников финансирования, способности предприятия подготовить все требуемые документы и представить проект финансирующей стороне, а также от условий финансирования (стоимости привлекаемого капитала). Однако необходимо отметить главное: предприятие может найти капитал только на тех условиях, на которых в данное время реально осуществляются операции по финансированию аналогичных предприятий и только из тех источников, которые заинтересованы в инвестициях на Вашем рынке (в стране, отрасли, регионе). Получить полное представление о существующих на рынке условиях финансирования можно без особых проблем и в кратчайшие сроки, опросив ключевые финансовые институты или обратившись к консультантам по корпоративным финансам. При этом следует оценить как существующие условия финансирования, так и вероятность успешного привлечения капитала из предполагаемого источника. На рисунке 1 представлен алгоритм выбора способ финансирования предприятия. Финансирование предприятия, обычно, осуществляется различными способами. При этом, чем выше риски инвестора, тем выше ожидаемый инвесторами доход. Неспособность вовремя мобилизовать капитал привела многие российские предприятия к потере конкурентоспособности, а иногда и к полной деградации. Фактор времени в современной экономике, характеризуемой высокой степенью глобализации и повышенными требованиями к способностям предприятия оперативно реагировать на изменения на рынке, является наиболее значимым. При этом собственники и менеджмент предприятия должны давать себе отчет, что предприятие может быть профинансировано только из тех источников и только на тех условиях, которые реально представлены на финансовом рынке. Данный алгоритм позволяет шаг за шагом проанализировать различные формы финансирования, оценить вероятность привлечения капитала с использованием данных инструментов и сформировать приемлемую и реалистичную, с точки зрения возможности мобилизации, структуру капитала.

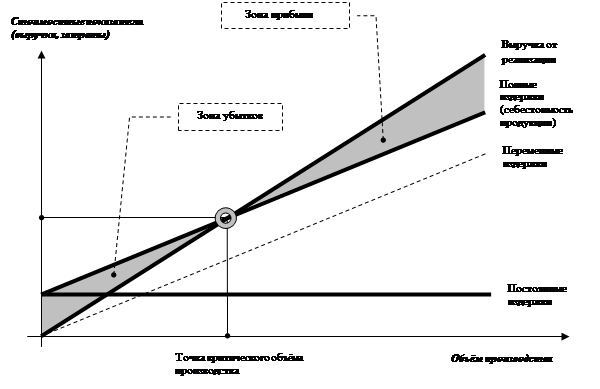

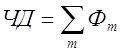

Государственное финансирование Подавляющее большинство российских предприятий ориентируются на финансирование из государственного бюджета. Во-первых, это наиболее традиционный источник финансирования и, следовательно, пытаться получить финансирование в областной администрации или в Правительстве более привычно и не требует от менеджмента новых знаний и навыков. Во-вторых, подготовить проект для частного инвестора на порядок сложнее, чем для государства. Требования государства к раскрытию информации и подготовке инвестиционных проектов скорее формальные, чем профессиональные. В-третьих, государство самый лояльный кредитор и многие предприятия не возвращают полученные займы в срок, без опасения быть объявленными банкротами. Если Ваше предприятие действительно располагает возможностями получить прямое государственное финансирование, гарантии или налоговый кредит, то этим необходимо воспользоваться. Наибольшие шансы на получение финансирования из государственного бюджета имеют инфраструктурные, социальные, оборонные и научные проекты, которые вследствие объективных причин не в состоянии обеспечить финансирование из коммерческих источников. Однако следует учитывать, что общая потребность в финансировании российской промышленности превышает 25 млд. рублей, а, следовательно, вероятность получения государственного финансирования коммерческими предприятиями ничтожно мала и не превышает 1%. Лизинг или финансирование поставщиками оборудования Приобретение активов в рассрочку доступно для предприятий, имеющих хорошее финансовое состояние и позитивные тенденции развития. При этом в качестве обеспечения служит приобретаемый предприятием актив, который переходит в полную собственность предприятия только после того, как будет полностью оплачена его стоимость. При этом предприятие должно располагать суммой для оплаты начального взноса, составляющего от 10 до 50% от стоимости приобретаемого актива. Данный способ финансирования в основном используется при приобретении оборудования. Обычно, лизинговые компании отдают предпочтение тем видам оборудования, которое может быть легко демонтировано и подвергнуто транспортировке. Именно поэтому лизинговые операции очень распространены при приобретении транспортных средств (корабли, самолеты, грузовики и т.п.). Коммерческие кредиты Наиболее распространенный способ финансирования предприятий. Условия финансирования в банках различны. Например, в зарубежном банке процентная ставка может составлять LIBOR + 2%. Однако, российское предприятие, претендующее на получение кредита в зарубежном банке, должно не только иметь высокую платежеспособность и ликвидность, но и представить финансовую отчетность, соответствующую международным стандартам, подтвержденную одной из ведущих международных аудиторских фирм. При этом самым важным фактором при принятии банком решения о предоставлении займа было и остается наличие ликвидного обеспечения или надежных гарантий.[3] В последнее время появились примеры успешного финансирования долгосрочных промышленных проектов, например СБЕРБАНКОМ. Таким образом, если Ваше предприятие располагает ликвидным обеспечением и условия предоставления займа приемлемы с экономической точки зрения, то можно прибегнуть к банковским займам. Однако банковские займы вряд ли могут быть единственным инструментом для долгосрочного финансирования. Обычно используется комбинация акционерного и заемного капитала. Облигационный заем Привлечение капитала посредством размещения облигаций на финансовом рынке, безусловно, привлекательный способ финансирования предприятия. Однако, предприятие планирующее выпуск и размещение облигаций должно иметь устойчивое финансовое положение, хорошие перспективы развития, а облигационный заем должен быть обеспечен активами предприятия. Опыт двух последних лет показывает, что реальные шансы на успешное размещение облигаций имеют крупнейшие российские компании, хорошо известные на рынке, демонстрирующие высокие темпы развития и действующие в привлекательных для инвесторов отраслях, например таких как: энергетика и телекоммуникации. Существует очень высокий риск, что размещение облигаций на рыке будет безуспешным. Если Вы не уверены в том, что облигации Вашей предприятия будут восприняты финансовым рынком как ликвидный и привлекательный инструмент, следует воздержаться от использования данного способа финансирования. Привилегированные акции Привилегированные акции представляют собой очень рискованный инструмент для инвесторов, т.к. не предоставляют их владельцам прав участвовать в управлении предприятием и в случае возникновения негативных тенденций, инвестор не имеет возможности повлиять на принимаемые менеджментом предприятия управленческие решения. При этом продать привилегированные акции другим инвесторам также проблематично. Исключение могут составлять привилегированные акции крупнейших и наиболее надежных российских компаний. В некоторых случаях, привилегированные акции могут также быть использованы в комбинации с обыкновенными акциями. Обыкновенные акции Подавляющее большинство российских предприятий характеризуются неустойчивым финансовым положением, отсутствием ликвидного обеспечения и возможности предоставить надежные гарантии для займов. К тому же, несмотря на то, что многие предприятия имеют многолетнюю историю и технологический опыт работы в отрасли, с точки зрения бизнеса они, зачастую, находятся на самой ранней стадии развития. Однако, некоторые из них, в случае привлечения необходимого капитала, имеют значительный потенциал роста и, следовательно, могут быть привлекательны для инвесторов. Единственным, реальным источником финансирования для таких предприятий является рисковый капитал. Обыкновенные акции предприятий приобретаются только теми инвесторами, которые готовы разделить риски бизнеса с существующими владельцами предприятия, не требуют обеспечения и гарантий. При этом инвесторы руководствуются следующими критериями: потенциал роста, способность менеджмента обеспечить рост бизнеса, финансовая прозрачность и возможность влиять на принимаемые решения, а также возможность выхода из проекта посредством реализации акций на фондовом рынке или стратегическому инвестору. Размещение акций может быть частным и публичным. Частное размещение обычно применяется на ранних стадиях развития бизнеса, когда пакеты акций предлагаются одному или группе инвесторов. Публичное размещение акций осуществляется на фондовом рынке и применяется на последующих стадиях развития бизнеса. Рентабельность, на которую ориентируются финансовые инвесторы, приобретающие обыкновенные акции достаточно высока (IRR >35%). Результаты деятельности инвестиционных фондов в России показывает, что полученные ими показатели эффективности при финансировании промышленных проектов в России значительно выше. Например, по информации Baring Vostok Kapital Partners внутренняя норма рентабельности по десяти завершенным сделкам этого фонда составила 78%. Несмотря на то, что операционная доходность бизнеса может не превышать 20%, стоимость бизнеса, успешно работающего предприятия, обычно, многократно возрастает. Инвесторы, ориентируются на то, что основную прибыль они получат после реализации своего пакета акций через 3-5 лет на фондовом рынке или стратегическому инвестору. Одним из наиболее серьезных препятствий на пути привлечения рискового капитала в промышленность России является нежелание существующих владельцев делиться собственностью с инвесторами. К сожалению, все чаще это приводит к тому, что предприятие разрушается без капитала, а владельцы остаются ни с чем. Эффективное сотрудничество с частными инвесторами возможно только в том случае, если существующие владельцы также будут ориентированы на рост стоимости бизнеса, посредством обеспечения прибыльной деятельности предприятия. То есть основным источником своих доходов они будут считать не операционный денежный поток, а доход на акционерный капитал, которым они владеют. Среди возможных источников капитала для промышленных предприятий можно перечислить следующие: 1. Венчурные фонды и Фонды прямых инвестиций (Direct equity investment funds), формирующие инвестиционный портфель из небольшого числа конкретных предприятий, на период от 3 до 6 лет, с последующим выходом из проекта. 2. Стратегические инвесторы, промышленные компании или финансовые институты, специализирующиеся в определенных отраслях промышленности. 3. Инвестиционные брокеры, осуществляющие частное размещение акций предприятия среди индивидуальных и институциональных инвесторов. 4. Инвестиционные банки, осуществляющие проектное финансирование. 1.2. Финансовое оздоровление предприятия за счет инвестиционной направленности развития В современных условиях хозяйствования бизнес-план выступает как объективная оценка результатов рыночной деятельности предприятия и, в то же время, как необходимый инструмент проектно-инвестиционных решений в соответствии с потребностями рынка. Бизнес-план – многоплановый управленческий инструмент. Он предусматривает решение как стратегических, так и тактических задач, независимо от его функциональной ориентации, в том числе: организационно-управленческую и финансово-экономическую оценку состояния предприятия; выявление потенциальных возможностей бизнеса, анализ сильных и слабых его сторон; формирование инвестиционных целей на планируемый период. В бизнес-плане обосновываются общие и специфические элементы функционирования предприятия в условиях рынка, выбор стратегии и тактики конкуренции, проводится оценка финансовых, материальных, трудовых ресурсов, необходимых для достижения целей предприятия. Бизнес-план обеспечивает объективное представление о возможностях развития производства, способах продвижения товара на рынок, ценах, возможной прибыли, основных финансово-экономических результатах деятельности, выявляет зоны опасностей, предлагает пути их ограничения. Подобный план используется независимо от сферы деятельности, масштабов, вида собственности, организационно-правовой формы компании. В нем находят свое решение как внутренние задачи, связанные с управлением предприятием, так и внешние, обусловленные, в частности, взаимоотношениями с другими фирмами и организациями. Бизнес-план, по сути - визитная карточка инвестиционного проекта. Он дает инвестору ответ на вопрос, стоит ли вкладывать средства в данный инвестиционный проект и при каких условиях он будет наиболее эффективен при допустимой для инвестора степени риска и верности допущений, сделанных разработчиком инвестиционного проекта.[4] Обязательным условием получения банковского кредита является предоставленный банку грамотно составленный бизнес-план инвестиционного проекта. Если у заемщика он отсутствует, это говорит о низком профессиональном уровне администрации предприятия и делает получение банковского кредита невозможным, кроме того, в будущем банк будет оценивать выдачу кредита такому предприятию, как более высокорисковую операцию, что обязательно повлияет на величину процентов по кредиту в сторону увеличения. Гораздо более важными для предприятия являются внутренние цели, для которых составляется бизнес-план. Внутренние цели - проверка знаний управляющего персонала, понимания ими рыночной среды и реального положения предприятия на рынке. Очень важны достижение понимания инвестором и администрацией предприятия стратегических целей, характеристик, конкурентной среды, слабых и сильных сторон конкретного инвестиционного проекта, его возможной эффективности при заданных условиях. Таким образом, составив бизнес-план, предприятие становится более эффективным и управляемым, возможно с более высокой точностью прогнозировать ситуацию на будущее. Создание новых проектов предполагает предварительное экономическое обоснование их целесообразности, последующее планирование необходимых затрат на их осуществление и ожидаемых конечных результатов. Бизнес-планирование позволяет экономистам-менеджерам не только обосновать необходимость разработки того или иного инновационного проекта, но и возможность его реализации в действующих рыночных условиях. Основными объектами бизнес-планирования в свободных экономических отношениях служат высокодоходные и конкурентоспособные инновационные проекты. Как известно, современный рынок, основанный на соблюдении всеми производителями и потребителями равновесия между спросом и предложением и соизмерении своих доходов и расходов, всегда будет отдавать предпочтение в кредитовании и финансировании тем производственным, предпринимательским или коммерческим предложениям, которые в будущем дадут наибольший социально-экономический результат. Бизнес-планы в основном предназначаются для того, чтобы способствовать выходу на рынок высококонкурентных новых видов товаров и услуг. Следовательно, любой инновационный бизнес-проект должен иметь соответствующий бизнес-план обоснования оптимальных показателей производства и продажи товаров и услуг, как на отечественном, так и на зарубежном рынке. В рыночных отношениях бизнес-план сам превращается в своеобразный товар, продвижение которого в окружающую предприятие внешнюю банковско-кредитную или финансово-инвестиционную среду должно принести максимальный доход разработчикам нового проекта. Бизнес-планы являются для наших производителей новым видом внутрихозяйственного или внутрифирменного планирования, получившим наибольшее распространение на малых и средних предприятиях. Бизнес-планы разрабатываются на различные инновационные объекты или процессы, связанные с проектированием или созданием новых фирм и их подразделений, разработкой и поставкой на рынок требуемых товаров и услуг, реконструкцией предприятий и расширением выпуска продукции, совершенствованием технологии и организации производства, повышением качества товаров и производительности труда. В них обосновывается определенная социально-экономическая цель, как правило, имеющая завершенный созидательный результат: рост прибыли, увеличение доли рынка, удовлетворение требований покупателей, ускорение оборота продукции, создание новых рабочих мест и др. Передовой зарубежный опыт свидетельствует, что в условиях рынка всем производителям необходимо составлять планы как долгосрочной, так и текущей деятельности. Это означает, что всем нашим предпринимателям следует также иметь деловые планы. Составление бизнес-плана служит первым шагом каждого начинающего предпринимателя в сферу инновационной, хозяйственной, коммерческой или инвестиционной деятельности. Разработка такого плана требует не только всесторонней экономической оценки будущего бизнес-проекта профессиональными менеджерами, но и непосредственного участия самих предпринимателей и высших руководителей предприятия или фирмы. Совместное участие в составлении бизнес-планов экономистов и предпринимателей особенно необходимо на отечественных предприятиях, имеющих многолетний опыт составления тактических и стратегических, в частности пятилетних и годовых, планов. В период становления рыночных отношений среди некоторых наших экономистов стала распространяться и теория о том, что на смену внутрихозяйственному планированию пришло бизнес-планирование. Однако многолетняя практика подтвердила не только возможность, но и необходимость совместного существования этих систем планирования на отечественных предприятиях. Механизм делового рыночного планирования, включает теорию, методологию и практику планово-управленческой деятельности, охватывающей общие закономерности и российскую специфику рыночных экономических отношений. Изменились ориентиры, методы и инструменты хозяйствования, в основу которых положены рыночные законы спроса и предложения. В этих условиях деловое планирование или бизнес-планы должны объединить все этапы реализации предпринимательских проектов: от выбора стратегической или тактической цели до ее полной реализации на соответствующем рынке. Бизнес-планирование включает такие этапы, как выбор и обоснование вида деятельности, выявление наиболее реальных проектов ее осуществления, экономическую оценку затрат и результатов, разработку детализированного бизнес-плана, обеспечение выполнения запланированных мероприятий, корректировку плановых показателей и уточнение фактической эффективности использования бизнес-проекта. Таким образом, очевидны перспективы использования бизнес-планирования в современных условиях рынка на любом предприятии, в том числе на рассматриваемом ФГУП «Калужский электро-механический завод». Предложенный в данной работе вариант бизнес-плана инвестиционного проекта открывает для него следующие перспективы: ü привлечение потенциальных инвесторов – в бизнес-плане достаточно наглядно показана вероятная доходность проекта и степень риска; ü получение банковского кредита – грамотно составленный бизнес-план увеличивает вероятность получения займа и влияет на величину процентов по кредиту; ü достижение понимания инвестором и администрацией предприятия стратегических целей, характеристик, конкурентной среды, слабых и сильных сторон инвестиционного проекта; ü проверку знаний управляющего персонала, понимание ими рыночной среды и реального положения предприятия на рынке; ü с помощью грамотно составленного бизнес-плана появляется высокая вероятность правильной оценки доходности проекта, соотношения возможной отдачи от проекта и рискованности вложений, что позволит сделать предприятие более эффективным и управляемым и даст возможность более точно прогнозировать ситуацию на будущее. 1.3. Требования к бизнес-плану и рекомендации по его составлению Инвестиционный проект - это документ, который предназначен для того, чтобы передать идеи и перспективы развития бизнеса потенциальным инвесторам.[5] Это важнейший документ, обеспечивает возможность профессионального взаимодействия предпринимателей и инвесторов. Если инвестиционный проект не предоставляет потенциальному инвестору возможность легко и быстро понять потенциал Вашего проекта, вероятнее всего его знакомство закончится прочтением Резюме. Важнейшей задачей инвестиционного проекта является привлечение внимания потенциальных инвесторов к бизнесу. Очень важно, чтобы инвестиционный проект содержал исчерпывающую и правдивую информацию требуемого объема и с необходимой степенью детализации, демонстрирующую опыт, знания и квалификацию в той области деятельности, которой принадлежит бизнес. Инвестиционный проект является как инструментом для привлечения инвестиций, так и основой внутрифирменного планирования. Последовательность составления и принципы детализации инвестиционных проектов для разных компаний не совпадают. При составлении инвестиционного проекта необходимо учитывать, что это всегда итерационный процесс, подразумевающий внесение изменений на основе вновь полученной информации и применения различных сценариев. В то же время существует внутренняя логика структуры инвестиционного проекта и общепризнанные принципы его разработки.[6] Рекомендуемая структура инвестиционного проекта с краткими рекомендациями по его разработке приведена ниже. 1. Титульный лист Название и адрес предприятия; имена, адреса и телефоны основных учредителей с указанием доли в уставном капитале; Фамилия, имя, отчество руководителя организации-претендента; Суть проекта (3-5 строк); Форма участия государства в финансовом обеспечении проекта; Финансирование проекта (в процентах): · собственные средства · заемные средства (отдельно - отечественные и иностранные) · средства государственной поддержки Характер строительства; Сметная стоимость проекта; Сроки строительства Срок окупаемости проекта; Кем и когда разработана и утверждена проектно-сметная документация; Наличие заключений государственной вневедомственной (независимой), а также экологической экспертизы (наименование организации и даты утверждения); Заявление о коммерческой тайне. 2. Вводная часть или резюме проекта Это характеристика проекта, раскрывающая цели проекта и доказательства его выгодности. Показать, в чем сущность проекта, привести обоснование отнесения проекта к категории "А", "Б", "В" или "Г", назвать преимущества продукции (услуг) в сравнении с лучшими отечественными и зарубежными аналогами, указать объем ожидаемого спроса на продукцию, потребность в инвестициях и срок возврата заемных средств. Если реализация проекта позволит решить социальные вопросы (создание новых рабочих мест, прокладка дорог и коммуникаций общего пользования, расширение жилого фонда, использование труда инвалидов и т.п.), то указать их. 3. Анализ положения дел в отрасли 1. Общая характеристика потребности и объем производства продукции в регионе или России. Значимость данного производства для экономического и социального развития страны или региона. 2. Ожидаемая доля организации в производстве продукции в регионе или в России. 3. Потенциальные конкуренты (указать наименования и адреса основных производителей товара, их сильные и слабые стороны). 4. Какие и где появились аналоги продукта за последние 3 года. 4. Производственный план 1. Программа производства и реализации продукции. Принятая технология производства. 2. Требования к организации производства. 3. Состав основного оборудования, его поставщики и условия поставок (аренда, покупка). Лизинг оборудования. 4. Поставщики сырья и материалов (название, условия поставок) и ориентировочные цены. 5. Альтернативные источники снабжения сырьем и материалами. 6. Численность работающих и затраты на оплату труда . 7. Стоимость производственных основных фондов. 8. Форма амортизации (простая, ускоренная). Норма амортизационных отчислений. Основание для применения нормы ускоренной амортизации. 9. Годовые затраты на выпуск продукции. Переменные и постоянные затраты. Себестоимость единицы продукции . 10. Стоимость строительства, структура капитальных вложений, в том числе строительно-монтажные работы, затраты на оборудование, прочие затраты. Общая стоимость инвестиционного проекта . 11. Обеспечение экологической и технической безопасности. 5. План маркетинга 1. Патентная ситуация. Защита товара в стране лицензиата на внутреннем и экспортном рынках. Возможность для конкурентов производить соответствующую продукцию без нарушения патентных прав претендента. Конечные потребители. Является ли организация монополистом в выпуске данной продукции. Характер спроса (равномерный или сезонный). Характеристики конкурентов. Особенности сегмента рынка, на которые ориентируется проект, важнейшие тенденции и ожидаемые изменения. Какие свойства продукции или дополнительные услуги делают проект предпочтительным по отношению к конкурентам. 2. Организация сбыта. Дать описание системы сбыта с указанием фирм, привлекаемых к реализации продукта. 3. Обоснование объема инвестиций, связанных с реализацией продукции. Торгово-сбытовые издержки . 4. Каких возможных действий конкурентов следует опасаться и каковы основные элементы стратегии противодействия. 5. Обоснование цены на продукцию. Оптовая цена товара определяется исходя из сложившейся конъюнктуры на внутреннем и внешнем рынках, а также уровня рентабельности, достаточного для поддержания стабильного финансового состояния и платежеспособности организации. 6. Расходы и доходы в случае проведения послепродажного обслуживания. 7. Программа по организации рекламы. Примерный объем затрат. 8. Программа реализации продукции. Выручка от продажи в целом и по отдельным товарам рассчитывается в соответствии с данными об объеме производства по кварталам и годам, уровне и сроках освоения проектной мощности, а также о ценах. Договоры или протоколы о намерениях реализации товара по предлагаемым ценам. 6. Организационный план 1. Сведения о претенденте. Статус, уставный капитал, состав организации, финансовое положение. 2. Форма собственности претендента. По товариществам указываются условия создания и партнерства; по акционерным обществам - состав основных акционеров и принадлежащие им доли. 3. По открытым акционерным обществам указывается объем выпущенных акций и объем их эмиссии. 4. Члены совета директоров, краткие биографические справки. 5. Обладатель права подписи финансовых документов. 6. Распределение обязанностей между членами руководящего состава. 7. Поддержка проекта местной администрацией. 7. Финансовый план Этот раздел бизнес-плана должен дать возможность оценить способность проекта обеспечивать поступление денежных средств в объеме, достаточном для обслуживания долга (или выплаты дивидендов, когда речь идет об инвестициях). Следует подробным образом описать потребность в финансовых ресурсах, предполагаемые источники и схемы финансирования, ответственность заемщиков и систему гарантий. Особое значение следует уделить описанию текущего и прогнозируемого состояния окружающей экономической среды. Должны быть отражены труднопрогнозируемые факторы, их альтернативные значения для различных вариантов развития событий. Требуется четкая разбивка расходов по проекту и использования средств. Должны быть описаны условия всех остальных относящихся к проекту или уже находящихся на балансе кредитов. Необходимо четко показать, как и кем (самим предприятием или независимым подрядчиком) составлялась смета расходов; предполагаемая степень четкости сметы. Должны быть описаны условия, оценки и предположения, базируясь на которых, рассчитывались финансовые результаты проекта. Необходимо отразить (помесячно, поквартально, по годам): - изменение курса рубля к доллару; - перечень и ставки налогов; - рублевую инфляцию (возможен различный процент, в зависимости от объекта); - формирование капитала за счет собственных средств, кредитов выпуска акций и т.д. - порядок выплаты займов, процентов по ним и т.д. Обычно финансовый раздел бизнес-плана представлен тремя основными документами: - отчетом о прибылях и убытках (показывает операционную деятельность предприятия по периодам); - планом движения денежных средств (Кэш-Фло); - балансовой ведомостью (финансовое состояние предприятия в определенный момент времени). При необходимости может быть представлен график погашения кредитов и уплаты процентов; сведения об оборотном капитале с указанием изменений и исходных посылок в течение срока кредита; предполагаемый график уплаты налогов. В дополнение к этому прилагаются расчеты основных показателей платежеспособности и ликвидности, а также прогнозируемые показатели эффективности проекта. Сроки прогнозов должны совпадать (как минимум) со сроками кредита/инвестиций, которые запрашиваются по проекту. Показатели эффективности проекта: · Чистый дисконтированный доход (ЧДД); другие названия: чистая приведенная стоимость, чистый приведенный доход. Net Present Value (NPV). · Индекс доходности (ИД); другие названия: индекс прибыльности, Profitabily Index (PI) · внутренняя норма доходности (ВНД); другие названия: внутренняя норма рентабельности, возврата инвестиций, Internal Rate of Return (IRR). · Срок окупаемости дисконтированный (Discounted payback period; (PBP) мес.) Для оценки эффективности ИП используются следующие основные показатели, определяемые на основе денежных потоков проекта и его участника: чистый доход, чистый дисконтированный доход, внутренняя норма доходности, потребность в дополнительном финансировании, индексы доходности затрат и инвестиций, срок окупаемости.[7] Чистым доходом (ЧД; Net Value — NV) называется накопленный эффект (сальдо денежного потока) за расчетный период:

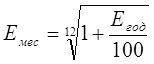

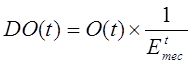

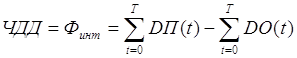

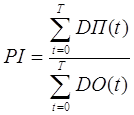

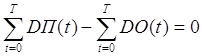

где Фт эффект (сальдо) денежного потока на т-м шаге, а сумма распространяется на все шаги в расчетном периоде. Важнейшим показателем эффективности проекта является чистый дисконтированный доход (ЧДД; интегральный эффект; Net Present Value — NPV) — накопленный дисконтированный эффект за расчетный период. ЧДД зависит от нормы дисконта Е и рассчитывается по формуле:

где aт — коэффициент дисконтирования. ЧД и ЧДД характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта соответственно без учета и с учетом неравноценности их разновременности. Их разность (ЧД - ЧДД), которая, как правило, положительна, нередко называют дисконтом проекта, но ее не надо смешивать с нормой дисконта. Для признания проекта эффективным, с точки зрения инвестора, необходимо, чтобы его ЧДД был положительным; при сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД (при условии, что он положителен). Следующий показатель возникает, когда ЧДД проекта рассматривается как функция от нормы дисконта Е. Внутренней нормой доходности (ВНД, внутренней нормой дисконта; внутренней нормой рентабельности; Internal Rate of Return — IRR) обычно называют такое положительное число Е', что при норме дисконта Е = Е' чистый дисконтированный доход проекта обращается в 0. Недостаток определенной таким образом ВНД заключается в том, что уравнение ЧДД(Е) = 0 необязательно имеет один положительный корень. Оно может вообще не иметь корней или иметь несколько положительных корней. Тогда внутренней нормы доходности не существует Для того чтобы избежать этих трудностей, лучше определять ВНД иначе: ВНД — это положительное число Е' такое, что ЧДД,: · при норме дисконта Е=Е' обращается в 0; · при всех Е >Е' отрицателен; · при всех 0 < Е' < Е положителен. Определенная таким образом ВНД, если только она существует, всегда единственна. Для оценки эффективности проекта значение ВНД необходимо сопоставлять с нормой дисконта Е. Проекты, у которых ВНД > Е, имеют положительное ЧДД и поэтому эффективны, те, у которых ВНД < Е, имеют отрицательное ЧДД и потому неэффективны. Сроком окупаемости ("простым" сроком окупаемости; payback period) называется продолжительность наименьшего периода, по истечении которого текущий чистый доход в текущих или дефлированных ценах становится и в дальнейшем остается неотрицательным. Срок окупаемости в соответствии с заданием на расчет эффективности может исчисляться либо от базового момента времени, либо от начала осуществления инвестиций, либо от момента ввода в эксплуатацию основных фондов создаваемого предприятия. При оценке эффективности он, как правило, выступает только в качестве ограничения. Сроком окупаемости с учетом дисконтирования называется продолжительность наименьшего периода, по истечении которого текущий чистый дисконтированный доход становится и в дальнейшем остается неотрицательным. Потребность в дополнительном финансировании (ПФ) — максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Данный показатель отражает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называется еще капиталом риска. Потребность в дополнительном финансировании с учетом дисконта (ДПФ) — максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности (см. ниже). Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Индексы доходности (profitability indexes) характеризуют (относительную) "отдачу проекта" на вложенные в него средства. Они могут вычисляться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются: · индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным затратам); · индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков; · индекс доходности инвестиций (ИД) — увеличенное на I единицу отношение ЧД к накопленному объему инвестиций; · индекс доходности дисконтированных инвестиций (ИДЦ) — увеличенное на единицу отношение ЧДД к накопленному дисконтированному объему инвестиций. При расчете ИД и ИДЦ могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения). Индексы доходности затрат и инвестиций превышают 1, если для этого потока ЧД положителен. Индексы доходности дисконтированных затрат и инвестиций превышают 1, если для этого потока ЧДД положителен. Необходимые условия эффективности инвестиционных проектов. Для того чтобы проект мог быть признан эффективным, необходимо выполнение какого-нибудь из следующих условии: 1.ЧДД>0. 2. ВНД > Е при условии, что ВНД этого проекта существует. 3.ИД>1,0. 4. Срок окупаемости с учетом дисконтирования Тд < Т. При этом если выполнено условие 2, остальные условия также будут выполняться, если же выполнено любое из условий 1, 3, 4, то будут выполнены и другие из этих условий (хотя ВНД проекта может и не существовать). Расчеты показателей эффективности проекта Все расчеты показателей эффективности рекомендуется выполнять с денежных средств [П(t)] и оттоки или выплаты денежных средств [ О(t) ] в каждом периоде (t) реализации проекта. Дисконтирование служит для приведения разновременных экономических показателей к какому-либо одному моменту времени; обычно к начальному периоду.[8] Сумма поступлений (II(t)), используемая в процессе расчетов по критериям КЭШ-ФЛО, формируется путем суммирования следующих статей: · Поступления от сбыта продукции (услуг) · Поступления от других видов деятельности · Поступления от реализации активов · Доходы по банковским вкладам Сумма выплат (0(t)), формируется аналогичным образом и включает в себя: · Прямые производственные издержки, кроме амортизации · Затраты на заработную плату · Выплаты на другие виды деятельности · Общие издержки · Налоги · Затраты на приобретение активов · Другие некапитализируемые издержки подготовительного периода · Выплаты % по займам · Банковские вклады Разница между притоком и оттоком денежных средств в каждом периоде (t) называется потоком реальных денег Ф(t) или Кэш Фло (Cash Flow) . Значения II(t) и О(t) для каждого месяца делятся на соответствующий коэффициент дисконтирования Емес :

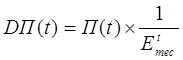

где Егод - годовая ставка дисконтирования в %. Продисконтированные П(t) (DПI(t)) и 0(t) (DО(t)) для конкретного периода (месяца) вычисляются по формулам:

где t - порядковый номер месяца проекта. Чистый дисконтированный доход (ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу, или как превышение интегральных результатов над интегральными затратами.[9] Величина ЧДД для постоянной нормы дисконта вычисляется по формуле:

где DПt - продисконтированные поступления, получаемые на t-ом шаге расчета, DOt - продисконтированные затраты, осуществляемые на том же шаге Т - горизонт расчета (число прогнозов) Эффект достигаемый на t-ом шаге:

Если ЧДД проекта положителен, проект является эффективным (при данной норме дисконта). Чем больше ЧДД, тем эффективнее проект. Индекс доходности (ИД) представляет собой отношение суммы приведенных эффектов к величине капиталовложений. Если ИД > 1, проект эффективен, если ИД < 1 - неэффективен.[10]

где DIIt - продисконтированные поступления, получаемые на t-ом шаге расчета, DOt - затраты, осуществляемые на том же шаге Т - горизонт расчета (число прогнозов) Внутренняя норма доходности (ВНД) представляет собой ту норму дисконта (Евн), при которой величина приведенных эффектов равна приведенным капиталовложениям. Полученная в процессе расчета ВНД сравнивается с требуемой инвестором нормой дохода на капитал. Она должна быть больше, чем в случае безрискового вложения капитала. Срок окупаемости - минимальный временной интервал, за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Иначе, - это период (в месяцах, кв-лах, годах), начиная с которого вложения и затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления. Срок окупаемости с учетом дисконтирования рассчитывается при условии выполнения равенства:

Ставка дисконтирования обычно принимается на уровне доходов, которые могут быть получены в результате практически безрискового вложения капитала. 8. Анализ чувствительности проекта Необходимо проанализировать устойчивость проекта к возможным изменениям как экономической ситуации в целом (изменение структуры и темпов инфляции, увеличении сроков задержки платежей), так и внутренних показателей проекта (изменение объемов сбыта, цены продукции). Степень устойчивости проекта по отношению к возможным изменениям условий реализации может быть охарактеризована показателями границ безубыточности (предельных уровней) объемов производства, цен производимой продукции и иных параметров. Эти и им подобные показатели по существу отвечают сценариям, предусматривающим соответствующее снижение объемов реализации, цен реализуемой продукции и т. д., но они не являются показателями эффективности самого проекта. 9. Экологическая и нормативная информация В бизнес-плане должно содержаться достаточно сведений относительно экологических аспектов проекта, чтобы можно было оценить его экологические последствия, в т.ч.: - местонахождение объектов проекта; - описание строительных работ или физических изменений, связанных с проектом; - предлагаемые меры по смягчению воздействия на окружающую среду или её улучшению; - заявление о распределении обязанностей при любом загрязнении и/или ответственности за него; - размеры штрафов за загрязнение окружающей среды; Необходимо осветить следующие аспекты: - какие правительственные лицензии или разрешения потребуются для выполнения проекта; каким образом предприятие намеревается их получить и сколько на это потребуется времени; - каков характер ввозных тарифов и квот; - наличие ограничений на импорт на рынках сбыта за рубежом; 10. Приложения В приложения включаются документы, которые могут служить подтверждением или более подробным объяснением сведений, представленных в бизнес-плане. К числу обязательных относятся следующие: - биографии руководителей предприятия или проекта, подтверждающие их компетенцию и опыт работы; - результаты маркетинговых исследований; - заключения аудиторов (включая аналитическую часть); - подробные технические характеристики продукции; - гарантийные письма или контракты с поставщиками и потребителями продукции и т. д. ГЛАВА 2. БИЗНЕС-ПЛАНИРОВАНИЕ ДЛЯ ФИНАНСОВОГО ОЗДОРОВЛЕНИЯ ПРЕДПРИЯТИЯ 2.1. Технико-экономическая характеристика ФГУП «КЭМЗ» КЭМЗ изначально являлся ярким представителем оборонно-промышленного комплекса. Практически все награды, которые имеет завод, вручены ему за выпуск аппаратуры военного назначения. Например, с помощью аппаратуры, сделанной на Калужском электромеханическом, были приняты первые в истории фотоснимки обратной стороны Луны. Сегодня на заводе есть современные обрабатывающие центры, фрезерные и токарные. Есть центры по обработке металлического листа, новые гальванические линии. После кризиса номенклатура по спецтехнике была обновлена наполовину. По старой номенклатуре объемы стали падать. Благодаря освоению новой продукции не только компенсировано падение этих объемов, но и увеличены общие объемы производства. Это позволило и вкладываться в развитие и ликвидировать имевшиеся ранее задолженности по зарплате, завершить выплаты по реструктуризированным налогам. В настоящее время осуществляется переход на трехлетнее планирование. Трехлетнее планирование гособоронзаказа позволит решать несколько задач. Первое - это то, что мы четко видна перспектива на ближайшие три года. Второе - можно четко выстроить технологические цепочки под те объемы, которые заводу планируются. Третье - видно, где и по каким направлениям нас ждет падение объемов и что надо сделать, чтобы это падение компенсировать. Товары и услуги ФГУП «КЭМЗ»: Замковые изделия повышенной секретности (разработка совместно с НИИ МВД) в широком ассортименте, в т.ч. 4 класса устойчивости., сейфы и защитные устройства Замки навесные Кабельная и проводная арматура для линий электропередачи Коробки распределительные электрические Антенны, волновые излучатели и коллекторы Компоненты электронные сложные Микроструктуры пассивные Селекторы ОВЧ (очень высокие частоты) Усилители антенные Дополнительное оборудование и принадлежности автомобилей и автотранспортных средств Противоугонные устройства для легковых автомобилей Оборудование для технического обслуживания и ремонта автомобилей и автотранспортных средств Прессы механические вырубные, гибочные для металлообработки Прессы гидравлические и пневматические для обработки металла Прессы гидравлические чеканочные (в т.ч. для чеканки монет) Машины и оборудование для обработки листа, плит, бруса, профилей и труб из металла Машины, станки рихтовочные для профилей из металла Машины и оборудование для электронной промышленности Производство (цеха):•Цех механический; • Цех по выпуску цветных телевизоров; • Сборочный цех; • Фрезерные ЧПУ; • Центры по обработке листа; Гальванические линии; • Литейные машины; Токарно-фрезерные центры; Производственные цеха. ХАРАКТЕРИСТИКА ФИНАНСОВОГО ОТДЕЛА Финансовый отдел подчиняется непосредственно заместителю директора по финансово-экономическим вопросам. Финансовый отдел может иметь в своем составе структурные подразделения (группы): - группа планирования бюджета предприятия, - группа исполнения утвержденного бюджета, - группа контролирующая соблюдение утвержденного бюджета. Финансовый отдел выполняет следующие функции: 1.Формирует бюджет предприятия и вносит изменения в финансовые и кредитные планы предприятия, - осуществляет взаимоотношения с финансовыми органами, банками и прочими организациями; 2.Систематически анализирует финансовое состояние предприятия по данным бухгалтерской и оперативной отчетности; 3.Определяет размеры доходов и расходов, поступлений и отчислений средств, кредитные взаимоотношения и взаимоотношения с государственными органами формирующими бюджет; 4. Составляет кассовые планы и кредитные заявки; 5. Ведет оперативный учет движения денежных документов; 6.Осуществляет и организует проведение работ по операции с ценными бумагами; 7.Контролирует исполнение годовых, полугодовых, квартальных, месячных бюджетов предприятия; 8. Выявляет отклонения в исполнении утвержденного бюджета и причины их возникновения. 9. Разрабатывает и проводит мероприятия по устранению выявленных отклонений с целью оптимизации использования финансовых ресурсов предприятия. 10. Участвует в анализе выполнения требований контрактов (договоров) и доводит поправки к контрактам до заинтересованных служб. 11. Выполняет требования системы менеджмента качества ГОСТ Р ИСО 9001-2001, ГОСТ РВ 15.002-2003, СТП 01.31 СМК. 12. Контролировать и анализировать, выполнение контрактов (договоров) систематически и обеспечивать: • Координацию работ по выполнению требований контракта; • Соответствия формулировок контрактов, заключенных , с исполнителями, требований заказчика (потребителя); • Периодический анализ выполнения требований контракта; • Проведение своевременных корректировок с оформлением ТЗ и контрактов при отклонениях от требований контракта и контроль их выполнения; • Уверенность в возможности выполнять требования контракта. • Проверить, как сделана поправка к контракту и правильно ли она доведена до заинтересованных служб. Взаимоотношения (служебные связи): Для выполнения функций и реализации прав, предусмотренных настоящим положением, финансовый отдел взаимодействует: с отделом бухгалтерского учета и отчетности, с планово-экономический отделом, с отделом маркетинга и сбыта. Регламент взаимодействия финансового отдела с другими структурными подразделениями показан в таблице1. Таблица 1 Регламент взаимодействия финансового отдела с другими структурными подразделениями

Таблица 2 Основные технико-экономические показатели ФГУП «КЭМЗ» за 2005-2007гг.

2.2. Прединвестиционные исследования предприятия: анализ финансового состояния ФГУП «КЭМЗ» Финансовый анализ – вид экономического анализа, рассматривающий вопросы оценки платежеспособности и финансового состояния организации. Основной целью финансового анализа является разработка мероприятий по улучшению финансового положения предприятия. Финансовый анализ также проводится с целью обоснования внедрения бизнес-плана инвестиционного проекта. Основным источником информации для финансового анализа является бухгалтерский баланс (форма № 1), на основе которого дается оценка имущества предприятия (анализ актива баланса) и анализ источников образования имущества (анализ пассива баланса). При анализе имущества предприятия более детально рассматривают и дают оценку состава, размера и структуры мобильных средств. Состав мобильных средств (текущих активов) – это основные элементы, входящие в текущие активы. Размер – стоимостная оценка каждого вида оборотных активов. Структура – удельный вес отдельных частей оборотных активов в их общей величине. Проведем анализ баланса ФГУП «КЭМЗ» и его ликвидности за 2006 год. Рассмотрим состав, размер и структуру активов предприятия (таблица 3). Таблица 3 Состав, размер и структура имущества ФГУП «КЭМЗ», тыс. руб.

Из таблицы 3 видно, что структура имущества предприятия за 2006 год увеличилась на 9514 тыс. руб. тыс. руб. или на 1,9% за счет увеличения текущих активов на 13122 тыс. руб. или на 5,8%. Структура внеоборотных и текущих активов за 2006 год почти не изменяется, но при этом следует отметить, что размер внеоборотных активов сократился за период на 3608 тыс. руб. или на 1,3%. Отрицательной тенденцией в структуре имущества является снижение наиболее ликвидной части имущества – денежных средств на 7218 тыс. руб. или на 52,7%, что привело в уменьшению данного вида имущества в общей структуре имущества на 1,5 (п.п.), а в структуре мобильных средств на 3,4 п.п. Дебиторская задолженность также снизилась за период на 28446 тыс. руб. или на 27,2% и данное снижение привело к изменению в структуре, как имущества в целом, так и текущих активов на 5,9 п.п. и 14,4 п.п. соответственно. Материальные оборотные средства возросли на 47074 тыс. руб. или на 43,8%, при этом их доля увеличилась в общей стоимости имущества на 8,6 п.п., а в структуре мобильных средств увеличилась на 17 п.п. На основании проведенного исследования можно сделать вывод о том, что структуру имущества анализируемого предприятия за 2006 год назвать достаточно мобильной нельзя. Проведем анализ пассива баланса за 2006 год (таблица 4). Из таблицы 4 видно, что структура источников имущества увеличилась на 9514 тыс. руб. или на 1,9% за счет увеличения собственного капитала (на 34240 тыс. руб. или на 9,1%). Следует отметить, что положительной тенденцией является уменьшение величины заемного капитала на 24726 тыс. руб. или на 18,04% за счет снижения краткосрочных обязательств на 24726 тыс. руб. или на 18,1% Таблица 4 Состав, размер и структура источников образования имущества ФГУП «КЭМЗ», тыс. руб.

Структура собственного капитала изменилась на 5 процентных пункта в сторону увеличения в общей структуре источников имущества. Очень благоприятно увеличение собственных оборотных средств за период на 37848 тыс. руб. или на 42,6%, что привело к увеличению данного вида источника имущества в общей структуре источников имущества на 7 процентных пункта, а в структуре собственного капитала на 7,1 процентных пункта. В основном структуру источников образования имущества составляет собственный капитал, т.е. предприятие является вполне платежеспособным. Проанализируем показатели финансовой устойчивости (таб. 5). Финансовая устойчивость предприятия характеризуется степенью обеспеченности источниками оборотных средств. Для формирования источников при оценке финансовой устойчивости выделяют 3 вида источников: 1. Собственные оборотные средства 2. Собственные оборотные средства + долгосрочные кредиты и займы 3. Собственные оборотные средства + долгосрочные кредиты и займы + краткосрочные обязательства. Таблица 5 Анализ абсолютных показателей финансовой устойчивости ФГУП «КЭМЗ» тыс. руб.

Из таблицы 5 видно, что значимая функция F(х) принимает значение: единицы (т.к. х=0), единицы (т.к. х=0), единицы (т.к. х>0). Трехмерный показатель Е (1;1;1) свидетельствует об абсолютной финансовой устойчивости, т. е. ФГУП «КЭМЗ» является абсолютно платежеспособным предприятием. Ликвидность баланса – это возможность организации имеющимися собственными средствами погашать все свои обязательства. Для анализа ликвидности баланса проводят группировку актива баланса по степени ликвидности активов, а пассив – по степени ликвидности погашения обязательств.[11] Ликвидность активов величина, характеризующая время, необходимое для превращения активов в денежную наличность. Актив баланса для анализа ликвидности группируют по степени убывания ликвидности и выделяют следующие группы: 1. А1 наиболее ликвидные активы: денежные средства в кассе, на расчетном счете, валютных и прочих счетах в банках, краткосрочные финансовые вложения; 2. А2 быстро реализуемые активы: краткосрочная дебиторская задолженность, расходы будущих периодов; 3. А3 медленно реализуемые активы: дебиторская задолженность долгосрочного характера, материальные оборотные средства; 4. А4 труднореализуемые активы: все внеоборотные активы. Пассив бухгалтерского баланса группируют по срочности погашения обязательств – снижение срочности. 1. П1 наиболее срочные обязательства: кредиторская задолженность, срочные обязательства; 2. П2 - краткосрочные пассивы: краткосрочные кредиты и займы; 3. П3 долгосрочные пассивы: долгосрочные кредиты и займы; 4. П4 наиболее устойчивые пассивы: величина собственного капитала организации. Для определения ликвидности баланса следует сопоставить итоги указанных групп по А и П и при этом баланс считается абсолютно ликвидным, если выполняется следующая система неравенств:

А2 ≥ П2 А3 ≥ П3 А4 ≤ П4 Выполнение четвертого неравенства системы имеет глубокий экономический смысл и его выполнение свидетельствует о наличии у предприятия собственных оборотных средств. Анализируя таблицу 6, получилась следующая система неравенств:

А2 ≥ П2 А3 ≥ П3 А4 ≤ П4 , Отсюда видно, что предприятие способно имеющимися средствами погашать все свои обязательства. Но т.к. первое неравенство не удовлетворяется, то ликвидность баланса ФГУП «КЭМЗ» отличается от абсолютной. Рассчитаем общий показатель платежеспособности – коэффициент текущей ликвидности: К т.л. = (ДС + ДЗ + МОС) / СОС Норматив > 1 ДС – денежные средства, ДЗ – дебиторская задолженность, МОС материальные оборотные средства, СОС собственные оборотные средства. начало года: Кт л = (13698+104382+107482)/88942 = 2,54 конец года: Кт л = (6480+75936+154556)/126790= 1,9

Ликвидность баланса ФГУП «КЭМЗ», тыс. руб . Таблица 6 Т.е. платежеспособность ФГУП «КЭМЗ» на протяжении всего периода (2006года) значительно снизилась. Проведем анализ баланса ФГУП «КЭМЗ» и его ликвидности за 2007 г. Проанализируем активы предприятия за 2007 год (таб. 7). Дебиторская задолженность также увеличилась за период на 27222 тыс. руб. или на 35,8%, но данное увеличение почти не привело к изменению в структуре как имущества, так и текущих активов. Таблица 7 Состав, размер и структура имущества ФГУП «КЭМЗ» в 2007 г. тыс. руб.

Из таблицы 7 видно, что структура имущества предприятия за 2007 год увеличилась на 174358 тыс. руб. или на 33,4% за счет увеличения как немобильных активов (на 41656 тыс. руб. или 14,7%), так и текущих активов (на 132702 тыс. руб. или на 55,5%). Структура внеоборотных и текущих активов за 2007 год почти не изменяется, но при этом положительной тенденцией в структуре имущества является рост наиболее ликвидной части имущества – денежных средств на 28492 тыс. руб. или 4,4 раза., что привело в увеличению данного вида в общей структуре имущества на 4 процентных пункта (п.п.), а в структуре мобильных средств на 6 п.п. Материальные оборотные средства возросли на 73570 тыс. руб. или на 47,6%, но при этом их доля из-за резкого увеличения денежных средств сократилась в общей стоимости имущества на 3 п.п., а в структуре мобильных средств увеличилась на 3 п.п. На основании проведенного исследования можно сделать вывод о том, что структура имущества анализируемого предприятия за 2007 год достаточно мобильна. Проведем анализ пассива баланса ФГУП «КЭМЗ» за 2007 год на основе следующей формы аналитической таблицы. (таб. 8) Из таблицы 8 видно, что структура источников имущества увеличилась на 174358 тыс. руб. или на 33,4% за счет увеличения как собственного (на 131496 тыс. руб. или на 32,1%), так и заемного капитала (на 42862 тыс. руб. или на 38,2%). Таблица 8 Состав, размер и структура источников образования имущества ФГУП «КЭМЗ» в 2006 – 2007 гг., тыс. руб.

Структура собственного капитала, не смотря на его увеличение, практически не изменяется, но положительной тенденцией является увеличение собственных оборотных средств за период на 89840 тыс. руб. или на 70,9%, что привело к увеличению данного вида источника имущества в общей структуре источников имущества почти на 9 п.п., а в структуре собственного капитала на 7 п.п. Структура заемного капитала за период также почти не изменяется, но следует отметить увеличение данного вида источника имущества на 42862 тыс. руб., в частности, за счет увеличения краткосрочных обязательств на 41222 тыс. руб. или на 36,8%. В основном структуру источников образования имущества составляет собственный капитал, т.е. предприятие является вполне платежеспособным. Выявим тип финансовой устойчивости ФГУП «КЭМЗ» на основе следующей таблицы. (таб. 9) Таблица 9 Анализ абсолютных показателей финансовой устойчивости ФГУП «КЭМЗ» тыс. руб.

Из таблицы 9 видно, что трехмерный показатель Е (1;1;1) свидетельствует об абсолютной финансовой устойчивости, т. е. ФГУП «КЭМЗ» является абсолютно платежным предприятием. Используя данные таблицы 11, получилась следующая система неравенств: А1 < = П1 А2 > = П2 А3 > = П3

из которой видно, что предприятие способно имеющимися средствами погашать все свои обязательства. Но т.к. первое неравенство не удовлетворяется, то ликвидность баланса ФГУП «КЭМЗ» отличается от абсолютной. Рассчитаем общий показатель платежеспособности – коэффициент текущей ликвидности: начало года: Кт л = (6480+78070+154556)/112104+212 = 1,9 конец года: Кт л = (34972+108710+228126)/153326= 2,42 Т.е. ФГУП «КЭМЗ» является платежеспособным на протяжении всего периода (2007 года). Проведем анализ баланса ФГУП «КЭМЗ» и его ликвидности за 2007 г. Проведем анализ имущества ФГУП «КЭМЗ» за 2006-2007 гг. на основе следующей формы аналитической таблицы ( таб. 10 ) и баланса. Таблица 10 Состав, размер и структура имущества ФГУП «КЭМЗ» в 2007 – 2008 гг. тыс. руб.

Ликвидность баланса ФГУП «КЭМЗ» в 2006 – 2007 гг., тыс. руб. Таблица 11

Из таблицы 10 видно, что структура имущества предприятии за 2007 год увеличилась 176262 тыс. руб. или на 25,3% за счет увеличения немобильных активов (на 24254 тыс. руб. или на 7,5%) и текущих активов соответственно на 152008 тыс. руб. или 40,9 %. Структура внеоборотных активов за период почти не меняется, а тенденция увеличения текущих активов довольно ощутима. Нельзя не отметить положительную черту - в структуре имущества денежные средства, наиболее ликвидная часть имущества предприятия, увеличились в 3,6 раза – на 125516 тыс. руб., что привело к увеличению данного вида имущества в общей структуре имущества на 13 п. п., а в структуре мобильных средств – на 21,2 процентных пункта. Дебиторская задолженность также увеличилась за период на 27986 тыс. руб., но данное увеличение почти не привело к изменению в структуре, как имущества в целом, так и текущих активов. Материальные оборотные средства уменьшились на 8524 тыс. руб. или на 3,8%. На основании проведенного исследования можно сделать вывод о том, что структура имущества ФГУП «КЭМЗ» достаточно мобильна. Анализ пассива баланса позволяет дать оценку источникам образования имущества предприятия. Анализ источников образования имущества ФГУП «КЭМЗ» проводят на основе методики, аналогичной методике анализа имущества на основе следующей формы аналитической таблицы ( таб. 12). Собственные оборотные средства выделяются из величины собственного капитала. Из таблицы 12 вытекает, что структура источников образования имущества увеличилась на 176262 тыс. руб. или на 25,3% за счет увеличения как собственного капитала на 138456 тыс. руб. (или на 25,6%), так и заемного капитала на 37806 тыс. руб. или 24,4%. При этом положительной тенденцией в структуре собственного капитала является увеличение собственных оборотных средств на 114202 тыс. руб. или на 52,7%. Также из таблицы 12 видно, что в целом по структуре заемного капитала положительной тенденцией является также уменьшение, хоть и небольшое, долгосрочных кредитов и займов на 0,2 п.п. В основном структуру источников образования имущества составляет собственный капитал, т.е. предприятие является вполне платежеспособным. Таблица 12 Состав, размер и структура источников образования имущества ФГУП «КЭМЗ» в 2007 – 2008 гг. тыс. руб.

Выявим тип финансовой устойчивости ФГУП «КЭМЗ» на основе следующей таблицы ( таб. 13 ). При этом введем условные обозначения: СОС – собственные оборотные средства; ДК и З – долгосрочные кредиты и займы; ЗЗ – запасы и затраты. Таблица 13 Анализ абсолютных показателей финансовой устойчивости ФГУП «КЭМЗ» в 2007 – 2008 гг. тыс. руб.

Из таблицы 13 видно, что значимая функция F(х) принимает значение: единицы (т.к. х=0), единицы (т.к. х=0), единицы (т.к. х>0), то трехмерный показатель Е (1;1;1) свидетельствует об абсолютной финансовой устойчивости, т. е. ФГУП «КЭМЗ» является абсолютно платежеспособным предприятием. Анализируя таблицу 14, получилась данная система неравенств: А1 ≤ П1 А2 ≥ П2 А3 ≥ П3

из которой видно, что предприятие способно имеющимися средствами погашать все свои обязательства. Но т.к. первое неравенство не удовлетворяется, то ликвидность баланса ФГУП «КЭМЗ» отличается от абсолютной. Рассчитаем общий показатель платежеспособности – коэффициент текущей ликвидности: К т.л. = (ДС + ДЗ + МОС) / СОС нормативное значение > 1 ДС – денежные средства, ДЗ – дебиторская задолженность, МОС – материальные оборотные средства, СОС – собственные оборотные средства. начало года: Кт л = (34972+108710+228126)/153326 = 2,4 конец года: Кт л = (160488+143726+219602)/190976 = 2,74 Т.е. ФГУП «КЭМЗ» является платежеспособным на протяжении всего периода. Таблица 14 Ликвидность баланса ФГУП «КЭМЗ» в 2007 – 2008 гг., тыс.руб.

Проанализировав таблицы 5, 9, 13 главы 2 можно сделать вывод о том, что средства организации в большей степени вложены в активы, попавшие в категорию среднего и высокого риска (медленно- и труднореализуемые активы). Поэтому и ликвидность предприятия отлична от абсолютной. Для увеличения ликвидности предприятия нужно проанализировать запасы и затраты организации Для определения финансового состояния организации был проведен анализ финансовой деятельности ФГУП «КЭМЗ» за 2005-2007 гг. Финансовый анализ вид экономического анализа, рассматривающий вопросы оценки платежеспособности и финансового состояния организации. Основной целью финансового анализа является разработка мероприятий по улучшению финансового положения предприятия.[12] Анализ ликвидности баланса предприятия показал, что у предприятия достаточно собственных оборотных средств, значит, оно способно имеющимися средствами погашать все свои обязательства, но не смотря на это ликвидность баланса отличается от абсолютной на протяжении всех трех лет. В связи с этим был рассчитан общий показатель платежеспособности – коэффициент текущей ликвидности. В 2005 году он составил 2,54 и 1,9 соответственно на начало и конец года; в 2006 году – 1,9 и 2,42; в 2007 году - 2,4 и 2,7 на начало и конец года. Т.е. можно сделать вывод о том, что на протяжении всего трехлетнего периода предприятие является платежеспособным. Для того чтобы баланс предприятия на протяжении всего периода считался абсолютно ликвидным, необходимо выполнение системы неравенств, приведенной во 2 главе. Но, как показал анализ ликвидности, ни в 2005 оду, ни в 2006 году, ни в 2007 году первое неравенство системы не выполняется. Значит, предприятию не хватает наиболее ликвидных активов. Для высвобождения части денежных средств нужно уменьшить размер запасов, тем самым, увеличив оборачиваемость оборотных активов, а также снизить размер затрат. Снизить размер затрат можно путем: · систематического уменьшения затрат живого труда на единицу продукции на основе научно-технического прогресса; · улучшением использования основных производственных фондов и увеличением в связи с этим выпуска продукции на каждый рубль основных фондов; · рациональным использованием сырья, материалов, топлива, энергии и сокращение затрат на единицу изделия без снижения качества продукции; · сокращением потерь от брака и ликвидация непроизводительных расходов; · сокращением расходов по сбыту продукции; · устранением излишеств в аппарате управления производством на основе рациональной его организации. Анализ финансовой деятельности ФГУП «КЭМЗ» показал, что на протяжении последних трех лет предприятие является платежеспособным, структура имущества достаточно мобильна, а источники образования имущества состоят в основном из собственного капитала, а тип финансовой устойчивости на протяжении всего периода – абсолютный. Таким образом, можно сделать вывод, что ФГУП «КЗМЗ» является независимым от внешних инвесторов, в любое время может расплатиться по своим обязательствам, имеет абсолютно устойчивое финансовое состояние и может внедрять инвестиционные проекты. 2.3. Внедрение и результаты бизнес-плана по производству селекторов ОВЧФГУП «КЗМЗ» планирует производство нового вида продукции: селекторов ОВЧ и выход с ним на рынок г. Москвы и Российской Федерации. Селекторы ОВЧ, готовящиеся к выпуску на ФГУП «КЭМЗ» отличаются от селекторов ОВЧ прочностью, и значительно лучшими техническими характеристиками. Завод планирует занять 2 % рынка за 1 год 8 % во 2 год 14 % в 3 год Основными конкурентами являются отечественные и зарубежные заводы. По сравнению с ними продукция завода ФГУП «КЭМЗ» обладает рядом преимуществ - уникальный сплав с добавлением титана и металлопластика (патент №190985) и является вполне конкурентноспособной. Таблица 15 Расчет себестоимости производства единицы продукции.

Общая стоимость работ = 357.8 + 71.6 + 25.1 = 454.5 рублей Себестоимость переработки = Плановая себестоимость - Затраты на материалы - Затраты на работы сторонних организаций. Себестоимость переработки = 357.8 ( 12 из таблицы 8 ) - 90 ( 1 из таблицы 8 ) - 100 ( 2 из таблицы 8 ) - 25 ( 3 из таблицы 8 ) = 142.8 руб. Таблица 16 Обоснование расходов на сырье материалы и полуфабрикаты на единицу продукта.

Таблица 17 Обоснование расходов на заработную плату за месяц

Таблица 18 Обоснование амортизационных расходов

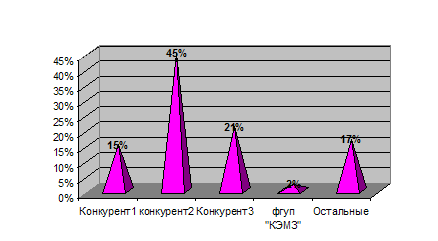

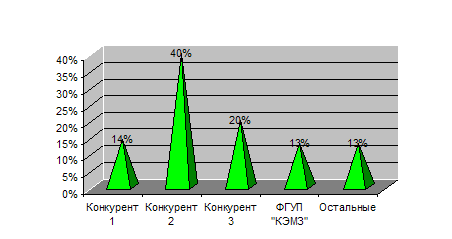

Прогноз объемов производства и реализации продукции.Динамика вступления фирмы на рынок представлена на следующих рисунках: Положение на рынке через год, в 2010 г. – рис.2

Рис.2. Положение на рынке в 2010г.

Рис. 3. Планируемое положение ФГУП «КЭМЗ» в 2011г. Таблица 19 Прогноз реализации товара

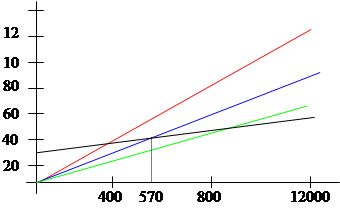

Таблица 20

Таблица 21 Вспомогательная таблица расчетов новой себестоимости

Расчет новой себестоимости проводился по формуле: С нов = С стар [ j Aст/Анов + ( 1- j ) ], где А - объем производства, j - доля условно - постоянных затрат ( 3 % ). Цена за единицу = Полная себестоимость + Прибыль ( 20 % от полной себестоимости ) + Налог на прибыль (35 % от прибыли )= 373.3+75+26.25=475 руб. Таблица 22Расчет прибылей /убытков на 2009год.

Таблица 23 Баланс доходов / расходов по чистой прибыли.