|

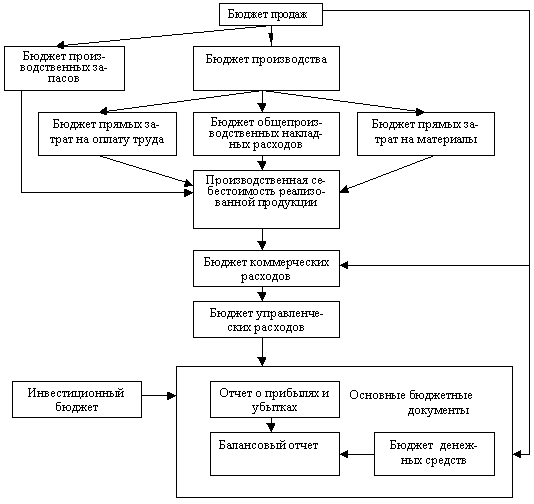

Дипломная работа: Бюджетное управлениеДипломная работа: Бюджетное управлениеАннотация.. 2 Введение. 3 Глава I. Бюджетное управление на предприятии.. 5 §1 Бюджет предприятия и процесс разработки бюджета.. 5 Структура бюджета предприятия. 5 Характеристика частных бюджетов предприятия. 8 Контроль выполнения бюджета предприятия 1 13 §2 Успешное бюджетирование. 16 Три составляющих успеха. 17 Принципы успешного бюджетирования. 17 §3 Постановка бюджетирования.. 21 С чего следует начать. 21 Автоматизация отдельных направлений. 22 Комплексная автоматизация. 22 Этапы постановки бюджетирования. 23 На что обратить внимание. 25 Глава II. Рынок автоматизированных систем бюджетирования 26 §1 История программных продуктов2 26 §2 Управление эффективностью бизнеса.. 33 §3 Информация об автоматизированных системах бюджетирования.. 34 Comshare MPC.. 34 CPMрешение от компании Hyperion. 40 Финансово-аналитическая система Oracle Financial Analyzer. 44 Adaytum e.Planning. 51 ИНЭК/Бюджетирование. 54 §4 Перспективы рынка CPM.. 56 Глава III. Организация системы бюджетирования ОАО «ФСК ЕЭС» 57 §1 Основные направления деятельности ОАО «ФСК ЕЭС». 57 §2 Структура бюджетной системы ОАО «ФСК ЕЭС». 58 §3 Принципы бюджетной системы ОАО «ФСК ЕЭС». 61 §4 Автоматизация бюджетного процесса ОАО «ФСК ЕЭС». 65 §5 Анализ финансово-хозяйственной деятельности ОАО «ФСК ЕЭС». 67 Заключение. 73 Список используемой литературы.. 75 Аннотация В работе рассматриваются проблемы организации бюджетного процесса и автоматизации бюджетирования на предприятии. В теоретической части обсуждается структура бюджета предприятия, а также принципы успешного бюджетирования, этапы постановки, и различные подходы к автоматизации бюджетирования на предприятии. Анализируется рынок автоматизированных систем бюджетирования. Дано подробное описание наиболее известных из них, таких как Comshare MPC, Hyperion Pillar, Oracle Financial Analyzer, Adaytum e.Planning, и др. Уделено внимание истории и перспективам развития программных продуктов автоматизирующих основные бизнес–процессы на предприятии. Практическая часть работы посвящена организации системы бюджетирования ОАО «ФСК ЕЭС», построенной на базе автоматизированной системы Oracle Financial Analyzer. Рассмотрены основные принципы и структура бюджетной системы организации, проведен анализ финансово-хозяйственной деятельности. Введение Более десяти лет назад перед большинством российских предприятий встал вопрос о необходимости внедрения бюджетного управления. На Западе этот финансовый инструмент положительно себя зарекомендовал. Может ли западная практика быть эффективной в российских условиях, и какие методы целесообразнее применять? Сегодня внедрением, постановкой и модернизацией бюджетного управления занимаются практически все средние и крупные предприятия (в малом бизнесе контроль за движением финансовых ресурсов ведется на высоком уровне). Актуальность применения данной технологии в России подтверждается ростом предложений консалтинговых услуг. Спектр услуг в области управленческого консультирования по вопросам бюджетирования постоянно расширяется. Тем не менее большинство предприятий предпочитают заниматься постановкой бюджетного процесса самостоятельно. Свою роль играют и особенности корпоративного мышления: распространено мнение, что лучше самих работников предприятия его проблемы никто понять не может. Кроме того, на рынке трудовых ресурсов появляются молодые специалисты, получившие знания о бюджетировании в рамках высшего образования (курс бюджетного управления включен в образовательную программу российских вузов с 2000 г.). Высокая стоимость консалтинговых услуг и отсутствие полной гарантии их эффективности также влияют на выбор участников проекта внедрения бюджетирования на предприятиях. В любом случае у работников компании для участия в ее проекте гораздо больше преимуществ, нежели у независимых консультантов. Во-первых, они обойдутся предприятию дешевле; во-вторых, непосредственные работники лучше знают специфику своей организации. Кроме того, они напрямую подчинены руководству и у них повышенное чувство ответственности. Однако самостоятельное внедрение бюджетного управления имеет ряд существенных недостатков. Так, высока вероятность методических ошибок, тогда как привлечение опытных консультантов позволит их избежать. Могут обостриться существующие проблемы в сфере управления, и снизится вероятность их оперативного решения (у консультантов в этом случае вероятность успеха более высокая, так как авторитет и значительная сумма, выплаченная за консультации, привлекают более пристальное внимание менеджмента). Современные российские предприятия имеют разный уровень развития и разные формы бюджетного управления. Наиболее прогрессивными в этом отношении являются предприятия нефтегазового комплекса, металлургии, торговли и сферы услуг, более консервативны предприятия машиностроительной отрасли и АПК. На принятие решения о внедрении бюджетного управления влияет и масштаб предприятия, поскольку даже незначительные ошибки на крупном предприятии чреваты серьезными финансовыми потерями. Бюджетное управление является инструментом управления финансовым состоянием предприятия, и как управленческая технология базируется на трех основных компонентах - на технологии бюджетирования, организации бюджетного процесса, автоматизации деятельности предприятия в целом и бюджетного управления в частности. Сегодня бюджетирование только в редких случаях является инструментом финансового управления. Чаще бюджет используется для констатации уже свершившегося факта (выполнение/невыполнение), выступает в роли одного из показателей для поощрения или наказания персонала, тогда как собственно предупреждения, предотвращения и непосредственного принятия оперативного управленческого решения не происходит. Такое положение можно объяснить рядом факторов. Основная причина, препятствующая развитию бюджетирования на современных предприятиях, заключается в низкой степени автоматизации управления, что напрямую влияет на оперативность поступления информации к менеджменту. Другая причина обусловлена ролью персонала в бюджетном процессе, так как при наличии всех прочих условий отсутствие у людей чувства вовлеченности в бюджетный процесс и чувства ответственности за исполнение бюджета может сделать всю проведенную работу бесполезной. У компании, которая хочет преуспеть в конкурентной борьбе, должен быть план стратегического развития. Успешные компании создают такой план не на основе статистических данных и их проекции на будущее, а, базируясь на видении того, какой должна стать компания через определенное время. И только после этого они решают, что следует сделать сегодня, чтобы оказаться в намеченной точке завтра. В процессе достижения поставленных целей возможны отклонения от заданного маршрута, поэтому на каждом «повороте» предприятию приходится просчитывать различные варианты своих дальнейших действий. Инструментом для таких расчетов и является бюджетирование. Причем от того, насколько четко руководитель разъяснил для себя само понятие «бюджетирование», напрямую зависит эффект, который предприятие получит в результате внедрения этого финансового инструмента. Глава I. Бюджетное управление на предприятии §1 Бюджет предприятия и процесс разработки бюджетаСтруктура бюджета предприятияБюджетирование - это процесс планирования будущей деятельности предприятия, результаты которого оформляются системой бюджетов. Обычно создание бюджетов осуществляется в рамках оперативного планирования. Исходя из стратегических целей фирмы, бюджеты решают задачи распределения экономических ресурсов, находящихся в распоряжении организации. Разработка бюджетов придает количественную определенность выбранным перспективам существования фирмы. К числу основных задач бюджетирования относится следующее: · обеспечение текущего планирования; · обеспечения координации, кооперации и коммуникации подразделений предприятия; · обоснование затрат предприятия; · создание базы для оценки и контроля планов предприятия; · исполнение требований законов и контрактов. Выгоды качественного составления бюджетов и контроля за их исполнением с излишком окупают затраты на их внедрение и разработку. Безусловно, очень многое зависит от специфики деятельности предприятия, но даже небольшим фирмам рекомендуется применение бюджетирования (например, в сокращенном варианте). Как правило, самым трудным в бюджетировании является этап его внедрения на предприятие. Приватизированные предприятия получили в наследство огромный опыт составления документов, ненужных предприятию в рыночной экономике. Поэтому принципиально важным является решение высшего менеджмента о внедрении бюджетирования в новом реальном масштабе ценностей. И с этого момента по существу начинается серьезная работа, основные этапы которой состоят в следующем: · изучение внутренней и внешней документации предприятия, его структуры и взаимодействия подразделений, механизмов управленческого учета и т.д.; · поиск наименее болезненных путей вовлечения управленческой команды предприятия в процесс бюджетирования; · разработка плана внедрения бюджетирования (все дальнейшие действия будут определены планом внедрения); · пересмотр старых или разработка новых внутренних стандартов; · создание информационной базы для бюджетирования, предусматривающей разработку новых отчетов по подразделениям, приближенных к специфике деятельности предприятия; · создание новых или реорганизация старых подразделений для осуществления процесса бюджетирования; · разработка или приобретение программного обеспечения и его установка на внутренней сети предприятия; · обучение персонала. Теперь перейдем к процессу бюджетирования как таковому. Бюджеты составляются как для структурных подразделений, так и для компании в целом. Бюджеты подразделений сводятся в единый бюджет предприятия, называемый основным или головным. Американские финансовые менеджеры говорят Master Budget. С точки зрения последовательности подготовки документов для составления основного бюджета выделяют две составных части бюджетирования, каждая из которых является законченным этапом планирования: 1. Подготовка операционного бюджета; 2. Подготовка финансового бюджета. Перечень операционных бюджетов, как правило, исчерпывается следующим списком: · бюджет продаж; · бюджет производства; · бюджет производственных запасов; · бюджет прямых затрат на материалы; · бюджет производственных накладных расходов; · бюджет прямых затрат на оплату труда; · бюджет коммерческих расходов; · бюджет управленческих расходов; · прогнозный отчет о прибыли. К числу финансовых бюджетов относятся · инвестиционный бюджет; · бюджет денежных средств; · прогнозный баланс. Последовательность формирования основного бюджета удобно представить в виде блок-схемы (рис. 1). Данная блок-схема не отражает всех возможных взаимосвязей между бюджетами, но описывает логическую последовательность процесса бюджетирования.

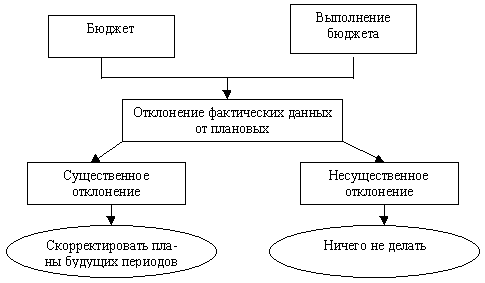

Рис. 1. Блок-схема формирования основного бюджета Прежде, чем приступать к методике подготовки основного бюджета, рассмотрим некоторые аспекты философии бюджетирования: 1. Бюджеты могут быть недостижимыми, если недостижимы поставленные маркетинговые и производственные цели. 2. Бюджеты могут быть неприемлемыми, если условия достижимости целей невыгодны для предприятия. 3. Эффективность принятых бюджетов оценивают в процессе диагностики состояния предприятия. 4. При составлении бюджетов следует опираться на документы, по форме и структуре приближенные к документам бухгалтерской отчетности. 5. Производить бюджетирование без применения вычислительных средств (локальной компьютерной сети) и соответствующего программного обеспечения невозможно в реальном масштабе времени и ценности. Несколько слов в отношении временного характера бюджета. Традиционным считается разбиение года на 12 месяцев и составление всех бюджетных таблиц для каждого месяца в отдельности. Необходимо сознавать, что в этом случае целый месяц представляется одной точкой времени. Зачастую это не устраивает финансового менеджера, и он стремится производить дальнейшее более детальное бюджетирование с разбивкой месяца на недели или на декады. Такой случай можно считать идеальным. Главная проблема его практической реализации – это оперативное обеспечение процесса бюджетирования исходными данными. Практическая истина здесь очень проста: запрограммировать процесс планирования – это только часть задачи. Гораздо сложнее обеспечить информационную поддержку этому процессу в реальном масштабе времени. В дальнейшем последовательно рассмотрим каждый из частных бюджетов в общей системе процесса бюджетирования. Характеристика частных бюджетов предприятияПроцесс бюджетирования начинается с составления бюджета продаж. Бюджет продаж – операционный бюджет, содержащий информацию о запланированном объеме продаж, цене и ожидаемом доходе от реализации каждого вида продукции. Роль этого бюджета настолько велика, что приводит к необходимости создания отдельного подразделения со своей инфраструктурой, качественно и постоянно занимающегося изучением рынка, анализом портфеля продукции и т.д. Как правило, это отдел маркетинга. Качество составления бюджета продаж непосредственным образом влияет на процесс бюджетирования и успешную работу компании. В целом к бюджету продаж предъявляются следующие требования: · бюджет должен отражать, по крайней мере, месячный или квартальный объем продаж в натуральных и стоимостных показателях; · бюджет составляется с учетом спроса на продукцию, географии продаж, категорий покупателей, сезонных факторов; · бюджет включает в себя ожидаемый денежный поток от продаж, который в дальнейшем будет включен в доходную часть бюджета потоков денежных средств; · в процессе прогноза денежных потоков от продаж необходимо учитывать коэффициенты инкассации, которые показывают, какая часть продукции оплачена в месяц отгрузки, в следующий месяц, безнадежный долг. Одновременно с бюджетом продаж целесообразно составлять бюджет коммерческих расходов, хотя на блок-схеме составления основного бюджета он находится ближе к отчету о прибылях и убытках. Во-первых, бюджет коммерческих расходов непосредственно связан с бюджетом продаж; во-вторых, коммерческие расходы планируются теми же подразделениями. Бюджет производства – это производственная программа, которая определяет запланированные номенклатуру и объем производства в бюджетном периоде (в натуральных показателях). Он опирается на бюджет продаж, учитывает производственные мощности, увеличение или уменьшение запасов, а также величину внешних закупок. Для расчета объема товаров, которые должны быть произведены, используется следующая универсальная формула: ТМС готовой продукции на начало периода + Планируемый объем производства продукции = Планируемый объем продаж + ТМС готовой продукции на конец периода. Необходимый объем выпуска продукции определяется, таким образом, как планируемый объем продаж плюс желаемый запас продукции на конец периода минус запасы готовой продукции на начало периода. Сложным моментом является определение оптимального запаса продукции на конец периода. С одной стороны, большой запас продукции поможет отреагировать на непредвиденные скачки спроса и перебои с поставкой сырья, с другой стороны деньги, вложенные в запасы, не приносят дохода. Одновременно с бюджетом производства следует составлять бюджет производственных запасов. Он должен отражать планируемые уровни запасов сырья, материалов и готовой продукции. Бюджет подготавливается в стоимостном выражении и призван количественно представить опасения снабженцев предприятия относительно перебоев в поставках сырья, неточности прогноза продаж и др. Информация бюджета производственных запасов используется также при составлении прогнозного баланса и отчета о прибылях и убытках. Бюджет прямых затрат на материалы – это количественное выражение планов относительно прямых затрат компании на использование и приобретение основных видов сырья и материалов. Методика составления исходит из следующего: · все затраты подразделяются на прямые и косвенные; · прямые затраты на сырье и материалы – затраты на сырье и материалы, из которых производится конечный продукт; · бюджет прямых затрат на материалы составляется на основе производственного бюджета и бюджета продаж; · объем закупок сырья и материалов рассчитывается как объем использования плюс запасы на конец периода и минус запасы на начало периода; · бюджет прямых затрат на материалы составляется с учетом сроков и порядка погашения кредиторской задолженности на материалы. В дополнение к бюджету прямых затрат на материалы составляют график оплаты приобретенных материалов. Бюджет прямых затрат на оплату труда – это количественное выражение планов относительно затрат компании на оплату труда основного производственного персонала. При подготовке бюджета прямых затрат на оплату труда учитывают: · он составляется исходя из бюджета производства, данных о производительности труда и ставок оплаты труда основного производственного персонала; · в бюджете прямых затрат на оплату труда выделяют фиксированную и сдельную часть оплаты труда. Если на предприятии накопилась задолженность по оплате труда или предприятие подозревает, что не сможет выплачивать заработную плату в установленные сроки, то дополнительно к бюджету прямых затрат на оплату труда составляется график погашения задолженности по заработной плате. Этот график составляется по тому же принципу, что и график оплаты приобретенных сырья и материалов. Бюджет производственных накладных затрат – это количественное выражение планов относительно всех затрат компании, связанных с производством продукции за исключением прямых затрат на материалы и оплату труда. Бюджет управленческих расходов – это плановый документ, в котором приведены расходы на мероприятия, непосредственно не связанные с производством и сбытом продукции. Составив описанные выше предварительные бюджеты, можно приступать к формированию основного финансового бюджета, которое начинается с формирования прогнозного отчета о прибылях и убытках компании. Прогнозный отчет о прибылях и убытках – это форма финансовой отчетности, составленная до начала планового периода, которая отражает результаты планируемой деятельности. Прогнозный отчет о прибылях и убытках составляется для того, чтобы определить и учесть выплату налога на прибыль в оттоке денежных средств в бюджете денежных средств. Прогнозный отчет о прибылях и убытках составляется на основе данных, содержащихся в бюджетах продаж, себестоимости реализованной продукции и текущих расходов. При этом добавляется информация о прочих прибылях, прочих расходах и величине налога на прибыль. Плановый отчет о прибылях и убытках содержит в сжатой форме прогноз всех прибыльных операций предприятия и тем самым позволяет менеджерам проследить влияние индивидуальных смет на годовую смету прибылей. Если сметная чистая прибыль необычно мала по сравнению с объемом продаж или собственным капиталом, необходимы дополнительный анализ всех составляющих сметы и ее пересмотр. Следующим шагом, одним из самых важных и сложных шагов в бюджетировании, является составление бюджета денежных средств. Бюджет денежных средств – это плановый документ, отражающий будущие платежи и поступление денег. Приход классифицируется по источнику поступления средств, а расход — по направлениям использования. Ожидаемое сальдо денежных средств на конец периода сравнивается с минимальной суммой денежных средств, которая должна постоянно поддерживаться (размеры минимальной суммы определяются менеджерами предприятия). Разность представляет собой либо неизрасходованный излишек денег, либо недостаток денежных средств. Бюджет денежных средств составляют отдельно по трем видам деятельности: основной, инвестиционной и финансовой. Такое разделение очень удобно и наглядно представляет денежные потоки. Данные по бюджету продаж, различным бюджетам производственных и текущих расходов, а также по бюджету капитальных затрат отражаются в бюджете денежных средств. Во внимание также должны быть приняты выплаты дивидендов, планы финансирования за счет собственных средств или долгосрочных кредитов, а также другие проекты, требующие денежных расходов. На заключительном этапе процесса бюджетирования составляется прогнозный баланс. Прогнозный баланс – это форма финансовой отчетности, которая содержит информацию о будущем состоянии предприятия на конец прогнозируемого периода. Прогнозный баланс помогает вскрыть отдельные неблагоприятные финансовые проблемы, решением которых руководство заниматься не планировало (например, снижение ликвидности предприятия). Прогнозный баланс позволяет выполнять расчеты различных финансовых показателей. Наконец, прогнозный баланс служит в качестве контроля всех остальных бюджетов на предстоящий период действительно, если все бюджеты составлены методически правильно, баланс должен сойтись”, т.е. сумма активов должна равняться сумме обязательств предприятия и его собственного капитала. Контроль выполнения бюджета предприятия 1Бюджетирование без обратной связи – это даром потраченное время. Любая система является жизнеспособной, если имеет в своем составе элементы обратной связи, которые предусматривают анализ того, что сделала система, и текущую корректировку поведения системы по мере поступления сигналов о ее состоянии. Бюджетирование – это тоже система, весьма серьезная и ответственная система финансового планирования бизнеса, и она должна предусматривать соответствующую обратную связь. Роль обратной связи в данном случае играет контроль выполнения бюджета. Система контроля выполнения бюджета на предприятии является своеобразным мониторингом финансового состояния предприятия. Важность этой системы не вызывает сомнений. Тем не менее, говоря о путях практической реализации системы, следует принимать во внимание стратегическое позиционирование предприятия. Будем различать три подхода к реализации системы контроля бюджета предприятия: 1. простой анализ отклонений, ориентированный на корректировку последующих планов; 2. анализ отклонений, ориентированный на последующие управленческие решения; 3. анализ отклонений в условиях неопределенности; 4. стратегический подход к анализу отклонений. Так или иначе, каждый из подходов ориентирован на анализ отклонений. Рассмотрим каждый из этих подходов. Простой анализ отклонений производится в соответствии со схемой, помещенной на рис. 2. Суть подхода состоит в том, что система контролирует состояние выполнения бюджета путем сопоставления бюджетных показателей и их фактических значений. Если отклонение носит существенный характер, то финансовый менеджер принимает решение о необходимости вносить соответствующие коррективы в бюджет последующего периода. В противном случае никакие корректирующие действия не производятся. В этой связи важным представляется вопрос о существенности издержек. Представляется, что в качестве критерия для определения важности издержек следует использовать конечные итоговые бюджетные показатели, например, величину суммарного денежного потока. Имея соответствующую компьютерную программу, финансовый менеджер рассчитывает последствия конкретного отклонения фактических показателей от плановых значений на величину суммарного денежного потока. На основании отклонения фактического суммарного денежного потока от планового значения делается вывод о необходимости производить корректировку плана следующего периода.

Рис. 2. Схема простого анализа отклонений, ориентированного на корректировку последующих планов Анализ отклонений, ориентированный на последующие управленческие решения, предполагает более детальный факторный анализ влияния различных отклонений параметров бизнеса на денежный поток. По существу, производится декомпозиция влияния всех, вместе взятых, отклонений на величину итогового денежного потока. Технология проведения такого контроля выглядит следующим образом. Шаг 1. Установление всех факторов, которые влияют на величину денежного потока. Шаг 2. Определение суммарного отклонения денежного потока от бюджетного значения. Шаг 3. Определение отклонения годового денежного потока в результате отклонения каждого отдельного фактора. Шаг 4. Составление таблицы приоритетов влияния, которая располагает все факторы по порядку, начиная с более значимых. Шаг 5. Составления окончательных выводов и рекомендаций в части управленческих решений, направленных на выполнение бюджета. Анализ отклонений в условиях неопределенности рассматривает несколько другую схему принятия решений в отношении существенности отклонений. Согласно этой схеме все параметры бизнеса (цены, объемы, расходные коэффициенты и т.д.) признаются по своей сути неопределенными значениями и задаются не в виде отдельных чисел, а в виде интервалов неопределенности. Неопределенность в отношении параметров бизнеса порождает неопределенность результирующего годового денежного потока и/или прибыли, если последняя также является предметом анализа. Оценить неопределенность денежного потока можно с помощью имитационного моделирования. Стратегический подход к анализу отклонений базируется на убеждении, что оценка результатов деятельности предприятия, в частности, выполнения бюджета, должна осуществляться с учетом стратегии, которой следует предприятие. Данный подход не предлагает какую-либо вычислительную технологию контроля. Он устанавливает отправную точку процедуры контроля бюджета. Другими словами, проанализировав стратегию предприятия, финансовый менеджер выбирает соответствующую этой стратегии вычислительную процедуру контроля. Стратегия предприятия может рассматриваться в двух измерениях: o ориентиры стратегической направленности (расширение, поддержание достигнутого уровня и использование достижений), o стратегическое позиционирование поддержания конкурентных преимуществ (низкие затраты и дифференциация продукции). Система контроля выполнения бюджета является критическим по важности элементом для предприятия, которое ориентируется на стратегию использования достижений (частично, поддержания достигнутого уровня) при стратегическом позиционировании конкурентных преимуществ в направлении лидерства по издержкам. В такой ситуации предприятие вынуждено “считать каждый рубль” своих издержек и поступлений, детально выясняя причину отклонения от ранее спланированных сценариев. Отражением этого стремления является метод контроля бюджета, сфокусированный на управленческие решения (второй подход в рамках используемой классификации). §2 Успешное бюджетированиеБюджетное управление позволяет повысить эффективность бизнеса от 10% до 30% и снизить прямые расходы на 3-20% за счет совершенствования качества менеджмента, быстрого реагирования на различные ситуации, дополнительных возможностей учета и анализа. В общем случае постановка бюджетного управления дает: - Оперативное управления ресурсами предприятия, оборотными средствами, запасами, повышение эффективности их использования. - Оперативное прогнозирование обеспеченности предприятия денежными средствами, улучшение ликвидности. - Обоснование необходимости выделения финансовых ресурсов на различные направления хозяйственной деятельности. Оценка инвестиционной привлекательности различных направлений бизнеса. - Снабжение всех заинтересованных служб информацией и аналитикой для принятия эффективных управленческих решений; - Делегирование ответственности; - Повышение "финансовой прозрачности" компании для ее же менеджеров. - Укрепление финансовой дисциплины. - Установление соответствия между планами и фактическими результатами. Возможность оперативного контроля отклонений и выявления их причин. - Согласование различных направлений деятельности, подразделений и проектов на основе единого скоординированного плана (бюджета). - Разграничение ответственности между руководителями различных направлений и уровней организационной иерархии за результаты. - Оценка и сравнение эффективности различных направлений бизнеса, подразделений, продуктов. Рассмотрим основные принципы, на которые необходимо обратить внимание компании, рассчитывающей на успешное внедрение бюджетирования. Три составляющих успехаКак любая процедура, бюджетирование должно осуществляться по заранее утвержденным правилам. Следовательно, в первую очередь необходимо выработать и утвердить единые правила, на основе которых и будет строиться система бюджетирования: методологию, оформление табличных форм, финансовую структуру и т. д. Следует добиться, чтобы эти правила заработали. И здесь важную роль играет «человеческий фактор». Нередко менеджеры постановку бюджетирования «встречают в штыки». Одни воспринимают это просто как дополнительную работу, которую им пытаются навязать, другие опасаются, что бюджетирование вскроет недостатки работы их подразделений, третьи вообще могут не понимать, что от них требуется. Чтобы заставить менеджеров исполнять бюджетные процедуры, нужно использовать пресловутый «административный ресурс». Регламент бюджетирования, сам бюджет, система мотивации – все это нужно утверждать внутрифирменными приказами, за невыполнение которых сотрудников следует наказывать. Таким образом, вторая составляющая бюджетирования – это организационные процедуры. Третий ключ к успеху – автоматизация всего процесса бюджетирования. На больших предприятиях объем информации огромен, но каким бы значительным он ни был, обработать его нужно вовремя. В современном бизнесе вчерашние данные никому не нужны. Необходим анализ сегодняшних показателей и прогноз на завтра, послезавтра, на месяц вперед и т. д. Автоматизация бюджетирования – это прежде всего автоматизация планирования. По сути, это автоматизация тех процедур, которые расписаны в регламенте по бюджетированию. Принципы успешного бюджетированияПринципы эффективного бюджетирования базируются на здравом смысле и довольно просты. Для сопоставления и анализа данных разных периодов процесс бюджетирования должен быть постоянным и непрерывным. Сами периоды должны быть одинаковыми и утверждены заранее: неделя, декада, месяц, квартал, год. Рассмотрим основные правила, соблюдать которые должна любая компания, занимающаяся бюджетированием. Принцип «скольжения» Непрерывность бюджетирования выражается в так называемом «скольжении». Существует стратегический период планирования, например пять лет. На этот период составляется так называемый бюджет развития, который не следует путать с бизнес-планом. В бизнес-плане должны содержаться не только количественная информация, но и идея бизнеса, маркетинговые исследования, план организации производства и т. д. В принципе, финансовая часть бизнес-плана и представляет собой бюджет развития. Пятилетний стратегический период планирования включает еще один период длиной в четыре квартала. Причем такой период планирования выдерживается всегда: по прошествии первого квартала к четвертому прибавляется еще один и снова составляется бюджет на четыре квартала. Это и есть принцип «скольжения». Для чего это нужно? Во-первых, используя «скользящий» бюджет, предприятие регулярно может учитывать внешние изменения (например, инфляцию, спрос на продукцию, ситуацию на рынке), изменения своих целей, а также корректировать планы в зависимости от уже достигнутых результатов. В итоге прогнозы доходов и расходов становятся более точными, чем при статичном бюджетировании. В условиях регулярного планирования сотрудники на местах привыкают к предъявляемым требованиям и соотносят свои повседневные действия со стратегическими целями компании. Во-вторых, при статичном бюджетировании к концу года значительно снижается горизонт планирования, чего не происходит при «скользящем» бюджете. Например, предприятие, которое раз в год в ноябре утверждает бюджет на год вперед, в октябре располагает планами только на два следующих месяца. И когда появится бюджет на январь, может оказаться, что уже поздно заказывать какие-то ресурсы, заявку на которые нужно было размещать за три месяца до поставки, то есть в октябре. Утвердили – исполнять! Утвержденные бюджеты должны исполняться – это одно из основных правил. В противном случае сводится на «нет» вся идея планирования и достижения поставленных целей. За неисполнение надо наказывать, для исполнения – мотивировать. В то же время, как уже было отмечено выше, бюджетирование в первую очередь основано на здравом смысле. Любая компания может столкнуться с форс-мажорными обстоятельствами, поэтому в регламенте должна быть предусмотрена процедура как плановой, так и экстренной корректировки бюджета. В идеале в бюджет должна быть заложена вероятность наступления любых событий. Для этого можно использовать, например, гибкий бюджет. Гибкий бюджет составляется по принципу «если – то». То есть гибкий бюджет представляет собой ряд «жестких» бюджетов, основанных на различных прогнозах. В дальнейшем, какие бы события не произошли (военные конфликты, мировой экономический кризис), пересматривать и корректировать бюджет не придется. Нужно будет строго исполнять тот бюджет, который базируется на сбывшемся прогнозе. От индикативного планирования к директивному Как часто надо пересматривать бюджет? Ответ на этот вопрос должен содержаться в регламенте. Пересмотр бюджета такая же регламентируемая процедура, как составление или исполнение бюджета. Для этого все планы должны быть разделены на две категории: предварительные (индикативные) и обязательные (директивные). Процесс перехода плана из категории «предварительно» в категорию «обязательно» должен включать определенные стадии: корректировку, согласование и утверждение. Длительность всех стадий расписывается в регламенте по бюджетированию. Все это нужно для того, чтобы бюджет был не просто планом, а планом, реальным для исполнения. Добиться от менеджеров выполнения нереального бюджета можно только единожды, если же требовать этого постоянно, менеджер просто уйдет из компании. К единым стандартам Все бюджетные формы (таблицы) должны быть одинаковыми для всех центров учета. Особенно это актуально для холдингов, в состав которых входят различные предприятия. Если каждый завод будет использовать свои собственные формы, то у финансовой службы управляющей компании основная доля времени будет уходить на консолидацию данных, а не на планирование и анализ результатов. Такой же стандартной и основанной на единой методике должна быть процедура заполнения бюджетов на разных предприятиях холдинга, а также на уровнях центров финансовой ответственности в рамках предприятий. Соответственно едиными должны быть и сроки представления бюджетов подразделениями холдинга в управляющую компанию. Принцип детализации расходов С целью экономии ресурсов и контроля за использованием средств все значительные расходы должны детализироваться. Рекомендуется детализировать все расходы, доля которых превышает 1% в общей доле расходов, хотя нужно принимать во внимание и размер компании. Смысл детализации в том, чтобы не позволить менеджерам затратных подразделений наживаться за счет компании. Директивная часть бюджета должна быть гораздо подробней индикативной и иметь максимально возможный уровень детализации. Детализации может подвергаться и учетный период. Например, бюджет доходов и расходов можно детализировать по месяцам, а бюджет движения денежных средств – по неделям или даже банковским дням, так как контроль за финансовыми потоками требует большей тщательности и оперативности. Принцип «финансовой структуры» Прежде чем внедрять бюджетирование, предприятию необходимо создать финансовую структуру, которая может быть построена по иным принципам, нежели организационная структура. Некоторые подразделения могут быть объединены в единый финансовый центр учета. И наоборот, в рамках одного подразделения можно выделить разные центры учета (например, по видам продукции или направлениям деятельности). Разработав финансовую структуру, предприятие выявит количество уровней сбора бюджетной информации и в зависимости от этого сможет сформировать график составления бюджетов для каждого центра учета.

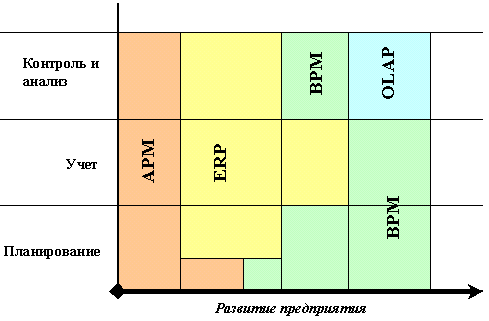

«Прозрачность» информации Чтобы исключить возможность искажения информации и усилить контроль за исполнением бюджета, специалисту, анализирующему данные итоговых бюджетных форм, необходим доступ к бюджетам каждого центра учета, а также к операционным бюджетам в рамках самих центров учета, вплоть до самого нижнего уровня. Кроме того, он должен располагать информацией о том, в какой стадии находится формирование бюджетов на всех нижестоящих уровнях. И если какое-то подразделение представило бюджет позже, чем нужно, то финансист, ответственный за бюджетирование, должен своевременно получить информацию о причинах, по которым это произошло. Поэтому необходим постоянный мониторинг процесса бюджетирования по всем уровням. В автоматизированных программах бюджетирования такой мониторинг осуществлять легко, гораздо сложнее это сделать, если бюджеты формируются в обычных электронных таблицах. На пути к эффективному бюджетированию Все процедуры и принципы, описанные выше, должны найти свое отражение в едином для всей компании «Регламенте бюджетирования». В этом документе должны быть определены порядок согласования бюджетов и их консолидации, формы документов, схемы документооборота, а также сроки рассмотрения и принятия решений по всем уровням сбора бюджетной информации. Нужно помнить, что постановка бюджетирования – большая системная задача. Но, несмотря на трудности, которые возникают в ходе ее решения, надо стараться придерживаться принципов, описанных выше. §3 Постановка бюджетированияДо постановки бюджетирования на предприятиях часто существуют следующие проблемы: - отсутствие оперативного (ежедневного, еженедельного) учета и анализа движения денежных средств, финансовых ресурсов, себестоимости продукции; - отсутствие детального анализа деятельности производственных подразделений компании; - неясность целей деятельности. С чего следует начатьВо-первых, постановка бюджетирования на предприятии требует от руководства ответа на наиболее важные вопросы: - Каковы цели вашего бизнеса? - Как вы видите будущее вашего предприятия? Во-вторых, внедрение бюджетирования в большинстве случаев не вызывает положительных эмоций у сотрудников. В целях преодоления сопротивления нововведениям необходимо провести серию обучающих семинаров и тренингов. В-третьих, постановка бюджетирования на крупном предприятии требует помощи консультантов. Автоматизация отдельных направленийАвтоматизация отдельных направлений недорогой и эффективный способ осуществить управление и контроль наиболее важных сфер деятельности, которые определяются исходя из приоритетов компании. Приоритетное направление для автоматизации следует выбирать после тщательного анализа бизнес-процессов предприятия (их сложности, взаимосвязи и т. п.) и влияния каждого из них на итоговый финансовый результат деятельности компании. С помощью таких исследований выделяются и описываются наиболее важные процессы и операции, а на их основе определяются первоочередные задачи автоматизации. И только после этого можно приступать к выбору системы (нескольких систем), которая позволит решить поставленные задачи. При автоматизации отдельных направлений можно использовать как отдельные системы (в этом случае необходимо внимательно отнестись к возможности их интеграции, иначе автоматизация превратится в «лоскутную»), так и модули интегрированных систем управления, что, по мнению специалистов, предпочтительнее. Такие системы включают блоки для автоматизации всех направлений деятельности — от производства до бухгалтерии. Если какое-то время спустя предприятие захочет продолжить автоматизацию, достаточно будет докупить недостающие модули. Комплексная автоматизацияКомплексная автоматизация подразумевает одновременное внедрение целого ряда модулей интегрированной системы управления. Эффективность комплексной автоматизации обычно выше эффективности автоматизации по направлениям. Это объясняется тем, что комплексная интеграция позволяет не только получать информацию о ходе одного или нескольких бизнес-процессов, но и использовать единую базу данных и функций (применять одни и те же алгоритмы расчета и проверки для выполнения схожих задач), а также единый интерфейс. Однако комплексная автоматизация имеет и недостатки: требует значительных инвестиций, больших временных затрат и очень тщательного планирования. Поэтому комплексную автоматизацию выбирают, как правило, быстро развивающиеся или высокотехнологичные компании. Этапы постановки бюджетированияБюджетирование приводит к положительным результатам только в том случае, если руководство предприятия осознает всю важность и необходимость финансового планирования и объяснит эту необходимость своим работникам. Процесс постановки бюджетирования состоит из трех этапов. I этап. Диагностика предприятия в целом Порядок проведения диагностики: - сбор и обработка письменной информации (бухгалтерской, внутренней экономической и финансовой отчетности); - проведение интервьюирования и анкетирования сотрудников (от руководителей до исполнителей нижнего звена); Результатом первого этапа является SWOT-анализ предприятия. II этап. Анализ системы финансово-хозяйственного учета на предприятии 1. Анализ документооборота (как происходит документарное отражение движения товарно-материальных ценностей и финансовых потоков, как они сопряжены между собой, сроки представления документов, выявление лиц, непосредственно получающих и обрабатывающих первичную информацию, наличие должностных инструкций, наличие других документарных норм и нормативов расходов материальных, трудовых и финансовых ресурсов). 2. Анализ уровня автоматизации отдельных подсистем управления. Достоинства, недостатки и перспективы развития существующих на предприятии систем учета и их автоматизации. 3. Анализ процессов подготовки, принятия, реализации и контроля управленческих решений. 4. Процесс и порядок формирования финансового плана предприятия и контроль за его исполнением. 5. Финансово-экономический анализ предприятия по данным бухгалтерской отчетности. 6. Финансово-экономический анализ предприятия в разрезе подразделений, статей доходов и расходов. Результатами проведения II этапа являются: - схема существующего документооборота управленческого учета предприятия; - анализ общей доходности предприятия, основных (ведущих) подразделений, основных продуктов; анализ структуры затрат по основным (ведущим) подразделениям, основным продуктам; - определение подразделений компании, приносящих прибыль или имеющих только расходы; выделение служб, наиболее важных в деятельности компании. Анализ деятельности каждого из подразделений требуется в том случае, когда результаты работы предприятия перестают соответствовать требуемым условиям. Необходимо выделить службы, которые (в соответствии с принципом 80:20) приносят значительную долю расходов в общих расходах предприятия и практически не имеют доходов. Если есть возможность, то от таких служб необходимо избавиться, предварительно взвесив все ‘за’ и ‘против’. III этап. Разработка процедуры бюджетирования 1. Собранная на предыдущих этапах информация служит основой для разработки Положения об организационной структуре предприятия, отвечающего на вопрос: “Кто и что делает?”. Положение определяет и разграничивает полномочия и ответственность отдельных служб. На практике часто встречается ситуация, когда функции служб пересекаются, а полномочия дублируются. 2. На основе Положения об организационной структуре составляется Положение о финансовой структуре, которое отвечает на вопрос: “Кто и сколько зарабатывает и тратит?”. Положение выделяет следующие центры финансовой ответственности (ЦФО) на базе подразделений предприятия: - центры затрат - те подразделения предприятия, которые несут только затраты, поэтому ответственность менеджеров заключается в контроле затрат; - центры прибыли - подразделения предприятия, имеющие не только затраты, но и приносящие доходы. Ответственность менеджеров состоит в контроле за финансовыми результатами; - центры дохода - подразделения предприятия, у которых отсутствуют затраты и менеджеры могут влиять только на выручку, поэтому ответственность менеджеров состоит в контроле за доходами; - венчур-центры - новые, перспективные подразделения, на базе которых осуществляются инвестиционные проекты. В этом случае менеджеры реализуют полный цикл от инвестиций до окупаемости капитала. Положение устанавливает центры консолидации, которые аккумулируют разрозненные данные по подразделениям в единые отчетные формы. 3. Положение о процедуре бюджетирования компании показывает - кто, кому, что и когда должен предоставлять и с кого спрашивать за неправильную или не предоставленную в срок информацию, т.е. разрабатывается регламент бюджетирования, в котором четко оговорены права и обязанности подразделений, формы и сроки предоставляемой информации, получатели промежуточных и итоговых документов. Положение о процедуре бюджетирования закрепляет за каждым ЦФО предприятия определенный перечень бюджетов, которые составляют контур бюджетирования. Для контроля и анализа результатов целесообразно создание на предприятии бюджетного комитета, в компетенции которого будет перераспределение средств между статьями бюджета, разработка мер по ликвидации дефицита бюджета, наказание и поощрение ответственных лиц. На что обратить вниманиеПри принятии решения о внедрении автоматизированной системы управления необходимо помнить, что это такой же инвестиционный проект, как, например, ввод в эксплуатацию новой производственной линии или открытие нового магазина. Соответственно нужно рассчитать все затраты, связанные с внедрением и эксплуатацией системы, оценить выгоды от проекта, спрогнозировать все финансовые потоки, определить рентабельность проекта и сравнить полученный результат с альтернативами (внедрение другой системы или же вообще отказ от автоматизации). Именно поэтому одной из главных составляющих подготовки к внедрению автоматизированной системы является определение бюджета проекта. В ходе этой работы следует не только рассчитать необходимые расходы, но и определить приоритеты проекта, а также назначить сотрудников, ответственных за каждый этап реализации. Глава II. Рынок автоматизированных систем бюджетирования §1 История программных продуктов2Первыми программными продуктами, в той или иной степени автоматизирующими бизнес-операции были так называемые Автоматизированные Рабочие Места. Само по себе, появление АРМов было революцией. Потому что такие рутинные операции, как бухгалтерский учет, учет материальных запасов – все это было доверено компьютерам, которые, как мы знаем, делают это гораздо быстрее, лучше, точнее и честнее, чем человек. Следующая ступень эволюции интеграция разрозненных АРМов в единые комплексные системы. Результаты таких объединений были названы MRP (поскольку в компьютерных технологиях западный мир был и остается впереди планеты всей, то и аббревиатуры, именующие очередную эволюционную ступень развития компьютерных систем, употребляются только англоязычные). MRP – это Material Requirements Planning, т.е. система позволяющая планировать потребности предприятия в ресурсах и позволяющая делать так, чтобы эти потребности были вовремя удовлетворены, необходимые комплектующие пошли в производство и заказ был выполнен в установленный срок. Естественно, развитие систем управления на этом не остановилось, и в 90-х годах прошлого столетия на мировой арене все большую популярность стали завоевывать приложения ERP-класса. В основу идеологии ERP (Enterprise Resource Planning) заложено более широкое представление о ресурсах предприятия: и материальные потоки, и денежные средства, и труд рабочих. Т.е. все то, что предприятие потребляет и чем оперирует для достижения своей главной цели – получения прибыли. ERP-приложения это очень мощные продукты, лучшие представители которых охватывают практически все сферы деятельности предприятий. Однако если внимательно проанализировать историю их использования, зачастую приходится делать одни и те же выводы: - внедрение ERP-приложений занимает очень много времени; - одно эксплуатируемое ERP-приложение в большинстве случаев не охватывает полностью все участки предприятия; - имеющихся в ERP-приложениях аналитических средств не достаточно для того, чтобы обрабатывать накапливаемую информацию. Практически параллельно с развитием ERP, развивались приложения, предназначенные для анализа и обработки информации в реальном режиме времени (OLAP-системы, On-Line Analytical Processing). Такие системы обладают гибкостью представления и обработки данных. Интуитивно, пользователи-аналитики потянулись именно к тем приложениям, структура которых наиболее полно соответствует представлению человека о природе информации. Приведем классический пример. Пытаясь представить себе динамику объемов продаж компании по месяцам в разрезе видов продукции, мы воображаем себе простую двумерную таблицу. Та же информация, но в разрезе регионов опять двумерная таблица. Но если только попытаться увидеть и регионы, и виды продукции, сразу возникает необходимость “сложить” эти две таблицы. Так как мы заранее знаем, что нас заинтересуют и регионы по каждому виду, и каждый вид в разрезе регионов, возникает настоящая трехмерная модель данных, каждое из измерений которой становится равноправным в своем существовании. Трехмерная модель наиболее наглядно представляется в виде куба. Но перегрузка нашего воображения наступает в момент, когда мы попытаемся к нашему кубу “приделать” еще одно измерение – какой-либо дополнительный атрибут статистики продаж: продавец, заказчик и т.п. Считается, что любая OLAP-система состоит из многомерных OLAP-кубов. Решающим плюсом OLAPа становится предоставление пользователю возможности самостоятельной интерактивной работы с отчетами. Т.е. пользователь сам для себя подбирает комбинацию измерений, мгновенно получая результат сначала на экране компьютера, а затем и в печатном виде. Менеджмент предприятия получает возможность получения корпоративной информации непосредственно из системы, становясь менее зависимым от тех, кто раньше ему эту информацию готовил. Как результат, менеджерский состав оказывается непосредственно вовлеченным в развитие информационных технологий своего предприятия. Стоит ли говорить, что участие руководства в процессе построения информационной системы является решающим фактором успеха любого проекта автоматизации! Многие “продвинутые” пользователи персональных компьютеров, старающиеся максимально использовать все богатство возможностей программы Excel, используют в качестве “кубов” так называемые перекрестные таблицы (cross-tabs). Человечество изначально стремилось анализировать большие объемы сложных по своей структуре данных с помощью системы координат. Математики предпочитают называть кубы многомерными матрицами. А одним из последних примеров “бумажного куба” можно назвать знаменитую “шахматку” - таблицу, в которой строками и столбцами являются бухгалтерские счета. С помощью “шахматки” можно анализировать обороты по каждому счету (взятому из строки таблицы) в разрезе корреспонденции с другими счетами (взятыми из столбцов). Весьма трудоемкая в составлении, шахматка” являла собой очень удобный аналитический инструмент. Примечательно, что появление бухгалтерских программ не облегчило процесс генерации “шахматок”. Внешняя простота такого отчета оборачивалась колоссальной трудоемкостью программирования при условии, что количество строк и колонок отчета оказывалось не лимитированным. Поскольку аналитики всех мастей постоянно требовали чего-то подобного, разработчики постепенно пришли к выводу, что данные, предназначенные для анализа, изначально должны храниться не в табличном (называемом так же “реляционным”), а в многомерном виде. Такой подход к построению базы данных становился очень требовательным к мощности компьютеров. Поэтому, ценность OLAP-системы заключается не столько в “изобразительных способностях, сколько в правильной организации хранения данных. Интеграция взамен конкуренции Со временем OLAP-системы стали реальной угрозой рынку ERP. Заказчик зачастую предпочитал покупать аналитические приложения в качестве интеграционного инструмента для своей “лоскутной” автоматизации. Почувствовав опасную тенденцию, большинство производителей ERP-систем на сегодняшний день либо разработали свои собственные OLAP-приложения, либо тесно интегрировались с зарекомендовавшими себя производителями OLAP-ов. К слову сказать, попытки первых самостоятельно изобретать велосипед не привели к ожидаемому успеху. Любой “наскоро сколоченный” OLAP все равно уступал по функциональным возможностям промышленным системам анализа и слабо справлялся с теми многоаспектными данными, которые способны генерировать высококлассные ERP-системы. Казалось бы, ответ на вопрос Из каких компонент должна состоять полноценная Информационная Система Управления Предприятием?” достаточно очевиден. ERP и OLAP. Однако есть и здесь одно “но”. Как известно, три классические фазы управления – Планирование, Учет и Контроль – в некоторых задачах пересекаются на столько тесно, что становится трудно отделить одно от другого. Следовательно, полноценная автоматизация таких задач с помощью только средств учета или только средств анализа невозможна. Бюджетирование, как процесс постановки, детализации и согласования бизнес-целей предприятия нуждается в механизме, объединяющем усилия большого количества пользователей в рамках единого информационного пространства. Ведь в ходе составления бюджета фазы планирования (централизованная публикация бюджетных планов), учета (ввод детальной информации по бюджетам на местах) и контроля (анализ фактического исполнения регламента составления бюджета) неминуемо пересекаются между собой за счет итеративного характера самого процесса бюджетирования. Вместе с тем, бюджетирование в целом представляет собой часть одной фазы управления планирования. Новый термин из трех букв Многие OLAP-производители, осознав необходимость в приложениях такого рода, начали создавать версии, специализированные для автоматизации управленческих задач бюджетирования, финансового планирования, анализа и контроля. В этой гонке на лидирующие позиции удавалось выходить в основном тем, кто стал разрабатывать и продвигать приложения полностью специализированные под решение управленческих задач. Международная компания IDC, специализирующаяся на независимом мониторинге рынка программного обеспечения, объединила такие приложения в новое семейство – BPM (Business Performance Management, т.е. Управление Эффективностью Бизнеса). BPM-системы позволяют связывать воедино такие понятия как миссия компании, стратегия развития, цели, долгосрочные планы, среднесрочные перспективы и конкретные бюджеты на ближайший период. В рамках подобной среды сотрудничества топ-менеджеры могут публиковать черновую версию бюджетов для линейных менеджеров (начальников отделов). Последние начинают дополнять эти цифры своим представлением: могут ли они выполнить эти цели, какие ресурсы им для этого нужны. Система позволяет им видеть и использовать в своей работе отчетность смежных подразделений: на основе планов поставок сырья, оценивать свои возможности по объемам производства и т.п. Далее, откорректированные и дополненные на нижнем уровне цифры агрегируются вновь до общекорпоративного уровня. Весь этот процесс “двунаправленного” бюджетирования итеративно повторяется до тех пор, пока не будет составлен наиболее “реальный” бюджет. Стоит ли говорить, что благодаря единой среде сотрудничества, каждый работник начинает более четко осознавать свою роль в процессе управления организацией. Достоверность бюджета повышается за счет вовлечения рядовых исполнителей в процесс его составления. Разумеется, построение такой системы не возможно без мощнейшего механизма консолидации финансовых и количественных данных. Механизма, позволяющего любому подразделению использовать собственную валюту и вместе с тем агрегированный баланс конвертировать в корпоративную валюту. Кроме того, реальный механизм консолидации подразумевает наличие функции “исключения внутрикорпоративных оборотов. Консолидация в огромной разветвленной структуре очень трудно контролируемый процесс. В кризисный момент требуется без промедления перевести организацию на “аварийный бюджет”. При этом времени на пересмотр, согласование и опубликование всех статей бюджета в разрезе всех центров затрат, естественно, нет. Специализированные компьютерные системы класса BPM позволяют вести несколько версий бюджета или финансового плана организации и, при необходимости, оперативно переключать все структурные подразделения на новую версию. Аналитическая функциональность BPM-приложений обеспечивает возможность составления отчетности “на лету”: любой элемент существующих измерений можно с помощью мыши положить в аналитическое окно и прямо на экране создать свой “куб” данных. Так называемые “контрольные агенты BPM вовремя обнаруживают отклонения фактических показателей от их плановых величин и оповещают об этом. Сбывается мечта любого директора – когда можно придя с утра на работу, включить компьютер и увидеть там сразу же все болевые места вверенного тебе предприятия, сфокусировать свое внимание на тех местах, где возникли отклонения. А если менеджер уже сработался с системой, то она ему сможет предложить даже некоторые возможные варианты решения возникших проблем. Смешать! Но не взбалтывать! На рис. 3 представлена диаграмма интеграции специализированных программных приложений, позволяющая примерно оценить применимость тех или иных классов приложений в зависимости от размера предприятия. Горизонтальная ось “Размер предприятия” может быть выражена в объемах продаж, рыночной стоимости или, скажем, количестве персонала. Она не содержит градаций, так как диаграмма призвана изобразить тенденцию роста, а не конкретные его показатели. Со столь же высокой степенью условности выделены следующие классы приложений:

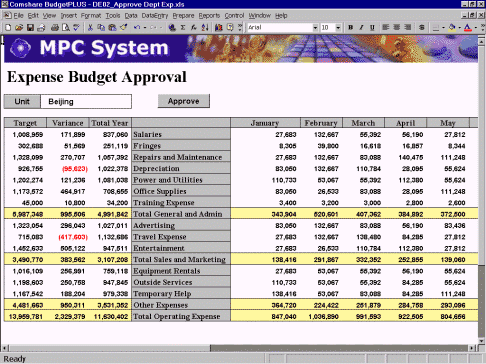

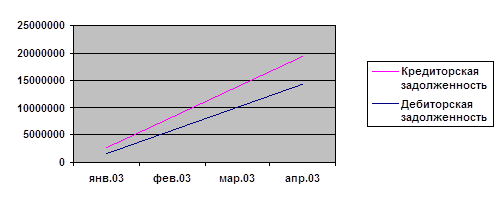

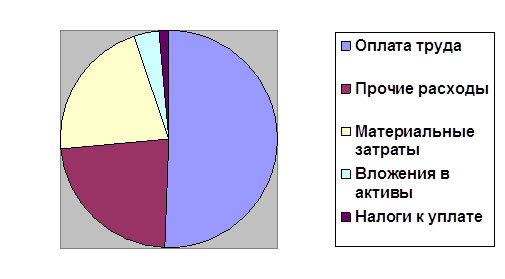

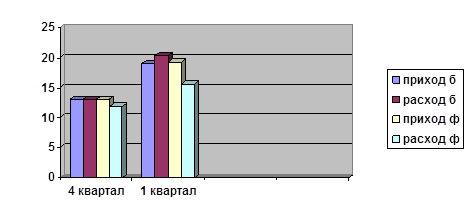

Рис. 3. Диаграмма интеграции специализированных программных приложений АРМ (автоматизированные рабочие места) – автоматизированные рабочие места. В данном контексте могут представлять собой более-менее комплексную систему, состоящую или из отдельных “доморощенных подсистем, или из какого-то стержневого приложения низшего по отношению к ERP класса, или даже из электронных таблиц Excel. Для малых предприятий, где все управление финансами осуществляется одним - двумя специалистами, один из которых главный бухгалтер, зачастую вполне достаточно скомбинировать приложение класса “1С” с электронными таблицами для покрытия практически всех управленческих задач. Процессы бюджетирования (или бюджетного планирования) на таких предприятиях обычно производятся генеральным директором в электронных таблицах. ERP (enterprise resource planning) информационная система управления ресурсами предприятия. В системах такого класса ведется операционный (управленческий) и бухгалтерский учет, осуществляются функции производственного планирования и планирования поставок. Среди наиболее известных западных систем подобного класса представленных в России можно назвать Axapta, Baan, J.D. Edwards, R/3. BPM (Business Performance Management) – информационная система, предназначенная для автоматизации процессов управленческого планирования и контроля – тех самых “стыковых” задач. Ориентированное на решение задач финансового управления, такое приложение является, по сути, OLAP-системой с характеристиками ERP (возможность многопользовательского ввода информации, поддержка исполнения бизнес-процессов, потоков работ и регламентов). Наиболее известные западные системы этого класса, представленные у нас, это Comshare MPC, e.Planning, Hyperion Pillar, Oracle Financial Analyzer. OLAP – средство аналитической обработки данных в реальном режиме времени. В отличие от BPM, OLAP-приложения не заточены” ни на какие конкретные задачи, хотя некоторые формы встроенной бизнес-логики (готовые аналитические отчеты, перечень бизнес-объектов и т.п.) в этих приложениях иногда присутствует. Для того чтобы охарактеризовать данный класс систем, а не в целях обзора рынка, можно так же привести несколько названий: BusinessObjects, Essbase, Oracle Express, SAS и многие другие. Как видно из рисунка, главное в интеграционном процессе – трезвая оценка текущего размера предприятия и четко взвешенный баланс выбираемых для его автоматизации приложений. Немаловажно, чтобы каждое в отдельности приложение имело большой запас расширения – было бы данному предприятию, что называется, “на вырост”. Описание подводных камней интеграции может легко привести к написанию отдельной статьи. Целью же представления нашей интеграционной диаграммы было – отвести каждому классу свою роль. При чем, роль эта вовсе не так мала, как может показаться, например, в случае с ERP-системами, изначальная маркетинговая позиция которых предполагает покрытие всех ячеек подобной матрицы. Доля продаж ERP-систем во всем мире по отношению к общему объему рынка программных приложений, автоматизирующих управленческие функции, в последнее время значительно уменьшилась. Но уменьшение это носит только относительный характер. Общая доля рынка информационных технологий выросла в разы! Просто и производители программного обеспечения и потребители их продуктов поняли, что создание единой системы “на все случаи жизни” объективно не возможно. С чего же начать? Если предприятие только планирует построение корпоративной системы, следуя логике последовательности фаз управления, можно рекомендовать начать с автоматизации функций бюджетирования и финансового планирования. Используя для этого BPM-приложение, фактические данные можно будет вводить вручную либо импортировать из существующих электронных таблиц. Помимо чисто прикладных функций, BPM обладает еще и интегрирующим свойством, позволяющим объединять в единую информационную среду все имеющиеся на предприятии АРМы и элементы “островковой автоматизации. Такой проект, с одной стороны, приучает сотрудников к коллективной работе и приносит реальный управленческий эффект; с другой – не является пока еще полномасштабной автоматизацией ежедневных операций со всеми вытекающими от сюда последствиями (большие сроки внедрения, болезненный реинжиниринг бизнес-процессов, смена корпоративных стандартов, не полный охват и т.п.). Поработав в такой системе, предприятие становится более подготовленным к продолжению строительства корпоративной системы управления путем внедрения MRP и ERP приложений. Конечно же, построения корпоративной системы управления – процесс индивидуальный для каждого конкретного предприятия. И в этом нелегком деле самой неправильной тактикой может стать чрезмерная осторожность, многолетние “выборы” программ и нежелание принимать решение о начале работ. Еще ни один бизнес не стал успешным без системы. §2 Управление эффективностью бизнесаВ большинстве компаний базовые задачи производственного планирования и управленческого учета решаются системами класса ERP (Enterprise Resource Planning). Однако они выдают только обработанную информацию, а в дальнейшем ее необходимо анализировать. И сегодня для эффективного управления этого не достаточно. Скорости бизнес-процессов возрастают и человек не может оперативно отреагировать на сиюминутные изменения во внутренней и внешней бизнессреде. Поэтому все больше ощущается потребность в автоматизации самого процесса принятия управленческих решений. Планировать, анализировать и контролировать бюджеты можно с помощью многих корпоративных информационных систем. В чем сегодня бюджетируют российские компании? Самый распространенный инструмент это Excel. Можно вводить формулы, импортировать информацию и т. д. Но каждый, кто составляет бюджеты в Excel, знает, сколь сложно консолидировать данные, разграничивать доступ к ним для пользователей различных уровней. Производительность Excel невелика. Но для многих небольших компаний — это эффективный инструмент. А если необходимо вести автоматический мониторинг данных, выполнять сложный анализ по типу drilldown, сравнивать не только план и факты, но и различные версии, тем более в сложной, холдинговой, географически распределенной структуре, то единственное эффективное решение — специализированное программное обеспечение, автоматизированные системы бюджетирования. CPM решения Наиболее известные в настоящее время системы класса CPM (Corporate Performance Management), позволяющие структурировать и автоматизировать основные процессы управления — Comshare MPC, Hyperion Pillar, Oracle Financial Analyzer, Adaytum e.Planning, и др. §3 Информация об автоматизированных системах бюджетированияComshare MPCНаиболее современной из систем CPM является Comshare MPC — программный продукт американской компании Comshare Inc. Компания Comshare образована в 1966 году и является одним из старейших поставщиков OLAP-продуктов, первые ее программы появились еще в 1982 году. Эти исторические корни во многом определили и идеологию системы Comshare MPC. Строго говоря, продуктом для бюджетирования следует считать систему BudgetPLUS, являющуюся одним из центральных приложений Comshare MPC. Но эта компонета настолько прочно интегрирована с другими приложениями, что рассматривать ее отдельно не имеет смысла. Модульное приложение Comshare MPC 5.0MPC — главный продукт Comshare для управления эффективностью бизнеса. MPC версии 5.0 (вышедший в октябре 2002) поддерживает полный цикл управления эффективностью бизнеса. Основные нововведения продукта: бюджетирование по сотрудникам и ресурсам, расширение возможностей финансовой консолидации, а также более четкая интеграция с продуктами платформы Microsoft Business Intelligence. Цикл финансовой обработкиComshare MPC — это Web-решение со встроенной финансовой аналитикой, поддерживающее полный цикл управления эффективностью бизнеса и обеспечивающее в едином интегрированном приложении все основные функции, которые могут быть необходимы компаниям для управления бизнесом. Comshare MPC поможет смоделировать бизнес-планы, связать стратегии с бюджетами, автоматизировать глобальную финансовую консолидацию, сгенерировать статистически точные бюджеты и планы, создать отчеты и провести анализ данных удобными и понятными способами. И тогда цикл планирования, прогнозирования, отчетности, анализа и настройки позволит менеджерам управлять ключевыми бизнес-целями в рамках всей компании, быстро обнаруживать и устранять отклонения, регулировать стратегии и заново прогнозировать результаты в реальном времени. Архитектура приложенияВ Comshare MPC нет привязки к определенной базе данных, поэтому приложение может функционировать как на реляционной БД, так и на многомерных платформах, что позволяет клиентам Comshare сократить вложения в технологическую инфраструктуру и подготовку специалистов, упрощая поддержку и сводя к минимуму потребность в обучении. Модульный подходБлагодаря такому уровню интеграции продукт оставляет целостное впечатление, что выделяет его на фоне разработок конкурирующих фирм, которые либо делают то же самое, но с использованием нескольких приложений, либо решают лишь часть задач управления эффективностью бизнеса. Comshare MPC состоит из пяти взаимозависимых модулей. Planning (Планирование). Этот модуль предназначен для финансового планирования и обеспечивает ряд дополнительных функций для поддержки процесса стратегического планирования. Для того чтобы разносторонне оценить деятельность компании (с точки зрения юридического лица, продукта, рынка, времени и т. п.) используются бизнес-модели. С их помощью можно проводить анализ возможностей: варьируя различные предпосылки (входные данные), можно, например, выяснить, как 10—15%-ый рост валовых доходов повлияет на доходность акций. Результаты подобных анализов передаются в централизованную базу (но могут быть также сохранены и на локальной машине). Кроме того, есть специальная функция Goal Seeking (Поиск цели), которая, зная результат расчета какого-то показателя, позволяет определить входные параметры, т.е. позволяет определить условия достижения некоторой цели. Таким образом, можно выполнять планирование «сверху-вниз» для всех подразделений и сравнивать их с планами, разработанными по методу «снизу-вверх» в процессе бюджетирования. Budget (Бюджет). Модуль предназначен для поддержки итерационного процесса бюджетирования («снизу-вверх»). Исходный бюджет можно сформировать, скопировав данные прошлого года или выполнив статистическое прогнозирование (подробнее см. ниже в описании модуля Forecasting). Разработчик бюджета получает соответствующую информацию (например ключевые финансовые цели или расписание процесса бюджетирования) в текстовом виде. Ввод данных вручную осуществляется с помощью специальных форм, таким образом, чтобы каждый пользователь мог составлять планы в наиболее удобных (значимых) для него единицах измерения. Например, директору завода предпочтительно планировать, используя объемы продукции, а финансовым менеджерам удобно выражать доходы и расходы в местной валюте. Данные в модуль можно вводить через Web, при этом доступны инструменты редактирования данных, есть возможность вставлять примечания. Для тех, кто предпочитает Excel, предусмотрен специальный встраиваемый модуль, который позволяет вводить и подтверждать бюджетные данные (нетекстовые) непосредственно в Excel. Модуль стандартный и, как большинство его аналогов, может использоваться для выполнения анализа с помощью стандартных функций Excel непосредственно на базе данных приложения. В состав модуля входят два дополнительных компонента. Первый, Salary Planning (Планировщик зарплат), предназначен для планирования на уровне отдельного сотрудника и позволяет распределять расходы на сотрудника по отделам или ЦФО (центров финансовой ответственности), а также по дополнительным измерениям, таким как проект или операция. Таким образом, Comshare MPC поддерживает анализ эффективности проектов. Кроме того, можно рассчитать амортизацию и балансовую стоимость на основе предопределенных профилей ресурсов. Эти показатели можно использовать для второго компонента модуля бюджетирования — Asset Budgeting (Бюджетирование основных средств). Consolidation (Консолидация). Модуль предназначен для сведения бухгалтерских книг. Обеспечивает все необходимые функции: конвертацию валют, исключения внутри компании, аудиторские проверки. Модуль консолидации содержит инструмент отображения данных, предназначенный для преобразования данных из различных исходных систем, а также поддерживает загрузку и консолидацию данных для разрозненных организаций, которые работают с разными планами счетов, бухгалтерскими книгами и временными структурами. Такой инструмент отображения может использоваться для загрузки данных из других источников, таких как системы управления взаимодействием с клиентами (Customer Relationship Management, CRM) и системы управления ресурсами предприятия (Enterprise Resource Planning, ERP) и традиционных (legacy) систем. Forecasting (Прогнозирование). В модуле реализован ряд технологий временного прогнозирования, которые можно применить к статистическим данным для генерации достоверных прогнозов на основе выявленных тенденций. Одновременно для каждого набора статистических данных можно прогнозировать несколько комбинаций измерений (единица, продукт, канал распространения и т. п.). Приложение Comshare MPC автоматически выбирает технологию, которая даст наиболее статистически достоверный прогноз. Таким образом, модуль прогнозирования можно использовать для создания индивидуальных бюджетов для всех участников процесса бюджетирования на основе данных за прошлые периоды. Кроме того, можно создавать автоматические «скользящие» прогнозы, по мере загрузки фактических данных и сравнения их с планом. Management Reporting/Analysis (Управленческая отчетность/анализ). Модуль доступен из всех других компонентов и позволяет пользователю анализировать данные и текстовую информацию в виде специальных представлений данных и диаграмм. Обычно для представления данных используется OLAP-технология, в том числе операции углубления, вращения, цветового кодирования, возможность сортировать представления по определенному столбцу, выполнять вычисления непосредственно на экране и сохранять индивидуальные версии. Кроме того, представления конфигурируются так, чтобы выполнялась детализация до уровня транзакций, например до записей в главной бухгалтерской книге. Поддерживаются различные виды диаграмм, в том числе: гистограммы, с областями, графики, круговые, точечные, для каждой из которых предусмотрен широкий набор опций форматирования. Также разработано два дополнительных метода визуализации: OverView (Общий обзор) и Exception Alerts (Предупреждения об исключениях), которые отличают продукт Comshare MPC от лежащей в его основе технологии Decision. OverView представлен в виде гиперболического дерева, в котором могут отображаться сотни и тысячи точек данных в цвето-кодированном представлении. При перемещении мыши по узлам дерева, область под указателем раскрывается, при этом отображается более низкий уровень иерархии, например отдельные единицы товаров, которые составляют данный вид продукции. Изменяя пороговые значения, пользователь легко сможет определить участки высокой и низкой эффективности. Руководитель бюджетного отдела может использовать OverView для просмотра статуса бюджетного процесса для конкретных его участников. Цветом выделяются различные состояния бюджетов: принят, одобрен, отклонен. Функцию Exception Alerts может задать конкретный пользователь, чтобы выделить определенные ячейки, которые соответствуют тому или иному критерию. Например, можно вывести информацию по отдельным подразделениям, у которых операционные расходы оказались выше, чем общекорпоративный прогноз. Дополнительные модулиВместе с продуктом предлагается два дополнительных модуля. Модуль Production Reporting (Отчетность по производству) использует продукт Crystal Reports, автоматизирует процесс создания, распространения и поддержки форматированных отчетов. Предоставляются шаблоны отчетов, а с помощью дизайнера Crystal Reports можно создавать свои собственные. Шаблоны связываются с конкретными представлениями данных для создания множественных отчетов, которые затем объединяются в книги. Отчеты генерируются в форматах Crystal Reports, HTML или Excel. Внедрение и администрированиеComshare MPC — корпоративное приложение, которое обычно внедряется профессиональной службой поддержки фирмы Comshare или другими фирмами, занимающимися консалтинговыми услугами. Продолжительность процесса внедрения может колебаться от нескольких недель до нескольких месяцев, в зависимости от сложности бизнес-процесса, который необходимо реализовать, а также от набора используемых модулей. Для выбора модулей и данных, доступных каждой из групп пользователей, администратор пользуется инструментом View Manager. Например, оперативное руководство отвечает за ввод бюджета своего отдела, поэтому ему предоставляется доступ к модулям Budget и Reporting/Analysis. Comshare MPC — хорошо продуманный программный продукт с удобным пользовательским интерфейсом, предоставляющим множество функций для решения задач финансового управления, планирования и контроля в рамках предприятия. Компании, ищущие интегрированное приложение с гибким подходом к выбору сервера базы данных, с успехом могут применить его в своей практике. Интерфейс системы Система имеет веб-интерфейс, построенный на основе приложений Java. Это несколько утяжеляет ее (повышаются требования к сети, клиентским компьютерам), но помогает частично избавиться от крайне бедного оформления, присущего веб-интерфейсам. Графические представления весьма разнообразны, используются нестандартные средства отображения данных.