|

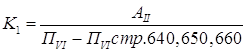

Курсовая работа: Понятие несостоятельностиКурсовая работа: Понятие несостоятельностиСодержание Введение Глава 1. Понятие несостоятельности 1.1 Виды банкротства 1.2 Процедуры банкротства 1.3 Причины банкротства Глава 2. Оценка несостоятельности 2.1 Нормативная система критериев для оценки несостоятельности предприятия 2.2 Политика антикризисного финансового управления предприятием при угрозе банкротства 2.3 Специальные методы оценки влияния отдельных факторов на кризисное финансовое развитие предприятия Заключение Список использованной литературы Институт банкротства является неотъемлемой частью, рыночного хозяйства, и представляет собой неизбежный и объективно обусловленный результат функционирования рыночных отношений. Он служит мощным стимулом эффективной работы предпринимательских структур, гарантируя одновременно экономические интересы кредиторов, а также государства как общего регулятора рынка. В конечном итоге основной целью банкротства, как экономико-правового института, является повышение эффективности использования производственных ресурсов, что является приоритетной целью экономической политики государства. Очевидно, что сильные и жизнеспособные отечественные предприятия являются ключевой предпосылкой развития российской экономики. В любой цивилизованной стране с развитой экономической системой одним из основных элементов механизма правового регулирования рыночных отношений является законодательство о несостоятельности (банкротстве). В настоящий момент нашей рыночной экономике присущи такие явления как спад промышленности, экономический кризис, отсутствие инвестиций, ужесточение денежно-кредитных отношений, что несомненно приводит к несостоятельности хозяйствующих субъектов. И перед предпринимателями встает вопрос: что же делать с этими обанкротившимися предприятиями. Казалось бы, резкое увеличение числа дел о банкротстве с применением ликвидационных процедур показывает прекращение любой производственной или коммерческой деятельности организаций-должников, однако это не так. Проблема регулирования несостоятельности (банкротства) привлекает к себе внимание ученых и практиков, представляющих как правовые, так и экономические науки. Однако следует признать, что научное исследование механизма банкротства применительно к агропромышленному комплексу не нашло достаточного отражения в трудах учёных-экономистов. Отдельные проблемы, посвященные различным аспектам несостоятельности, нашли отражение в работах Астахова В.П., Бапдина К.В., Качкова Н.С., Колесникова С.М. и других. Целью исследования является изучение методологических форм и методов государственного регулирования несостоятельности, исследование проблем применения процедур банкротства. Поставленная в работе цель обусловила необходимость решения следующих задач: - Исследование общетеоретических основ экономики несостоятельности; - раскрытие содержания и особенностей развития института несостоятельности (банкротства) в многоукладной экономике; - проведение анализа методологических основ и критериев определения банкротства на предприятиях агропромышленного комплекса; Глава 1. Понятие несостоятельности Понятия и определения банкротства, которыми оперируют специалисты, нередко разнятся. Разумеется, экономические проблемы в разных странах и регионах имеют специфические формы проявления. Однако, как свидетельствует мировая практика, банкротство неизбежное явление любого современного рынка, который использует несостоятельность в качестве рыночного инструмента перераспределения капитала. Банкротство отражает объективные процессы структурной перестройки экономики. Нормы о несостоятельности (банкротстве) позволяют решить один из самых сложных в условиях рынка вопросов о судьбе экономических субъектов, по тем или иным причинам не исполняющих обязательства перед контрагентами. Основными целями конкурсного права являются восстановление нормального функционирования должников – юридических лиц (освобождение от долгов должников – физических лиц) и ликвидация юридических лиц, неспособных эффективно функционировать. Причем сложно сказать, какое из этих направлений приоритетное. Под термином "банкротство" понималась долговая несостоятельность, отказ предпринимателя платить по своим долговым обязательствам из-за отсутствия средств. Российское законодательство не дифференцирует понятия "несостоятельность" и "банкротство" и употребляет данные термины как синонимы. Это отмечается и в комментариях к Закону о банкротстве. Действие нового Закона о банкротстве (1998 г.) распространяется на все юридические лица, являющиеся коммерческими организациями (за исключением казенных предприятий), на некоммерческие организации, действующие в форме потребительского кооператива, благотворительного или иного фонда. Впервые предусмотрены особенности банкротства некоторых категорий юридических лиц, таких, как градообразующие, сельскохозяйственные, страховые, кредитные и другие организации; граждан, в том числе зарегистрированных в качестве индивидуальных предпринимателей. В новом Законе дано более четкое определение несостоятельности (банкротства). Несостоятельности (банкротство) – это признанная арбитражным судом или объявленная должником его неспособность в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) обязанность по уплате обязательных платежей. Таким образом, из определения исчезла такая не свойственная для него характеристика экономического положения должника, как неудовлетворительная структура баланса. В Законе указано, что под денежными обязательствами понимается обязанность должника уплатить кредитору определенную денежную сумму по гражданско-правовому договору и по иным основаниям, предусмотренным Гражданским Кодексом РФ, а к обязательным платежам отнесены налоги, сборы и иные обязательные взносы в бюджет соответствующего уровня и во внебюджетный фонды. Критерии неплатежеспособности должника – юридического лица остались прежние: неисполнение обязанности по уплате указанных выше сумм платежей в течение трех месяцев с момента наступления даты платежа. Что же касается определения того, в связи с неисполнением каких видов обязательств может возникнуть задолженность перед кредиторами, то в Законе содержится прямое указание: к ним должны быть отнесены задолженности за переданные товары, выполненные работы и оказанные услуги, суммы займа с учетом процентов, подлежащих уплате должником. В Законе укреплена сложившаяся судебная практика, согласно которой при решении вопроса о размере денежных обязательств или денежных платежей не включаются в сумму долга установленные законодательством или предусмотренные договором неустойки (штрафы, пени) и иные финансовые санкции. Обобщая сказанное, можно сделать вывод: несостоятельным может быть признан должник, который не в состоянии за счет своего имущества и в том числе денежных средств погасить предъявленные ему денежные требования кредиторов в полном объеме. Как и предыдущий, новый Закон предусматривает возможность добровольного объявления должника о своем банкротстве и ликвидации. Условий, при которых это может быть сделано, три: — наличие у организации–должника признаков банкротства; — принятие решения о ликвидации собственниками имущества должника — унитарным предприятием или органом, уполномоченным на это учредительными документами должника; — наличие письменного согласия всех кредиторов. 1.1 Виды банкротства Понятие банкротства характеризуется различными его видами. В законодательной и финансовой практике выделяют следующие виды банкротства предприятий: Реальное банкротство. Оно характеризует полную неспособность предприятия восстановить в предстоящем периоде свою финансовую устойчивость и платежеспособность в силу реальных потерь используемого капитала. Катастрофический уровень потерь капитала не позволяет такому предприятию осуществлять эффективную хозяйственную деятельность в предстоящем периоде, вследствие чего оно объявляется банкротом юридически. Техническое банкротство. Используемый термин характеризует состояние неплатежеспособности предприятия, вызванное существенной просрочкой его дебиторской задолженности. При этом размер дебиторской задолженности превышает размер кредиторской задолженности предприятия, а сумма его активов значительно превосходит объем его финансовых обязательств. Техническое банкротство при эффективном антикризисном управлении предприятием, включая его санирование, обычно не приводит к юридическому его банкротству. Умышленное банкротство. Оно характеризует преднамеренное создание (или увеличение) руководителем или собственником предприятия его неплатежеспособности; нанесение ими экономического ущерба предприятию в личных интересах или в интересах иных лиц; заведомо некомпетентное финансовое управление. Выявленные факты умышленного банкротства преследуются в уголовном порядке. Фиктивное банкротство. Оно характеризует заведомо ложное объявление предприятием о своей несостоятельности с целью введения в заблуждение кредиторов для получения от них отсрочки (рассрочки) выполнения своих кредитных обязательств или скидки с суммы кредитной задолженности. Такие действия также преследуются в уголовном порядке. 1.2 Процедуры банкротства Условия и порядок признания предприятия банкротом основываются на определенных законодательных процедурах. Рассмотрение дел о финансовой несостоятельности (банкротстве) предприятия производится арбитражным судом. В наиболее общем виде законодательно предусмотренные процедуры банкротства включают: Подачу заявления о возбуждении судебного производства по делу о несостоятельности (банкротству) предприятия. Такое заявление в соответствии с действующим законодательством может быть подано: предприятием-должником, кредитором, прокурором. Заявление предприятия-должника подается на основании решения его собственника; органа, уполномоченного управлять его имуществом, или его руководящего органа (если такое право ему предоставлено в соответствии с учредительными документами). В заявлении должны указываться: сумма требований, которые не могут быть удовлетворены; причины, по которым предприятие-должник считает невозможным выполнить свои обязательства, и другие необходимые сведения. К заявлению предприятия-должника прилагается список его кредиторов и дебиторов (с указанием сумм соответственно кредиторской и дебиторской задолженности), а также отчетный бухгалтерский баланс за последний период. Заявление кредитора содержит иск к предприятию-должнику с приложением документов, подтверждающих финансовые требования к нему, которые не были удовлетворены в предусмотренный законом срок. В заявлении может содержаться ходатайство о проведении внешнего управления имуществом предприятия-должника или его санации. Заявление прокурора направляется в арбитражный суд в случае обнаружения им признаков умышленного или фиктивного банкротства предприятия и в других случаях, предусмотренных законодательством. На основании заявления предприятия-должника, кредитора или прокурора судья арбитражного суда возбуждает производство по делу о несостоятельности (банкротстве) предприятия, о чем выносит соответствующее определение. Судебное разбирательство по делу о несостоятельности (банкротстве) предприятия. Целью судебного разбирательства является установление реальных причин неплатежеспособности предприятия, возможностей и форм их устранения, а также наличие или отсутствие реальных предпосылок успешного преодоления возникшего финансового кризиса в предстоящем периоде. Принятие арбитражным судом решения по делу о несостоятельности (банкротстве) предприятия. Принципиально это решение может иметь следующие формы: об отклонение заявления при выявлении финансовой состоятельности предприятия-должника. Так, заявление отклоняется, если неплатежеспособность предприятия носит технический характер ("техническое банкротство") и имеющиеся активы позволяют ему в полной мере удовлетворить все финансовые обязательства и осуществлять дальнейшую хозяйственную деятельность; о приостановлении производства по делу в связи с осуществлением реорганизационных процедур. Такие процедуры направлены на предотвращение ликвидации предприятия и его выход из финансового кризиса. Реорганизационные процедуры включают внешнее управление имуществом предприятия-должника и его санацию. Основанием для вынесения решения об осуществлении реорганизационных процедур является наличие реальной возможности восстановить платежеспособность и финансовую устойчивость предприятия-должника путем реализации части его имущества, прекращения дальнейшего привлечения кредитов во всех их формах и других финансовых мероприятий. о признании предприятия-должника банкротом и его ликвидации. В этом случае осуществляются специальные ликвидационные процедуры (открывается конкурсное производство). Ряд ликвидационных процедур при банкротстве предприятия непосредственно связаны с функциями финансового менеджмента. Этот менеджмент возлагается на ликвидационную комиссию, которая в соответствии с законодательством осуществляет общее управление имуществом предприятия-банкрота и удовлетворение требований кредиторов. 1.3 Причины банкротства Переход к рыночной экономике вызвал появление нового для нашей финансовой практики понятия банкротства предприятия. С позиций финансового менеджмента банкротство характеризует реализацию катастрофических рисков предприятия в процессе его финансовой деятельности, вследствие которой оно неспособно удовлетворить в установленные сроки, предъявленные со стороны кредиторов требования и выполнить обязательства перед бюджетом. Признаки банкротства — факторы, которые должны быть в наличии на момент вынесения арбитражным судом решения о признании должника банкротом, т.е. неспособным исполнить требования определенных лиц. Хотя банкротство предприятия является юридическим фактом (только арбитражный суд может признать факт банкротства предприятия), в его основе лежат преимущественно финансовые причины. К основным из этих причин относятся: Серьезное нарушение финансовой устойчивости предприятия, препятствующее нормальному осуществлению его хозяйственной деятельности. Реализация этого катастрофического риска характеризуется превышением финансовых обязательств предприятия над его активами. Такое финансовое состояние предприятия отражается показателем "чистая отрицательная стоимость" (или "чистая стоимость дефицита"), который определяется по формуле: ЧОС = ЗК – А, где ЧОС – сумма чистой отрицательной стоимости предприятия; ЗК – сумма заемного капитала, используемого предприятием (его финансовых обязательств); А – сумма активов предприятия (не включающая отражаемую в их составе по балансу сумму убытка прошлых лет и отчетного периода). Существенная несбалансированность в рамках относительно продолжительного периода времени объемов его денежных потоков. Реализация этого катастрофического риска характеризуется значительным превышением объема отрицательного денежного потока над положительным и отсутствием перспектив перелома этой негативной тенденции. Продолжительная неплатежеспособность предприятия, вызванная низкой ликвидностью его активов. Реализация этого катастрофического риска характеризуется значительным превышением неотложных финансовых обязательств предприятия над суммой остатка его денежных средств и активов в высоколиквидной форме, которое носит хронический характер. Глава 2. Оценка несостоятельности 2.1 Нормативная система критериев для оценки несостоятельности предприятия Для определения неудовлетворительной структуры баланса неплатежеспособных предприятий особую роль играет система критериев (показателей). В зависимости от значений этих показателей может быть установлена реальная возможность восстановления либо утраты платежеспособности предприятием. Нормативная система критериев для оценки несостоятельности предприятия определена в Постановлении Правительства РФ № 498 от 20.05.1994 "О некоторых мерах по реализации законодательства о несостоятельности (банкротстве)". В соответствии с ним и Методическими положениями по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса ФСНД № 31-р от 21.08.1994 анализ и оценка структуры баланса производятся на основе двух показателей: коэффициента текущей ликвидности; коэффициента обеспеченности собственными средствами. Коэффициенты приводятся с учетом изменения бухгалтерской отчетности на основе приказа Министерства финансов РФ от 27.03.1996 № 31. Оценка структуры баланса предприятия осуществляется на основании баланса предприятия, заверенного в налоговой инспекции по месту регистрации предприятия. Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов (итог раздела II актива баланса) к наиболее срочным обязательствам предприятия в виде краткосрочных займов и различных кредиторских задолженностей (итог раздела VI пассива за вычетом строк 640,3 650, 660):

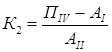

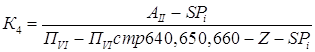

Данный коэффициент определяет общую обеспеченность предприятия оборотными средствами для ведения предпринимательской деятельности и своевременного погашения кредиторской задолженности. Нормативное значение данного параметра (>2) слишком завышено, поэтому целесообразнее в условиях постоянного дефицита оборотных средств нормальным считать уровень этого показателя ≥1,5. Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств (ПIV) и внеоборотных активов (АI) к фактической стоимости находящихся в наличии у предприятия оборотных средств (AII). Нормальным считается значение К2≥0,1.

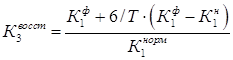

Если структура баланса предприятия по коэффициенту текущей ликвидности (К1<2) и коэффициенту обеспеченности собственными оборотными средствами (К2<0,1) признается неудовлетворительной, то рассчитывается коэффициент восстановления платежеспособности за 6-месячный период. Коэффициент восстановления платежеспособности рассчитывается по формуле:

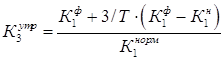

Т – отчетный период в месяцах (равен 3,6,9,12). Если значение данного коэффициента по расчету получится более 1,0, то это свидетельствует о реальной возможности предприятия восстановить платежеспособность. Если коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами имеют значения, соответствующие нормативным, и структура баланса предприятия признается удовлетворительной, то необходимо рассчитать коэффициент утраты платежеспособности за период, установленный равным 3 месяцам:

Если структура баланса признана удовлетворительной, но коэффициент утраты платежеспособности имеет значение меньше 1, то может быть принято решение о том, что предприятие в ближайшее время не сможет выполнить свои обязательства перед кредиторами (об утрате платежеспособности предприятия). Если существуют основания признать структуру баланса неудовлетворительной, но у предприятия выявлена реальная возможность восстановить платежеспособность в установленные сроки, принимается решение об отсрочке на шесть месяцев признания структуры баланса неудовлетворительной, а предприятия – банкротом. При расчете коэффициентов учитывают задолженность государства перед предприятием. Для этого суммарный объем кредиторской задолженности корректируется на величину, равную платежам по обслуживанию задолженности государства перед предприятием, а сумма государственной задолженности вычитается из сумм дебиторской и кредиторской задолженности. Сумма платежей по обслуживанию задолженности государства перед предприятием Z дисконтируется по ставке рефинансирования Банка России на момент возникновения задолженности, что является индексацией бюджетного финансирования, учитывающего уровень инфляции через ставку рефинансирования. Формула для расчета:

где Pi – объем государственной задолженности по i-му не исполненному в срок обязательству государства; ti – период задолженности по i-му не исполненному в срок обязательству государства; Si – ставка рефинансирования Банка России на момент возникновения задолженности. Коэффициент текущей ликвидности с учетом своевременности погашения государственной задолженности рассчитывается по формуле:

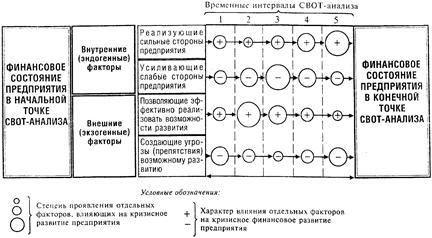

Корректировка коэффициента ликвидности позволяет оценить роль государственной задолженности в банкротстве предприятия. Если значение скорректированного коэффициента равно 2 или больше, то признается, что неплатежеспособность предприятия непосредственно связана с задолженностью перед ним государства. На основании указанной выше системы показателей принимаются решения: о признании структуры баланса предприятия неудовлетворительной, а предприятия – неплатежеспособным; о наличии реальной возможности у предприятия-должника восстановить свою платежеспособность; о наличии реальной возможности утраты платежеспособности, когда предприятие в ближайшие три месяца не сможет выполнить свои обязательства перед кредиторами. Признание предприятия неплатежеспособным и имеющим неудовлетворительную структуру баланса не означает признание предприятия несостоятельным (банкротом), не изменяет юридического статуса предприятия, не влечет за собой таких последствий, как наступление гражданско-правовой ответственности. Это лишь зафиксированное Федеральной службой по делам о несостоятельности (банкротстве) или ее территориальным агентством состояние неплатежеспособности предприятия. Анализ практических ситуаций оценки структуры баланса по официально утвержденным критериям показывает, что структура баланса многих российских предприятий оказывается неудовлетворительной. Это может означать, с одной стороны, что финансовое состояние анализируемых предприятий действительно близко к банкротству, а с другой – возможно неадекватное отражение реального финансового состояния по применяемым для оценки структуры баланса критериям. 2.2 Политика антикризисного финансового управления предприятием при угрозе банкротства С позиций финансового менеджмента возможное наступление банкротства представляет собой кризисное состояние предприятия, при котором оно неспособно осуществлять финансовое обеспечение своей хозяйственной деятельности. Преодоление такого кризисного состояния, диагностируемого как "угроза банкротства", требует разработки и осуществления специальных методов финансового управления предприятием. Рыночная экономика выработала обширную систему финансовых методов предварительной диагностики и возможной защиты предприятия от банкротства, которая получила название "Системы антикризисного финансового управления". Для реализации этой системы управления готовятся особые финансовые специалисты — менеджеры по антикризисному управлению предприятием. Суть этой финансовой системы управления состоит в том, что угроза банкротства диагностируется еще на ранних стадиях ее возникновения, что позволяет своевременно привести в действие специальные финансовые механизмы или обосновать необходимость определенных реорганизационных процедур. Если эти механизмы и процедуры в силу несвоевременного или недостаточно эффективного их осуществления не привели к финансовому оздоровлению предприятия, оно стоит перед необходимостью в добровольном или принудительном порядке прекратить свою хозяйственную деятельность и начать ликвидационные процедуры. Система антикризисного финансового управления предприятием базируется на определенных принципах. К числу основных их этих принципов относятся: Постоянная готовность к возможному нарушению финансового равновесия предприятия. Теория антикризисного финансового управления исходит из того, что достигаемое в результате эффективного финансового менеджмента финансовое равновесие предприятия очень изменчиво в динамике. Возможное его изменение на любом этапе экономического развития предприятия определяется естественной реакцией на изменения внешних и внутренних условий его хозяйственной деятельности. Ряд этих условий усиливают конкурентную позицию и рыночную стоимость предприятия. Другие — наоборот, вызывают кризисные явления в его финансовом развитии. Объективность проявления этих условий в динамике определяет необходимость постоянной готовности финансовых менеджеров к возможному нарушению финансового равновесия предприятия на любом этапе его экономического развития. Ранняя диагностика кризисных явлений в финансовой деятельности предприятия. Учитывая, что угроза банкротства предприятия реализует самый высокий уровень катастрофического риска, присущего финансовой деятельности предприятия, и связана с наиболее ощутимыми потерями капитала его собственников, она должна диагностироваться на самых ранних стадиях с целью своевременного использования возможностей ее нейтрализации. Дифференциация индикаторов кризисных явлений по степени их опасности для финансового развития предприятия. Финансовый менеджмент использует в процессе диагностики банкротства предприятия обширный арсенал индикаторов его кризисного развития. Эти индикаторы фиксируют различные аспекты финансовой деятельности предприятия, характер которых с позиции генерирования угрозы банкротства неоднозначен. В связи с этим, в процессе антикризисного управления предприятием необходимо соответствующим образом группировать индикаторы кризисных явлений по степени их опасности для финансового развития предприятием. Срочность реагирования на отдельные кризисные явления в финансовом развитии предприятия. В соответствии с теорией антикризисного финансового управления каждое появившееся кризисное явление не только имеет тенденцию к расширению с каждым новым хозяйственным циклом предприятия, но и порождает новые сопутствующие ему кризисные финансовые явления. Поэтому, чем раньше будут включены антикризисные механизмы по каждому диагностированному кризисному явлению, тем большими возможностями к восстановлению нарушенного финансового равновесия будет располагать предприятие. Адекватность реагирования предприятия на степень реальной угрозы его финансовому равновесию. Используемая система механизмов по нейтрализации угрозы банкротства в подавляющей своей части связана с финансовыми затратами или потерями, вызванными сокращением объемов операционной деятельности, приостановлением реализации инвестиционных проектов и т.п. При этом уровень этих затрат и потерь находится в прямой зависимости от целенаправленности механизмов такой нейтрализации и масштаба их использования. Поэтому "включение" отдельных механизмов нейтрализации угрозы банкротства должно исходить из реального уровня и быть адекватным этому уровню. В противном случае или не будет достигнут ожидаемый эффект (если действие механизмов недостаточно), или предприятие будет нести неоправданно высокие расходы (если действие механизма избыточно для данного уровня угрозы банкротства). Полная реализация внутренних возможностей выхода предприятия их кризисного финансового состояния. В борьбе с угрозой банкротства, особенно на ранних стадиях ее диагностики, предприятие должно рассчитывать исключительно на внутренние финансовые возможности. Опыт показывает, что при нормальных маркетинговых позициях предприятия угроза банкротства полностью может быть нейтрализована внутренними механизмами антикризисного финансового управления и в пределах финансовых возможностей предприятия. Только в этом случае предприятие может избежать болезненных для него реорганизационных процедур. Использование при необходимости соответствующих форм санации предприятия для предотвращения его банкротства. Если угроза банкротства диагностирована лишь на поздней стадии и носит катастрофический характер, а механизмы внутренней ее нейтрализации не позволяют достичь необходимого эффекта в восстановлении финансового равновесия предприятия, оно должно инициировать свою санацию, избрав для этого наиболее эффективные ее формы. Такая мера принимается как крайняя в системе мероприятий по антикризисному управлению предприятием в целях предотвращения его реального банкротства. Рассмотренные принципы служат основой организации антикризисного финансового управления предприятием при угрозе банкротства. Основной целью антикризисного финансового управления является разработка и реализация мер, направленных на быстрое возобновление платежеспособности и восстановление достаточного уровня финансовой устойчивости предприятия, обеспечивающие его выход их кризисного финансового состояния. С учетом этой цели на предприятии разрабатывается специальная политика антикризисного финансового управления при угрозе банкротства. Политика антикризисного финансового управления представляет собой часть общей финансовой стратегии предприятия, заключающейся в разработке системы методов предварительной диагностики угрозы банкротства и "включении" механизмов финансового оздоровления предприятия, обеспечивающих его выход их кризисного состояния. Реализация политики антикризисного финансового управления предприятием при угрозе банкротства предусматривает: Осуществление постоянного мониторинга финансового состояния предприятия с целью раннего обнаружения признаков его кризисного развития. В этих целях в системе общего мониторинга финансового состояния предприятия выделяется особая группа объектов наблюдения, формирующая возможное "кризисное поле", реализующее угрозу его банкротства. В процессе наблюдения используются как традиционные, так и специальные показатели — "индикаторы кризисного развития". Определение масштабов кризисного состояния предприятия. При обнаружении в процессе мониторинга существенных отклонений от нормального хода финансовой деятельности, определяемого нарушениями его финансовых показателей, выявляются масштабы кризисного состояния предприятия, т.е. его глубина с позиций угрозы банкротства. Такая идентификация масштабов кризисного состояния предприятия позволяет осуществлять соответствующий селективный подход к выбору системы механизмов защиты от возможного банкротства. Исследование основных факторов, обуславливающих кризисное развитие предприятия. Разработка политики антикризисного финансового управления определяет необходимость предварительной группировки таких факторов по основным определяющим признакам; исследование степени влияния отдельных факторов на формы и масштабы кризисного финансового развития; прогнозирование развития факторов, оказывающих такое негативное влияние. Формирование системы целей выхода предприятия из кризисного состояния, адекватных его масштабам. Цели антикризисного финансового управления конкретизируются в соответствии с масштабами кризисного состояния предприятия. Они должны учитывать также прогноз развития основных факторов, определяющих угрозу банкротства предприятия. С учетом этих условий финансовый менеджмент на данном этапе может быть направлен на реализацию трех принципиальных целей, адекватных масштабам кризисного состояния предприятия: устранение неплатежеспособности предприятия; восстановление финансовой устойчивости предприятия (обеспечение его финансового равновесия в краткосрочной перспективе); изменение финансовой стратегии с целью обеспечения устойчивого экономического роста предприятия (достижение его финансового равновесия в долгосрочной перспективе). Выбор и использование действенных внутренних механизмов финансовой стабилизации предприятия, соответствующих масштабам его кризисного финансового состояния. Внутренние механизмы финансовой стабилизации призваны обеспечить реализацию срочных мер по возобновлению платежеспособности и восстановлению финансового равновесия предприятия за счет внутренних резервов. Эти механизмы основаны на последовательном использовании определенных моделей управленческих решений, выбираемых в соответствии со спецификой хозяйственной деятельности предприятия и масштабами его кризисного развития. В системе антикризисного финансового управления предприятием этому направлению политики уделяется первостепенное внимание. Выбор эффективных форм санации предприятия. Если масштабы кризисного финансового состояния предприятия не позволяют выйти из него за счет реализации внутренних методов и финансовых резервов, предприятие вынуждено прибегнуть к внешней помощи, которая обычно принимает форму его санации. Санация предприятия может проводиться как до, так и в процессе производства само может выступить инициатором своей санации и выбора ее форм. В процессе санации необходимо обосновать выбор наиболее эффективных ее форм (включая формы, связанные с реорганизацией предприятия) с тем, чтобы в возможно более короткие сроки достичь финансового оздоровления и не допустить объявления банкротства предприятия. Обеспечение контроля за результатами разработанных мероприятий по выводу предприятия из финансового кризиса. Учитывая важность реализации разработанных мероприятий для последующей жизнедеятельности предприятия, такому контролю уделяется первостепенное внимание. Он возлагается, как правило, непосредственно на руководителей предприятия. Основная часть этих мероприятий контролируется в системе оперативного контролинга, организованного на предприятии. Результаты контроля периодически обсуждаются с целью внесения необходимых корректив, направленных на повышение эффективности антикризисных мер. 2.3. Специальные методы оценки влияния отдельных факторов на кризисное финансовое развитие предприятия Используются следующие основные методы: Полный комплексный анализ финансовых коэффициентов. При осуществлении этого анализа существенно расширяется круг объектов "кризисного поля", а также система показателей-индикаторов возможной угроза банкротства; корреляционный анализ. Этот метод используется для определения степени влияния отдельных факторов на характер кризисного финансового развития предприятия. Количественно степень этого влияния может быть измерена с помощью одно– или многофакторных моделей корреляции. По результатам такой оценки проводится ранжирование отдельных факторов по степени их негативного воздействия на финансовое развитие предприятия; СВОТ – анализ (SWOT-analysis). Название этого метода представляет аббревиатуру начальных букв терминов, характеризующих объекты этого анализа: S – Strength (сильные стороны предприятия) W – Weakness (слабые стороны предприятия) O – Opportunity (возможности развития предприятия) T – Treat (угрозы развитию предприятию). Основным содержанием СВОТ-анализа является исследование характера сильных и слабых сторон предприятия в разрезе отдельных внутренних эндогенных факторов, а также позитивного или негативного влияния отдельных внешних (экзогенных) факторов, обуславливающих кризисное финансовое развитие предприятия. Результаты СВОТ-анализа представляются обычно графически по комплексному исследованию влияния основных факторов (табл. 1). Таблица 1 аналитическая "Модель Альтмана".

Она представляется собой алгоритм интегральной оценки угрозы банкротства предприятия, основанный на комплексном учете важнейших факторов, диагностирующих кризисное финансовое его состояние. На основе обследования предприятий-банкротов Э. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства. Модель Альтмана имеет следующий вид: Z = 1,2*X1 + 1,4*X2 + 3,3*X3 + 0,6*X4 + 1,0*X5 где Z — интегральный показатель уровня угрозы банкротства ("Z-счет Альтмана"); X1 — отношение оборотных активов (рабочего капитала) к сумме всех активов предприятия; X2 — уровень рентабельности капитала; X3 — уровень доходности активов; X4 коэффициент соотношения собственного и заемного капитала; X5 оборачиваемость активов (в числе оборотов). Уровень угрозы банкротства предприятия в модели Альтмана оценивается по следующей шкале:

Несмотря на относительную простоту использования этой модели для оценки угрозы банкротства, в наших экономических условиях она не позволяет получить достаточно объективный результат. Это вызывается различиями в учете отдельных показателей, влиянием инфляции на их формирования, несоответствием балансовой и рыночной стоимости отдельных активов и другими объективными причинами, которые определяют необходимость корректировки коэффициентов значимости показателей, приведенных в модели Альтмана, и учета ряда других показателей оценки кризисного развития предприятия. Заключение В условиях нестабильной экономики, замедления платежного оборота, недостаточной квалификации менеджеров и их приверженности к агрессивным формам осуществления финансовой деятельности институт банкротства получает все большее распространение. Оно является предметом обширного государственного регулирования в силу отрицательных последствий деятельности финансово несостоятельных предприятий для развития экономики страны в целом. Эти отрицательные последствия характеризуются следующими отрицательными моментами: финансово несостоятельное предприятие генерирует серьезные финансовые риски для успешно работающих предприятий — его партнеров, нанося им ощутимый экономический ущерб в процессе своей деятельности. Это снижает общий потенциал экономического развития страны; финансово несостоятельное предприятие осложняет формирование доходной части государственного бюджета и внебюджетных фондов, замедляя реализацию предусмотренных программ экономического и социального развития; неэффективно используя предоставленные ему кредитные ресурсы в товарной и денежной форме, финансово несостоятельное предприятие влияет на снижение общей нормы прибыли на капитал, используемый в сфере предпринимательства; вынуждено сокращая объемы своей хозяйственной деятельности в связи с финансовыми трудностями, такие предприятия генерируют сокращение численности рабочих мест и количества занятых в общественном производстве, усиливая тем самым социальную напряженность в стране. Список использованной литературы Антикризисное управление предприятиями и банками: Учеб.-практ. пособие. – М.: Дело, 2001.– 840 с. Бланк И. А. Основы финансового менеджмента. Т.2.– К.: Ника–Центр, 2009.– 512 с. Телюкина М. В. Комментарий к Федеральному Закону "О несостоятельности (банкротстве)"/ Отв. ред. проф. А. Ю. Кобалкин. – М.: Издательство БЕК, 2008. – 510 с. Колпаков В. В. Антикризисные стратегии бизнеса. Практическое пособие.– Новосибирск: Экор–книга, 2002.–128 с. Парыгин Ю. П. О банкротстве отсутствующих должников // Аваль 2001– № 4– с.27-29. Зайцева О. П. Антикризисный менеджмент в российской фирме // Аваль – 2008 – № 11-12 – с. 66-73. Терещенко О. В., Гладков И. В. Банкротство в современной России: сущность и состояние законодательства // Аваль – 2001 – № 2 – с.76-78. Балабанов И.Т. Финансовый менеджмент: Учебник.– М.: Финансы и статистика, 2004.–224с.: ил. |

|

|

| 17.06.2012 |

| Большое обновление Большой Научной Библиотеки |

| 12.06.2012 |

| Конкурс в самом разгаре не пропустите Новости |

| 08.06.2012 |

| Мы проводим опрос, а также небольшой конкурс |

| 05.06.2012 |

| Сена дизайна и структуры сайта научной библиотеки |

| 04.06.2012 |

| Переезд на новый хостинг |

| 30.05.2012 |

| Работа над улучшением структуры сайта научной библиотеки |

| 27.05.2012 |

| Работа над новым дизайном сайта библиотеки |