|

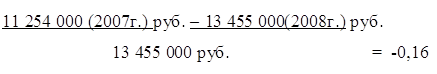

Курсовая работа: Финансовая логистикаКурсовая работа: Финансовая логистикаСодержание Введение 1. Финансовая логистика 1.1 Понятие и сущность финансовой логистики 1.2 Основные характеристики финансовой логистики 2. Финансовый поток как основа финансовой логистики 2.1 Основные характеристики финансового потока 2.2 Финансовый поток в транспортной логистике Заключение Список литературы Введение В настоящее время российские предприятия функционируют в условиях значительной нестабильности экономической среды, что вызывает необходимость поиска высокоэффективных методов и способов управления деятельностью промышленных предприятий. Одним из таких методов является логистика, позволяющая выйти на качественно новый уровень управления материальными, финансовыми и информационными потоками предприятия в целях улучшения конечных результатов его производственно-хозяйственной деятельности и обеспечения стабильного положения на рынке. В условиях перехода к рыночной экономике повышение эффективности производства и реализации продукции определяет необходимость выделения и изучения логистических финансовых потоков, соответствующих перемещению товарно-материальных и товарно-нематериальных ценностей, которые в процессе перемещения от одного хозяйствующего субъекта к другому могут рассматриваться в качестве соответствующего товарного потока. При этом его движение обусловлено выполнением целого ряда логистических операций. Переход к рыночным отношениям, расширение масштабов хозяйственной деятельности, возросшая потребность в усилении всех видов взаимосвязей в процессах управления финансовыми потоками, порожденных сбытовыми товарными потоками, обусловили основные требования к новым формам и методам повышения эффективности управления деятельностью предприятий, увеличения результативности их деятельности, улучшения финансового состояния. Формирование финансовых потоков логистики на предприятиях, использование логистических принципов и методов, позволит подойти на новой основе к решению традиционных задач, повысить эффективность их производственно - хозяйственной деятельности. 1. Финансовая логистика 1.1 Понятие и сущность финансовой логистики Финансовая логистика является наименее изученной областью. Это происходит, в основном, по двум причинам: по объективным, слишком долго в России длился переход к рыночной идеологии, когда по мере развития рынка постепенно к ученым и практикам приходит понимание важнейшей роли финансов в логистической системе; и по субъективным, так как управление финансовыми потоками требует высокого профессионализма и сопряжено со значительными рисками для каждого предприятия или компании. Впрочем, нельзя сказать, что западные "рыночники", на которых нередко по привычке ориентируются отечественные экономисты, ушли далеко вперед, хотя они намного раньше занялись исследованием основных взаимозависимостей между логистикой и финансовыми целями фирм, а также рассмотрением доли управления цепью поставок в общей стоимости производственных затрат фирм. И это неудивительно, так как они уже давно стали перед необходимостью соответствующей информации для управления процессом инвестирования. Говоря о вкладе логистики в прибыль предприятия, Д.М.Ламберт, отмечает необходимость проведения анализа всех логистических решений как с точки зрения их затратной эффективности, так и полученной выгоды. Ключевым фактором является при этом обслуживание клиентов (логистический сервис) и его влияние на величину прибыли. Но следует, справедливо предупреждает он, избегать крайностей, в частности, предоставления очень высокого уровня обслуживания без уверенности в том, что клиент оценит стоимость такого суперсервиса и будет готов за это платить. Другая крайность состоит в понимании логистики единственно как источника затрат и в стремлении к их снижению любым способом. По мнению американского экономиста М.Кристофера, "снижение затрат в любой сфере бизнеса является стоимостным фактором, однако оно целесообразно только тогда, когда ведет к повышению прибыли". Финансовая логистика, признает он, способствует также эффективному использованию капитала. Логистические переменные существенным образом формируют отдельные составные части баланса, а именно: - наличные средства в кассе и задолженность. Благодаря эффективному логистическому управлению достигаются более короткие циклы реализации заказов: чем короче цикл, тем быстрее происходит поступление наличности от реализации; важным является также степень реализации заказа; - запасы. Уровень запасов в виде сырья, компонентов, готовых изделий является результатом стратегии предприятия в сфере логистического обслуживания и эффективности системы мониторинга и управления запасами; - недвижимость, основные средства и оборудование. Оптимизация дистрибьютерской сети, достигнутая благодаря найденному соответствию размещения и параметров распределительных узлов структуре спроса, может привести к высвобождению капитала; - текущие платежи. Их уровень можно повысить за счет ограничения объема и частоты заказов, что может быть результатом внедрения таких систем, как планирование материальных потребностей или дистрибьюторских потребностей. Зарубежные специалисты изначально ориентированы на то, что основной целью предприятия должна стать максимизация его стоимости, следовательно, стратегия предприятия должна быть направлена на достижение этой цели. А это в свою очередь невозможно без введения новых методов управления - управления посредством стоимости. Для использования такого метода управления следует определить какие процессы и в какой степени формируют величину этой стоимости и какую роль при этом играет логистика. При определении стоимости фирмы главную роль играют свободные потоки наличных средств, составляющие основу выплаты дивидендов для акционеров, роста цен акций и источников финансирования роста фирм. Важное значение имеет и процентная ставка, величина которой отражает стоимость капитала. Проведенный анализ отечественных научных публикаций, учебно-методической литературы, учебных курсов различных вузов говорит о том, что, в отличие от Запада, в практике нашего хозяйствования продолжается фетишизация материального потока и сведение логистики только к транспорту, складу, производству, снабжению, сбыту, запасам. В большинстве существующих определений логистики отсутствует четкое определение финансовой логистики. Неслучайно поэтому финансовое движение многими рассматривается только как сопутствующее материальному потоку. Хотя, совершенно очевидно, что движение финансов является серьезным ограничителем выгод предприятия и активным "рычагом" управления материальными потоками. Возможно, именно поэтому до сих пор не выработаны показатели оценки эффективности финансовых потоков. Попытки ряда экономистов свести их к классическим показателям финансового менеджмента совершенно не обоснованы. Так, при этом не обнаруживается взаимосвязь, а точнее взаимозависимость финансового менеджмента и финансовой логистики. Как известно, финансовый менеджмент - это искусство управления финансами предприятия. Что же касается финансовой логистики (логистики финансовых потоков), то это понятие более узкое и представляет собой комплекс методов, средств, инструментов, направленных на повышение эффективности финансовых потоков. Финансовые аспекты функционирования логистических систем слабо представлены в экономической литературе как ключевые в обеспечении принятия оптимальных решений. Из этого можно сделать вывод о том, что существует острый дефицит методических материалов по финансовым потокам. Среди них: основы теории управления финансовыми потоками в логистической системе; регулирование потоков финансовых ресурсов; организация структурирования, формирования и управления финансовыми потоками в мезо-, государственных и социально-ориентированных логистических системах; финансовые потоки в банковских, биржевых, интернет-трейдинговых системах. Изучение вопросов финансовой логистики требует оставаться на принципах научности, предполагающих усиление расчетного начала на всех стадиях управления финансовым потоком - от планирования до анализа. Этот подход может быть соблюден при условии конкретности, предполагающем четкое определение конкретного результата цели перемещения финансового потока в соответствии с техническими, экономическими и другими требованиями хозяйствующего субъекта, а также принципа конструктивности, заключающемся в непрерывном отслеживании перемещения финансового потока и оперативной корректировке его движения. И, наконец, все финансовые логистические функции и процесс движения финансовых потоков должны выполняться с максимальной степенью автоматизации, что возможно только при условии его компьютеризации. Важно иметь в виду, что, с точки зрения логистики финансов, прогрессивность хозяйственных систем достигается не столько наращиванием их материально-технической базы, сколько совершенствованием ее обеспечения финансовыми ресурсами. Реализация этих принципов ведет к сокращению затрат на хранение и перемещение материальных ресурсов и готовой продукции, повышению сбалансированности в управлении хозяйственной деятельностью транспортных систем, ритмичности функционирования структур и подразделений, входящих в финансовую логистическую систему. Кроме того, принципы логистики финансов позволяют совершенствовать методологию и повысить качество оргпроектирования, обеспечить системный подход к проектированию региональных транспортных систем. Основные принципы финансовой логистики должны быть дополнены принципами маркетинга, менеджмента и других научно-прикладных дисциплин, которые синтезирует теория и практика логистики. Исследование имеющихся материалов и литературы дают основание также сделать вывод о том, что себестоимость интерпретируется управленческим персоналом и топ-менеджерами ряда предприятий исключительно как часть процесса налогообложения. Поэтому фактор себестоимости не используется в качестве объективного критерия повышения активности и конкурентоспособности основного производства. Управление потоками можно считать эффективным, если оно позволяет решать в автоматическом режиме основные производственно-хозяйственные задачи предприятия. К ним относятся: согласование производственных и финансовых планов, установление необходимого уровня запасов, объемов и сроков требуемых ресурсов. Через воздействие на потоки можно обеспечивать логистическую систему финансовыми и материальными ресурсами, осуществлять привлечение и возврат денежных средств, их распределение по направлениям использования. К функциям управления потоками следует также отнести контроль за соответствием параметров финансовых и материальных потоков, их влияния на эффективность логистической деятельности, проверку оптимальности схем движения ресурсопотоков. При управлении движением финансовых и материальных потоков нужно стремиться как к экономии ресурсов, затрачиваемых на воздействие, так и к максимизации конечного результата. По возможности надо добиваться того, чтобы одно управляющее действие изменяло параметры как можно большего количества потоков. В этом случае решение проблем будет осуществляться максимально быстро и с наименьшими затратами. 1.2 Основные характеристики финансовой логистики Финансовая логистика представляет собой систему управления, планирования и контроля над финансовыми потоками на основе информации и данных по организации материальных потоков. Под финансовыми потоками понимается направленное движение денежных средств или ресурсов в логистических системах и между ними, необходимое для обеспечения материальных и информационных потоков. Финансовый поток - это направленное движение финансовых ресурсов, связанное с движением материальных, информационных и иных ресурсных потоков как в рамках логистической системы, так и вне ее. Финансовые потоки возникают при возмещении логистических затрат и издержек, привлечении средств из источников финансирования, возмещении (в денежном эквиваленте) за реализованную продукцию и оказанные услуги участникам логистической цепи. Задачей управления финансовыми потоками в логистических системах является полное и своевременное обеспечение по объемам, срокам и источникам финансирования. Эти источники финансирования должны отвечать требованиям минимальной цены. Перед финансовой логистикой стоят следующие задачи: - изучение финансового рынка и прогнозирование источников финансирования с использованием маркетинговых приемов; - определение потребности финансовых ресурсов, выбор источников финансирования, отслеживание процентных ставок по банковским и межбанковским кредитам, а также процентных ставок по ценным и государственным облигациям; - построение финансовых моделей использования источников финансирования и алгоритма движения потоков денежных средств из источников финансирования; - установление последовательности и звенности движения средств внутри бизнеса и проекта; - координация оперативного управления финансовыми и материальными потоками. Прежде всего оцениваются затраты, например, на доставку товаров транспортным средством. Менеджер по логистике выстраивает материальные потоки с учетом затрат; - формирование и регулирование свободных остатков на рублевых, валютных и бюджетных счетах с целью получения дополнительной прибыли от операций на финансовом рынке с применением высокодоходных финансовых инструментов; - создание операционных систем обработки информации и финансовых потоков. К принципам финансовой логистики относятся: - саморегулирование для достижения сбалансированности поступления денежных ресурсов с движением материальных ресурсов, производства и минимизацией производственных затрат; - гибкость, связанная с возможностью внесения изменений в графики финансирования приобретения материалов, необходимых для реализации проекта готовых изделий и при корректировке условия заказа со стороны потребителей или партнеров; - минимизация производственных затрат при максимизации коротких циклов реализации проектов; - интеграция процессов финансирования, снабжения, производства и сбыта в едином органе реализации проекта; - моделирование движения денежных потоков от источников финансирования к исполнителям проектов с оборотом свободных денежных средств с максимальной эффективностью; - соответствие объемов финансирования объемам необходимых затрат; - использование программ обеспечения и компьютерных сетей для управления финансами; - надежность источников финансирования и обеспечения проекта финансовыми ресурсами; - экономичность (через оценку не только затрат, но и "давления" на эти затраты); - доходность при размещении денежных средств. Как известно, ключевым аспектом логистической деятельности является управление материальными потоками: движением сырья, материалов, полуфабрикатов и готовой продукции. Каждый материальный поток, возникающий в ходе закупки материалов или сбыта продукции, транспортировки или хранения товаров, сопровождается финансовым потоком: вложением финансов или компенсацией за реализацию товара. При подготовке и организации логистических процессов помимо планирования материальных потоков необходимо просчитать и продумать схемы движения финансов. Так, в международных отношениях выбор условия поставки CIF и FOB влияет на распределение затрат на фрахт и страховку между покупателем и поставщиком груза. При транспортировке расходы за порчу груза несет либо перевозчик, либо поставщик - в зависимости от договорных условий, фактических характеристик груза, данных товарораспорядительных документов. Изменение параметров системы складирования влияет на сохранность и качество товара, а следовательно, на стоимость услуг. Сбыт товара собственными силами, при помощи торговых агентов, комиссионеров или консигнаторов требует различных расходов, обеспечивает разный оборот товара и длительность финансового цикла. Для каждой схемы движения материальных ресурсов может быть предусмотрено несколько вариантов организации финансовых потоков, различных по стоимости и риску. В качестве инвесторов и кредиторов привлекаются финансовые институты, сторонние предприятия, потребители, государство, иностранные лица, каждый из которых предлагает ресурсы на разных условиях. Рассчитав момент возникновения дефицита в финансах, возможно привлечь ресурсы в нужном объеме и в требуемый срок и вернуть их при получении достаточного дохода. Выбор поставщиков и источников ресурсов, способов оплаты услуг перевозчикам, порядка расположения товара на складе также рациональнее всего осуществлять по финансовым параметрам, так как они обеспечивают сопоставимость разнородных оценок. Можно оценить целесообразность переоборудования складского терминала, сравнив ожидаемое увеличение потока грузов и выручки за единицу времени с размером необходимых инвестиций. Сопоставляя потери и доходы, стоимость хеджирования рисков и возможности их ликвидации, можно построить такие схемы движения финансовых и материальных потоков, в которых логистические затраты будут оптимальными. Для того чтобы выполнить производственные планы, доставить товар к пункту назначения в нужное время, получить достаточный доход от потребителей, планы финансирования должны выполняться. Рост стоимости материалов вынуждает привлекать дополнительные источники финансирования или менять технологии производства. Падение котировок векселей, принятых в залог оплаты поставок, может привести к потере выручки и разрыву отношений между поставщиками и потребителями. Контроль и корректировка отклонений в параметрах финансовых потоков необходимы как для отдельных участников логистической деятельности, так и для системы в целом. Параметры финансовых потоков также служат индикаторами благополучия и устойчивости предприятий, свидетельствуют об эффективности логистической деятельности, необходимы при планировании и организации взаимоотношений с контрагентами. Так, при составлении бюджета на текущий год прогнозируют размер будущих поступлений и необходимых вложений, рассчитывают показатели прибыльности и рентабельности, которые используют при составлении финансовой отчетности, обосновании привлечения инвестиций и кредитов, заключении договоров и соглашений. Таким образом, финансовые потоки выполняют ряд важных функций по обеспечению, учету и координации движения ресурсов в логистических процессах. Финансовые параметры во многом определяют экономическую жизнеспособность предприятий, устойчивость на рынке, прочность связей с поставщиками и потребителями. Трудно переоценить важность управления финансовыми потоками для логистических систем. Основные требования к параметрам финансовых потоков в логистических системах. Для полного и своевременного обеспечения логистической деятельности должно выполняться требование достаточности - финансовые ресурсы должны быть в наличии в требуемом объеме и в срок возникновения потребности в них. Для выполнения требования соответствия параметров потоков при разработке финансовых планов учитывают время и размер затрат на закупку и транспортировку оборудования и материалов, нормы складирования и производства, сбытовые и распределительные технологии. Следующим важным требованием является надежность источников ресурсов и эффективность привлечения финансов. Для его соблюдения отслеживают конъюнктуру финансовых рынков (процентные ставки по кредитам и депозитам, рынку корпоративных и государственных ценных бумаг), выбирают источники минимальной стоимости и риска, определяют последовательность включения источников финансирования, выявляют возможные проблемы привлечения ресурсов. Оптимизация затрат - основополагающее требование любой деятельности - достигается путем рационализации привлечения и распределения ресурсов. Еще одно требование, весьма важное для логистики, заключается в согласованности финансовых, материальных, информационных и любых других видов ресурсных потоков по всей цепи движения продукции. Его выполнение способствует повышению рациональности использования ресурсов и денежных средств. Контроль за согласованностью потоков позволяет достичь общесистемной оптимизации ресурсных процессов. Оперативность - требование, связанное с внешним окружением логистической системы. Схемы движения потоков должны гибко и оперативно меняться при изменении экономической и политической ситуации, юридических и рыночных условий. В связи с тем, что участники логистического процесса принадлежат к различным сферам производства и обращения, структура и состав финансовых потоков должны быть адаптивны для каждого контрагента. Для того чтобы потоки соответствовали вышеперечисленным требованиям, на них необходимо оказывать управляющие и корректирующие воздействия. При этом должно выполняться условие взаимосвязанности информационных и финансовых потоков. Этому способствует применение информационных систем поддержки принятия решений, использование баз данных и корпоративных систем автоматизации для оперативного управления потоковыми процессами в логистических системах. Среда обращения финансовых потоков - финансовое окружение - включает в себя как часть внутренней среды предприятия, так и часть внешней логистической среды. Элементами финансового окружения являются финансы, источники и потребители ресурсов и финансовые потоки, связанные с логистическими отношениями. Исследование финансового окружения проводят для конкретной логистической системы. Определяют ряд параметров: ценность и значимость финансов, доступность и ликвидность финансовых ресурсов, упорядоченность и подконтрольность движения финансов, число и конкурентность источников и потребителей финансовых ресурсов. При изучении финансовых потоков необходимо выбрать степень их детализации, определить факторы влияния внешней и внутренней среды на потоковые процессы, возможности управляющих воздействий. Чем крупнее логистическая система, тем более многочисленные и разветвленные в ней логистические цепочки, сложнее схемы движения финансовых потоков. В современных условиях усложнения производственных, транспортных и распределительных систем процесс управления финансами усложняется, более актуальной становится задача структурирования потоков, определения их свойств, факторов влияния и воздействия. Для повышения прозрачности потоковых процессов как в элементарных, так и в комплексных логистических системах (международных логистических системах, складских терминалах и распределительных логистических центрах) необходимо иметь четкое представление о характеристиках потоков. 2. Финансовый поток как основа финансовой логистики 2.1 Основные характеристики финансового потока Финансовый поток характеризуется объемом, стоимостью, временем и направлением. Дополнительные характеристики могут быть определены исходя из специфики и потребностей предприятия и его места в логистической системе. Объем потока указывается в его документарном, электронном или каком-либо другом сопровождении в денежных единицах. Стоимость потока определяется затратами на его организацию, а время характеризует его доступность для воздействия. Как время, так и направление финансового потока определяют по отношению к предприятию, его организующему. Различают входящие и исходящие потоки по отношению к участникам логистических отношений. Скажем, получение предоплаты - это входящий поток, а оплата поставок - исходящий. Характеристики финансовых потоков базируются на информации об условиях, сроках и характере взаимоотношений участников логистического процесса, данных о параметрах ресурсов и движении материальных потоков. По всем перемещениям денежных средств от предприятия к другим участникам логистического процесса (потребителям и поставщикам, между складскими, портовыми и таможенными терминалами, в логистических узлах стыковки транспортных потоков) рассчитывают время и объем поступлений и вложений, стоимость кредитных средств, определяют направления результирующих потоков, другие необходимые для управления потоками характеристики. Понятие результирующего финансового потока связано с несколькими потоками. Здесь следует ввести понятие финансовой операции - совокупности двух или более взаимосвязанных финансовых потоков. Например, привлечение ресурсов, их вложение в производство и получение выручки от реализации - это финансовая операция, состоящая как минимум из трех потоков. Для финансовых операций определяют такие параметры, как рентабельность и прибыльность, показывающие, насколько эффективны воздействия на потоки. По финансовым операциям можно определить ряд других параметров, существенных для управления финансовыми потоками. Например, для распределительного логистического центра, в котором приход и расход финансовых ресурсов происходит неравномерно, важно рассчитать плотность финансового потока, которая характеризует интенсивность деятельности и определяется объемом результирующего потока в единицу времени. При организации закупок можно рассчитать временной разрыв между получением информации от поставщика (входящий информационный поток) и осуществлением предоплаты (выходящий финансовый поток). Особенности управления ресурсами и характер воздействий на финансовые потоки на отдельных стадиях логистической деятельности. Первая стадия - планирование ресурсопотоков - включает несколько этапов: формирование различных вариантов осуществления логистических процессов (возможные схемы снабжения, заготовки сырья и полуфабрикатов, использования технологий производства, транспортных маршрутов и т.д.); анализ альтернативных вариантов; выбор оптимальных для логистической системы процессов, схем и технологий. При подготовке проведения операций и процессов готовят плановую документацию, важной частью которой является финансовый план. В нем отражаются потребности в финансовых ресурсах, возможные источники финансирования, обоснована эффективность вложений. Финансовый план также должен включать характеристику финансового окружения, оценку рисков и вероятности изменения параметров потоков. При анализе альтернативных сценариев развития ситуации сравнивают характеристики финансовых потоков, связанных с той или иной схемой. Рассчитывают величину необходимых объемов и сроков привлечения ресурсов, стоимости и возможного времени использования источников финансирования. Оптимальной считают такую схему движения потоков или технологию производства, при которой распределение финансовых ресурсов между отдельными звеньями логистической цепи является рациональным, стоимость ресурсопотоков минимальна, а организационные, административные и операционные издержки не превышают лимитов. В дальнейшем планы и схемы движения материальных потоков подлежат корректировке для оптимизации общих логистических затрат. С учетом ограничений внешней среды (законодательной базы, теневого сектора, корпоративных интересов) находят "проблемные" места в движении финансовых и материальных потоков, требующие особого контроля. Следующая стадия - организация логистических процессов, которая осуществляется путем применения организационных, юридических, маркетинговых и иных инструментов для воздействия на ресурсопотоки. Для данной стадии характерен большой расход финансовых средств. Это связано с оплатой труда персонала и экспертов, с необходимостью создания у поставщиков стимулов к предоставлению продукции и услуг, с адаптацией организационных систем, оформлением договоров и соглашений. Согласно планам движения потоков выбираются формы и методы расчетов между участниками логистических отношений, привлекаются те или иные банковские и финансовые инструменты. Исходя из предпочтений и потребностей предприятий, находящихся в звеньях логистических цепочек, выбирают способы оплаты за оказанные услуги и реализованную продукцию, договариваются об условиях поставки, транспортировки, разгрузки и отгрузки. Стадия контроля включает отслеживание нарушений в потоковых процессах, несоответствий в параметрах финансовых и материальных потоков. Задачами управления потоками на данной стадии являются: мониторинг конъюнктуры финансовых рынков (процентные ставки по кредитам и депозитам, рынку корпоративных и государственных ценных бумаг), оценка изменения стоимости и риска, выявление возможных проблем с привлечением ресурсов, корректировка последовательности включения источников финансирования. Основная цель управления потоками - снижение риска недополучения финансирования и срыва технологических планов. При изменении конъюнктуры рынков материальных ресурсов или положения поставщиков может возникнуть потребность в привлечении дополнительных материальных средств, а следовательно, при снижении ликвидности может быть принято решение о переходе на самофинансирование и привлечении внутренних резервов материальных и финансовых средств. На всех стадиях управление финансовыми и материальными потоками осуществляется при поддержке информационных технологий и систем. К функциям информационных потоков в логистических системах относятся обеспечение коммуникационного взаимодействия участников логистических отношений и сопровождение внутри-организационных связей в логистических процессах. Информационная поддержка воздействий на потоки логистических систем является более действенной при наличии единой информационной среды на корпоративном уровне. Использование свойств корреляции финансовых, материальных и информационных потоков на практике возможно путем согласованного управления ресурсопотоками в местах их наложения. Определим узел как место (точку) пересечения ресурсопотоков и в дальнейшем будем полагать, что именно воздействие в узлах является наиболее эффективным на всех этапах логистической деятельности. Местоположение узлов привязано к организационной структуре - филиалам, представительствам, отделам, службам. Функции управления ресурсопотоками вменяются в обязанности менеджерам предприятий - участников логистических отношений. Привязка узлов к административной сетке предприятий нужна для согласования управления ресурсопотоками в узлах, распределения функций руководителей и персонала, создания иерархии руководства узлами. В местах пересечения ресурсопотоков осуществляют ряд операций: согласование производственных и финансовых планов, установление необходимого уровня запасов, определение объемов, сроков и видов требуемых ресурсов. Через воздействия на ресурсопотоки в узлах обеспечивают логистическую систему финансовыми и материальными ресурсами, осуществляют привлечение и возврат денежных средств, их распределение по направлениям использования. В узлах также реализуют задачи контроля: проверяют согласованность финансовых и материальных потоков, оценивают влияние финансовых операций на эффективность логистической деятельности, анализируют оптимальность построенных схем движения ресурсопотоков. Управляющие воздействия в узлах должны быть согласованы по всей Цепи движения товара. Только в этом случае возможно достичь оптимизации затрат, рисков и сроков привлечения, вложения, распределения и возврата ресурсов. Целесообразность и эффективность управляющих воздействий на ресурсопотоки в узлах является основополагающим принципом концепции узловых воздействий. Сущность концепции узловых воздействий заключается в максимальном использовании свойств разнообразных входящих в узел потоков для достижения целей и задач управления. Узлом может быть и предприятие, и счет в банке - в зависимости от масштаба и принятой степени детализации. Детализация, а соответственно количество узлов, зависит от целей и задач управления. Основными ресурсопотоками, образующими узел, являются финансовые, информационные и материальные потоки, подверженные влиянию внешней и внутренней среды, а также целенаправленным управляющим воздействиям. Материальные потоки, проходящие через узел, представляют собой движение сырья, комплектующих, товаров и т.д., задействованных в логистическом или производственном цикле. Узлы различаются по своим свойствам, местоположению по отношению к предприятию, изменчивости во времени, характеру требуемых воздействий. В классификации, помимо внутренних (по отношению к отдельным предприятиям) узлов выделяются также внешние и смежные узлы, местоположение которых можно привязать к оргструктурам в экономическом окружении (предприятиям производственной, транспортной, складской сети). Внешние, внутренние и смежные узлы могут оказывать друг на друга воздействия, различающиеся по силе и характеру. Так, узлы одной логистической цепочки (поставщик - транспорт - потребитель) оказывают друг на друга существенное влияние, а узлы, через которые идут ресурсопо-токи сбыта двух разных видов продукции, влияют друг на друга в меньшей степени. Для управления узлами и потоками необходимо выбрать или создать эффективные методы и инструменты для оказания управляющих воздействий. На настоящий момент разработан целый ряд методов, инструментов и механизмов планирования, организации и контроля за движением финансовых потоков. Комплексный подход к управлению финансовыми и материальными потоками, а также информационными ресурсами имеет одну особенность: применение инструментов и методов управления должно быть направлено на изменение характеристик как можно большего числа ресурсопотоков. Ряд инструментов позволяет через воздействие на финансовые потоки управлять движением материалов. Это, в частности, методы ценообразования и формирования себестоимости, применяемые при расчете возможной стоимости привлечения ресурсов и определения цены конечного продукта. Их использование позволяет соотнести такие параметры, как затраты на создание продукции или услуг, ценность конечного продукта для потребителей, желаемые финансовые результаты деятельности предприятия. Комплексность таких методов, как ценообразование, заключается в учете разнородных факторов внешней и внутренней среды, а также в привлечении дополнительного инструментария управления потоками. При установлении цены на продукцию или услуги стоимость продукта для потребителей приводят в соответствие со стоимостью используемых ресурсов. При этом ориентируются на стратегию деятельности предприятия на рынке, учитывают такие факторы, как уровень технологий, платежеспособный спрос, налоговые льготы, структура и конкурентность рыночной среды. В процессе ценообразования используют разнообразные методы и инструменты управления финансами: оценки затрат, определение! конкурентных преимуществ, маркетинговые инструменты, прогнозирование спроса и т.д. Разнообразные способы управления финансами позволяют эффективно воздействовать на параметры финансовых и материальных потоков, устанавливать цену на продукцию и услуги, которая будет оптимальной для продавца и справедливой для потребителя. Управление затратами предприятия также служит инструментов воздействия как на финансовые, так и на материальные потоки. Выбор источников ресурсов для реализации производственно-хозяйственной деятельности определяет стоимость организации ресурсопотоков и параметры обеспечивающих финансовых потоков. Выбрав инструменты и методы управления, можно, комбинируя их, управлять потоками через воздействие в узлах. Введем понятие управляющего воздействия - целенаправленного изменения состояния, структуры, характеристик или местоположения узла для решения задач по управлению финансовыми и связанными с ними ресурсопотоками. Воздействия носят целенаправленный характер - изменяются конкретные параметры узлов или образующих их финансовых и материальных потоков. Если целью управления является изменение объема, времени или стоимости потока, направляемого на финансирование канала распределения, то узлы, в которые входят все задействованные в процессе распределения потоки, подлежат воздействию. При этом также учитывают местоположение узлов в оргструктуре предприятия, хотя оно и не является единственно возможным. В ряде случаев представляется целесообразным изменить организационную структуру или положение в ней узлов, с тем чтобы обеспечить к ним доступ. На первом этапе конкретизируют параметры финансовых, материальных и информационных потоков, которые должны быть получены в результате управления. Формулируют задачи управления финансовыми потоками в рамках общей стратегии предприятия, уточняют количественные и качественные критерии достижения целей. Далее изучают и анализируют ресурсопотоки предприятия, параметры которых влияют на логистические процессы, выявляют взаимосвязи между движением материальных и обеспечивающих их финансовых потоков. В результате по каждой логистической цепочке моделируются схемы движения обеспечивающих их финансовых потоков. Подобные схемы дают наглядное представление о местоположении узлов в организационной системе предприятия. На следующем этапе определяют местонахождение узлов во внутренней среде и привязывают их к организационной структуре предприятия или во внешней среде - к предприятиям - участникам логистических отношений. Затем определяют структуру и свойства отдельных узлов - число и вид входящих и исходящих ресурсопотоков, подверженность узлов управляющим воздействиям - и производят предварительный отбор узлов. Основным критерием является наличие в узле финансовых потоков, воздействия на которые могут способствовать достижению целей управления. При выборе узлов, в которые целесообразно направлять управляющие воздействия, принимают во внимание открытость узлов для воздействия, возможный результат и затраты на их оказание. Параметры выбранных узлов во многом определяют требуемый способ управления. Каждому узлу подбирают набор методов и инструментов, использование которых для изменения его состояния наиболее результативно. В ходе процесса управления может оказаться, что эффективность логистической деятельности существенно повысится при изменении организационной структуры и схем движения ресурсопотоков предприятия. В этом случае соотносят потери и приобретения от подобных действий и при необходимости производят изменения. 2.2 Финансовые потоки в транспортной логистике В качестве примера приведем алгоритм управления финансовыми потоками в логистической системе, позволяющий применять рассмотренные подходы к управлению потоками на практике транспортно-экспедиторского предприятия "Эфи-Транс". Данный алгоритм нужен для выбора участников логистических отношений, составления оптимальных планов финансирования логистических процессов, оперативного управления финансовыми потоками для достижения поставленных задач. Оптимизация движения материальных потоков в логистических системах во многом достигается за счет улучшения их обслуживания финансовыми потоками. Только финансовые ресурсы можно преобразовать в любые другие виды: купить на них товары, услуги, информацию, оплатить труд персонала ит.д. В связи с этим эффективное движение потоков денежных ресурсов— важное условие функционирования предприятия. Финансовый поток в логистике— это движение финансовых средств, циркулирующих в логистической системе, а также между логистической системой и внешней средой, необходимых для обеспечения эффективного движения товарного потока. Финансовый поток предприятия складывается из распределенных во времени поступлений и выплат денежных средств, генерируемых в процессе бизнес-деятельности. Любое предприятие должно зарабатывать деньги в результате продажи продуктов своей деятельности, а потом вкладывать (инвестировать) полученные деньги в производство новых товаров (услуг). При этом нормально работающее предприятие должно получать прибыль от своей деятельности. Этот постоянно повторяющийся процесс получил название— "цикл движения денежных средств". Цикл движения денежных средств сопровождает логистический цикл движения товаров (услуг). Финансовые потоки разнообразны по составу, направлениям движения, назначению и другим признакам. В целях оптимизации их движения в логистических системах потоки необходимо классифицировать. Наибольшее значение имеет деление потоков по направлению движения. Положительный и отрицательный потоки взаимосвязаны. Недостаточность объемов одного вида потока в конкретный период времени обусловливает сокращение объемов другого вида. Поэтому в системе управления денежными потоками предприятия они должны рассматриваться как единый (комплексный) объект управления. Чистый денежный поток является важнейшим результатом финансовой деятельности предприятия, во многом определяющим его финансовую устойчивость. Основной целью оптимизации движения финансовых потоков в логистике является обеспечение движения материальных потоков (потоков услуг) финансовыми ресурсами в необходимых объемах, в нужные сроки с использованием наиболее эффективных источников финансирования. Чтобы привлечь денежные средства в свой бизнес, проще всего обратиться в свой банк за кредитом, но далеко не всегда срабатывает этот наиболее распространенный метод. Возможно, предлагаемый срок кредитования слишком мал или нет кредитной истории, или Вы не можете предоставить устраивающее банк имущество в залог, или просто у банка в этот момент нет свободных денежных средств. Именно поэтому существует много других законных методов и источников получения денежных средств. Среди этих законных методов нет хороших или плохих, можно только говорить, что какие-то методы более применимы и эффективны для данного предприятия в этой конкретной ситуации. Итак, система показателей, как минимум, должна включать следующие финансовые коэффициенты: - тенденция изменения выручки; - относительный валовой доход; - средний период погашения дебиторской задолженности; - оборачиваемость товарно-материальных запасов; - коэффициент быстрой ликвидности. Показатель тенденция изменения выручки является наиболее важным, т. к. является индикатором благополучия предприятия. На основании данных тренда выручки оценивается коэффициент изменения выручки, расчетная формула которого имеет вид:

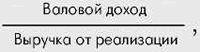

Выручка часто имеет сезонный характер, который устанавливается на основе статистики прошлых периодов работы предприятия. Но чаще всего данный показатель отражает сравнение фактических и плановых объемов продаж. Негативный тренд выручки — индикатор скорой потери прибыли и ликвидности предприятия. Если выручка ниже плановых значений, то это означает потенциальную невозможность покрыть операционные издержки, что вскоре может привести к потере платежеспособности предприятия. Вот список возможных причин негативного тренда выручки: - отсутствие адекватной маркетинговой стратегии; - пассивный маркетинговый подход; - неэффективные средства продажи; - низкое качество товара; - неадекватное ценообразование; - плохое качество обслуживания клиентов; - устаревшие товары; - жесткая конкуренция. Наблюдая негативное изменение выручки, менеджмент предприятия должен принять адекватное решение, не дожидаясь конца года, когда подводятся окончательные итоги. В частности, возможно, следует разработать новую маркетинговую стратегию и план или же пересмотреть степень выполнения действующего плана. Необходимо помнить, что современная рыночная среда является очень динамичной. Рыночные изменения требуют разработки новых стратегий: то, что вчера было приемлемым, сегодня может оказаться неэффективным. В качестве наиболее очевидного тактического средства следует пересмотреть политику и менеджмент продаж. В частности, стоит усилить рекламу, ввести систему вознаграждений (если ее нет), произвести организационные изменения в системе продаж, организовать новые маршруты доставки товара, создать новые каналы продажи товара, произвести тренинг продавцов и т. д. Не следует пренебрегать и средствами прямого воздействия на потребителей. Можно, к примеру, увеличить количество телефонных звонков и количество разосланных проспектов потребителям. Выбор в качестве второго показателя относительного валового дохода, который рассчитывается по формуле

вызван тем обстоятельством, что данный показатель в наибольшей степени характеризует наиболее динамичную характеристику бизнеса — себестоимость проданных товаров или услуг. Если в составе системы показателей использовать не относительный валовой доход, а относительную операционную прибыль, то, тем самым, мы будем учитывать административные и маркетинговые издержки. В то же время, этот вид издержек целесообразно учитывать на годовом временном базисе, т. к. маркетинговые программы, к примеру, распределены неравномерно по месяцам года, что обычно является проявлением определенной маркетинговой стратегии. Следовательно, относительная операционная прибыль будет иметь закономерные колебания, что затруднит анализ и получение объективного вывода.

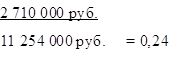

Данный показатель рассчитывается в целом для предприятия и для каждого вида продукции или услуги. Последнее дает возможность произвести сравнительный анализ прибыльности в составе портфеля продукции или услуги предприятия. Наблюдая уменьшение данного показателя, менеджмент предприятия должен осознавать, что это является следствием возрастающих издержек либо снижения производительности. Типичными причинами возрастающих издержек могут быть чрезмерные отходы и потери, рост цен на энергоносители, плохая политика закупок (завышенные цены на сырье, покупка сырья низкого качества, чрезмерная зависимость от одного поставщика). Снижение производительности предприятия обычно связано с увеличением длительности производственного цикла и слабой организацией производственных потоков ресурсов (неэффективная внутрифирменная логистика). Для уменьшения себестоимости проданных товаров или услуг необходимо, прежде всего, проанализировать структуру издержек по каждому виду продукции, пересмотреть уровни издержек и оценить пути их снижения, сделать попытку перевести постоянные издержки в переменные, оценить последствия отказа от производства видов продукции с низким относительным валовым доходом. Итак, первые два показателя характеризуют тенденции изменения выручки и прибыли. Теперь надо проанализировать факторы, которые "отвечают за деньги" — это показатели оборачиваемости. В качестве третьего показателя мониторинга текущей деятельности предприятия следует использовать показатель оборачиваемости дебиторской задолженности, например, в виде среднего срока погашения дебиторской задолженности. В отличие от годового измерения, которое базируется на годовой выручке, здесь необходимо воспользоваться более коротким промежутком времени, например кварталом. В этом случае расчетная формула для показателя будет иметь вид:

В числителе этой формулы стоит среднее арифметическое значение дебиторской задолженности. Квартал в данном случае не является календарным, т. е., если, к примеру, мы рассчитываем средний срок погашения дебиторской задолженности в феврале, то необходимо использовать выручку за период: декабрь прошлого года — февраль текущего года. Данный показатель является очень информативным, т. к. служит мерой качества дебиторской задолженности, показывая, насколько быстро дебиторская задолженность превращается в деньги. Чем меньше средний период погашения дебиторской задолженности, тем лучше, поскольку меньше "проблем с деньгами". Высокое значение показателя свидетельствует о наличии проблем с дебиторами. Средний период погашения дебиторской задолженности должен быть соизмерим со сроком предоставления кредита дебитору. К типичным причинам большого значения периода погашения дебиторской задолженности следует отнести плохое управление дебиторской задолженностью, медленные продажи, приводящие к высокому кредитному риску, а также "продажу каждому, кто постучится в дверь".

Следует учитывать сезонность данного показателя. В самом деле, если вы производите и продаете прохладительные напитки или пиво, то оборачиваемость дебиторской задолженности летом будет существенно выше, чем в осенне-зимний период. Поэтому "ухудшение" оборачиваемости дебиторской задолженности в этот период на самом деле не является таковым. Обнаружив негативное изменение дебиторской задолженности, необходимо продумать пути ее улучшения. Первоочередной мерой может стать пересмотр и изменение существующей политики продажи в кредит, для чего необходимо уплотнить сроки кредитов, оценивать и контролировать потребителей, использовать скидки или другую мотивацию для ускорения платежей со стороны дебиторов. Кроме того, необходимо пересмотреть и изменить процедуры получения платежей. Для этого следует: - произвести временной анализ получения платежей; - делегировать одному из работников ответственность контроля получения платежей; - возможно, обратиться к факторинговой фирме с предложением, купить вашу дебиторскую задолженность; - списать часть безнадежных долгов как убытки периода. Следующим фактором, который замораживает деньги предприятия в краткосрочной перспективе, является неумелое управление товарно-материальными запасами. В соответствии с этим в систему мониторинга предприятия вводится показатель оборачиваемости товарно-материальных запасов, который может быть рассчитан на различном временном базисе, начиная от квартала и оканчивая годом. Представляется, что, несмотря на краткосрочность целей мониторинга, расчет показателя оборачиваемости товарно-материальных запасов следует все же производить на основе показателей за 12 месяцев. В самом деле, если продукция предприятия имеет высокую сезонность, то использование 12 месяцев позволит "сгладить" оценку оборачиваемости, что, в свою очередь, позволит установить некоторое постоянное нормативное значение показателя. Если же сезонных колебаний нет, то ухудшение управления запасами последнего месяца вызовет ухудшение используемого показателя оборачиваемости, который рассчитывается на базисе 12 месяцев. Понятно, что предыдущие 11 месяцев будут "удерживать" показатель. Поэтому необходимо адаптировать критерий принятия решений к данной особенности, т. е. считать, к примеру, ухудшение оборачиваемости на 5% критическим. Для расчета данного показателя рекомендуется следующая формула:

Типичные причины низкой оборачиваемости товарно-материальных запасов следует искать в слишком большом объеме имеющихся (в т. ч. и устаревших) запасов, чрезмерно высокой номенклатуре товара, излишнем запасе сырья. Замыкает минимальную систему показателей — показатель ликвидности, который дополняет два предыдущих показателя оборачиваемости, т. к. выступает своеобразным противовесом. В самом деле, исходя из приведенных ранее рассуждений, менеджер предприятия должен стремиться к улучшению показателей оборачиваемости. Одним из наиболее очевидных средств является уменьшение дебиторской задолженности и товарно-материальных запасов. В то же время, это приводит к ухудшению ликвидности предприятия и, стало быть, к уменьшению возможности получения выгодных кредитов. Для характеристики ликвидности может быть использован как коэффициент общей ликвидности

так и коэффициент быстрой ликвидности

Наиболее информативным является второй из этих показателей. При этом следует учесть, что при расчете не используется просроченная дебиторская задолженность. Ухудшение ликвидности предприятия — это ранний симптом возможного банкротства. Кроме того, банки это воспринимают как потерю надежности клиента и могут прекратить кредитование по овердрафту. Набор традиционных средств по улучшению ликвидности предприятия включает увеличение денежных средств за счет: продажи излишних запасов, оборудования и активов; пересмотр сроков и условий кредитов и займов, уменьшение кредиторской задолженности за счет пересмотра и изменения политики закупок и действующих контрактов на закупки. Следует еще раз подчеркнуть, что в процессе управления оборотными средствами логистика предприятия должен принимать компромиссное решение между эффективным управлением дебиторской задолженностью и товарно-материальными запасами с одной стороны, и ликвидностью предприятия — с другой. Заключение К настоящему моменту логистика как практическая деятельность устойчиво заняла свою нишу в управлении современными предприятиями. Логистический подход к объекту управления, инструменты и методы логистики применяются в самых различных областях менеджмента. Наличие логистического подразделения в компании уже не является чем-то необычным, а рассматривается как обязательная составляющая оргструктуры успешного предприятия. Область компетенции специалистов в сфере логистики охватывает управление самыми разными объектами – документооборот, людские потоки, информационные, финансовые и, конечно, товарно-материальные. Именно управление товарно-материальными потоками, их оптимизация являются наиболее распространенными задачами менеджмента в среде коммерческих предприятий. В хозяйственной практике и в теории экономических отношений привычным стало использование логистической терминологии в снабжении, производстве, складировании, распределении, в запасах, на транспорте. Несомненно, здесь логистический подход наиболее востребован. Он достаточно хорошо изучен, обеспечен большим количеством публикаций. Регулярно проводятся научные и практические конференции, их вопросы широко освещаются в экономической периодике и представлены в специальных учебных программах. Появились и относительно новые отраслевые направления логистики - торговая, промышленная, банковская, строительная, таможенная, налоговая, международная, коммерческая, логистика города, обслуживания, гостиничного, ресторанного, туристического бизнеса и др. И финансовые потоки играют важную роль в хозяйственной практике и являются неотъемлемой частью финансовой логистики. В данной работе были изложены и рассмотрены основные аспекты финансовой логистики, а также финансовые потоки как неотъемлемая часть этой области. Список использованной литературы 1. Балабанов И.Т. Основы финансового менеджмента. - М.: Финансы и статистика, 2004. 2. Барсуков А.В., Малыгина Г.В. Финансы предприятия. - Новосибирск, 2004. 3. Бланк И.Б. Финансовый менеджмент. - Киев: Ника Центр Эльга, 2004. 4. Ковалев В.В. Введение в финансовый менеджмент. - М.: Финансы и статистика, 2006. 5. Леготина Ю.В., Бутрин А.Г. Проблемы финансовой логистики. //Логистика: современные тенденции развития, 2008, с.140-143. 6. Моисеева К.Н. Экономические основы логистики. Учебное пособие. //Москва. ИНФРА-М. 2008.- 528 с. 7. Молчанова Л.Н., Хайкин М.М.. Затраты предприятия как категория финансовой логистики. //Логистика: современные тенденции развития, 2008, с.178-179. 8. Тимошенко О.А. Базовые принципы логистики финансов. //Логистика: современные тенденции развития, 2008, с.243-244. 9. D.M. Lambert. Measuring and Selling the Value of Logistics.- "Internat. Journal of Logistics Management", 2002. 10. J.D. Martin. Value Based Management - Value Based Management - Harvard Business School Press, Boston, 2003. 11. Журнал "РИСК: Ресурсы, Информация, Снабжение, Конкуренция" №2 / 2009. |

|

|

| 17.06.2012 |

| Большое обновление Большой Научной Библиотеки |

| 12.06.2012 |

| Конкурс в самом разгаре не пропустите Новости |

| 08.06.2012 |

| Мы проводим опрос, а также небольшой конкурс |

| 05.06.2012 |

| Сена дизайна и структуры сайта научной библиотеки |

| 04.06.2012 |

| Переезд на новый хостинг |

| 30.05.2012 |

| Работа над улучшением структуры сайта научной библиотеки |

| 27.05.2012 |

| Работа над новым дизайном сайта библиотеки |